Chiến lược dừng lỗ tự động thích nghi của SMA qua lọc giao dịch

Tác giả:ChaoZhang, Ngày: 2024-07-31 11:20:39Tags:SMA

Thông tin chi tiết

Chiến lược này là một hệ thống giao dịch tự động dựa trên đường chéo đường trung bình di chuyển đơn giản (SMA) và lọc giao dịch. Nó sử dụng đường chéo SMA nhanh và chậm để tạo tín hiệu đầu vào, đồng thời kết hợp các chỉ số giao dịch để xác nhận mức độ xu hướng. Chiến lược cũng bao gồm các cơ chế dừng lỗ và dừng đập động, và các điều kiện thoát dựa trên thời gian, nhằm tối ưu hóa quản lý rủi ro và tăng khả năng lợi nhuận.

Nguyên tắc chiến lược

Các nguyên tắc cốt lõi của chiến lược dựa trên một số thành phần quan trọng sau:

SMA giao tín hiệu:

- Sử dụng đường trung bình di chuyển đơn giản với hai chu kỳ khác nhau (SMA nhanh và SMA chậm)

- Khi SMA nhanh đi qua SMA chậm từ dưới, nhiều tín hiệu được tạo ra

- Khi SMA nhanh vượt qua SMA chậm từ trên, tín hiệu dừng hoạt động được tạo ra

Những người tham gia vào cuộc tranh luận này là:

- Tính toán trung bình di chuyển đơn giản

- Làm nhiều tín hiệu yêu cầu giao dịch hiện tại cao hơn SMA giao dịch

- Đặt tín hiệu không yêu cầu giao dịch hiện tại thấp hơn SMA giao dịch

Các nhà nghiên cứu cho biết:

- Đặt stop loss và stop profit dựa trên tỷ lệ phần trăm giá vào

- Mức dừng mất mát và dừng mờ có thể được điều chỉnh bằng các tham số đầu vào

Thời gian chính thức rút lui:

- Thiết lập thời gian lưu trữ tối đa (được tính theo số K)

- Đặt cổ phiếu tự động vượt quá thời gian nắm giữ tối đa, ngăn chặn giữ một vị trí bất lợi lâu dài

Lập trong thời gian kiểm tra lại:

- Cho phép người dùng xác định phạm vi thời gian kiểm tra cụ thể

- Đảm bảo chính sách chỉ chạy trong thời gian lịch sử được chỉ định

Lợi thế chiến lược

Theo dõi xu hướng kết hợp với động lực: Bằng cách kết hợp đường chéo SMA và lọc khối lượng giao dịch, chiến lược có thể nắm bắt thị trường có xu hướng mạnh mẽ, trong khi tránh giao dịch thường xuyên trong thị trường yếu.

Quản lý rủi ro linh hoạt Các cơ chế dừng lỗ và dừng đòn động cho phép chiến lược tự động điều chỉnh rủi ro theo sự biến động của thị trường, giúp bảo vệ lợi nhuận và hạn chế tổn thất tiềm năng.

Các nhà đầu tư đang cố gắng tìm cách ngăn chặn việc mua quá nhiều: Giới hạn thời gian nắm giữ tối đa giúp ngăn chặn chiến lược nắm giữ vị trí thua lỗ lâu dài trong điều kiện thị trường bất lợi và thúc đẩy việc sử dụng tài chính hiệu quả.

Có thể tùy chỉnh: Nhiều tham số có thể điều chỉnh (như chu kỳ SMA, tỷ lệ dừng lỗ, thời gian nắm giữ tối đa, v.v.) cho phép chiến lược được tối ưu hóa theo thị trường và phong cách giao dịch khác nhau.

Hỗ trợ hình ảnh: Chiến lược vẽ đường SMA và tín hiệu giao dịch trên biểu đồ, giúp bạn hiểu trực quan và phân tích biểu hiện của chiến lược.

Rủi ro chiến lược

Sự chậm trễ: Chỉ số SMA về bản chất là chậm trễ, có thể dẫn đến việc có bước vào chậm hoặc cơ hội bị bỏ lỡ trong thị trường đảo ngược nhanh chóng.

Các nhà nghiên cứu cho biết: Trong thị trường ngang, đường chéo SMA có thể tạo ra các tín hiệu phá vỡ giả thường xuyên, dẫn đến giao dịch quá mức và tăng chi phí giao dịch.

Số lượng giao dịch phụ thuộc vào: Sự phụ thuộc quá nhiều vào các chỉ số khối lượng giao dịch có thể gây sai lầm chiến lược trong một số điều kiện thị trường, đặc biệt là trong thời gian có sự lỏng lẻo thấp hoặc khối lượng giao dịch bất thường.

Số liệu này được đưa ra bởi các nhà nghiên cứu. Việc sử dụng mức dừng lỗ và mức dừng đà cố định có thể không phù hợp với tất cả các điều kiện thị trường, đặc biệt là trong thời gian biến động mạnh.

Những hạn chế trong việc rút khỏi cơ sở thời gian: Thời gian nắm giữ tối đa cố định có thể dẫn đến việc thanh toán sớm trước khi xu hướng thuận lợi chưa kết thúc, ảnh hưởng đến lợi nhuận tiềm năng.

Chiến lược tối ưu hóa hướng

Phương pháp điều chỉnh các thông số động: Thực hiện điều chỉnh năng động chu kỳ SMA, tỷ lệ dừng lỗ và thời gian giữ tối đa để phù hợp với chu kỳ và biến động thị trường khác nhau.

incorporate thêm bộ lọc: Việc đưa ra các chỉ số kỹ thuật khác (như RSI, MACD, v.v.) như một điều kiện lọc bổ sung để tăng độ chính xác của tín hiệu giao dịch.

Theo đó, các nhà đầu tư sẽ có thể thay đổi quy mô giao dịch của họ. Phát triển một cơ chế định giá khối lượng giao dịch điều chỉnh động để thích nghi tốt hơn với các đặc điểm khối lượng giao dịch ở các giai đoạn thị trường khác nhau.

Những người tham gia cuộc thi đã được yêu cầu: Khám phá các cơ chế rút lui thông minh dựa trên cấu trúc thị trường hoặc các chỉ số động lực, thay thế việc rút lui thời gian cố định và nâng cao tính thích nghi của chiến lược.

Điều chỉnh biến động: Thực hiện các điều chỉnh stop-loss và stop-loss động dựa trên sự biến động của thị trường để quản lý tốt hơn rủi ro và nắm bắt lợi nhuận.

Phân tích nhiều khung thời gian: Tích hợp phân tích dữ liệu trên nhiều khung thời gian để nâng cao khả năng nhận diện các xu hướng thị trường và sự đảo ngược của chiến lược.

Máy học tối ưu hóa: Sử dụng các thuật toán học máy để tối ưu hóa các tham số chiến lược để cải thiện hiệu suất chiến lược trong các môi trường thị trường khác nhau.

Tóm lại

Phương pháp này là một hệ thống giao dịch tổng hợp kết hợp theo dõi xu hướng, phân tích xu hướng và quản lý rủi ro. Bằng cách sử dụng giao dịch qua đường chéo SMA và lọc xu hướng, chiến lược nhằm nắm bắt xu hướng thị trường mạnh mẽ, trong khi cơ chế stop-loss phím động và tính năng thoát cơ sở thời gian cung cấp khả năng kiểm soát rủi ro linh hoạt. Mặc dù có một số hạn chế vốn có, chẳng hạn như trễ tín hiệu và sự phụ thuộc vào các thông số cố định, chiến lược cung cấp nhiều hướng tối ưu hóa, bao gồm điều chỉnh xu hướng, giới thiệu các chỉ số kỹ thuật bổ sung và sử dụng công nghệ học máy.

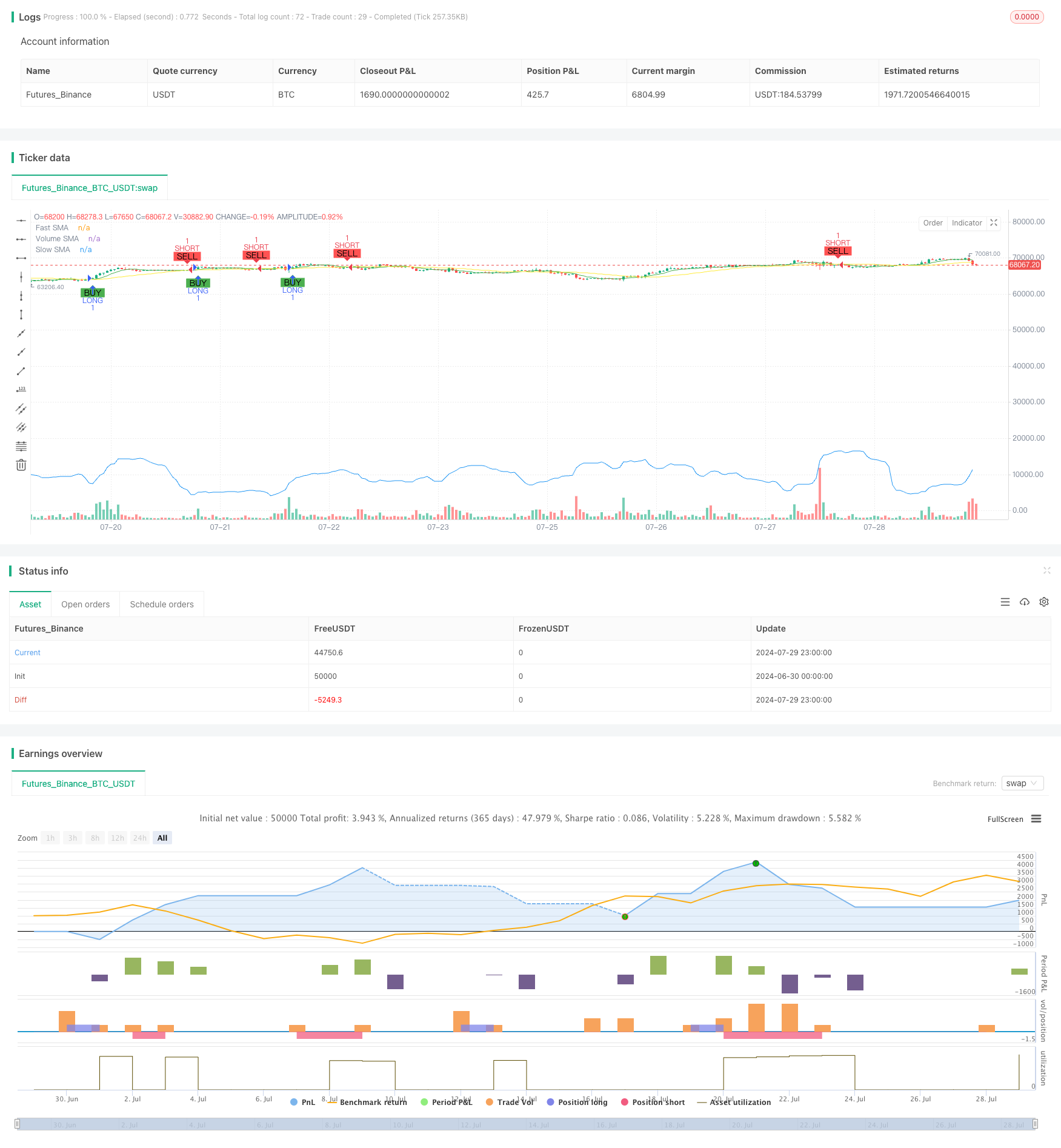

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple_CrossOver_Bot_V1_EBO", overlay=true)

// INPUTS

dateStart_Year = input.int(2018, title="Start Year", minval=2000)

dateStart_Month = input.int(1, title="Start Month", minval=1, maxval=12)

dateStart_Day = input.int(1, title="Start Day", minval=1, maxval=31)

dateEnd_Year = input.int(2019, title="End Year", minval=2000)

dateEnd_Month = input.int(1, title="End Month", minval=1, maxval=12)

dateEnd_Day = input.int(1, title="End Day", minval=1, maxval=31)

fast_SMA_input = input.int(7, title="SMA Fast")

slow_SMA_input = input.int(25, title="SMA Slow")

volume_SMA_input = input.int(20, title="Volume SMA")

stop_loss_percent = input.float(1.0, title="Stop Loss (%)", step=0.1) / 100

take_profit_percent = input.float(2.0, title="Take Profit (%)", step=0.1) / 100

max_bars_in_trade = input.int(50, title="Max Bars in Trade", minval=1)

// INDICATORS

fast_SMA = ta.sma(close, fast_SMA_input)

slow_SMA = ta.sma(close, slow_SMA_input)

volume_SMA = ta.sma(volume, volume_SMA_input)

// STRATEGY

LONG = ta.crossover(fast_SMA, slow_SMA) and fast_SMA > slow_SMA and volume > volume_SMA

SHORT = ta.crossunder(fast_SMA, slow_SMA) and fast_SMA < slow_SMA and volume < volume_SMA

// TRIGGERS

testPeriodStart = timestamp(dateStart_Year, dateStart_Month, dateStart_Day)

testPeriodEnd = timestamp(dateEnd_Year, dateEnd_Month, dateEnd_Day)

timecondition = true

// Track bar index for entries

var int long_entry_bar_index = na

var int short_entry_bar_index = na

if timecondition

if LONG

strategy.entry(id="LONG", direction=strategy.long)

long_entry_bar_index := bar_index

if SHORT

strategy.entry(id="SHORT", direction=strategy.short)

short_entry_bar_index := bar_index

// Exit conditions for LONG

if not na(long_entry_bar_index) and bar_index - long_entry_bar_index >= max_bars_in_trade

strategy.close("LONG")

long_entry_bar_index := na

// Exit conditions for SHORT

if not na(short_entry_bar_index) and bar_index - short_entry_bar_index >= max_bars_in_trade

strategy.close("SHORT")

short_entry_bar_index := na

// Standard exits

if LONG

strategy.exit("Exit LONG", from_entry="LONG", stop=close * (1 - stop_loss_percent), limit=close * (1 + take_profit_percent))

if SHORT

strategy.exit("Exit SHORT", from_entry="SHORT", stop=close * (1 + stop_loss_percent), limit=close * (1 - take_profit_percent))

// PLOTS

plot(fast_SMA, color=color.green, linewidth=1, title="Fast SMA")

plot(slow_SMA, color=color.yellow, linewidth=1, title="Slow SMA")

plot(volume_SMA, color=color.blue, linewidth=1, title="Volume SMA")

plotshape(series=LONG, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", size=size.small)

plotshape(series=SHORT, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", size=size.small)

// Uncomment the following lines for alerts

// alertcondition(LONG, title="LONG")

// alertcondition(SHORT, title="SHORT")

- Xác định xu hướng đa chiều và chiến lược dừng lỗ động của ATR

- Chiến lược giao dịch định lượng để thích nghi với xu hướng đảo ngược đai Brin

- Xu hướng đa chỉ số cao xác nhận chiến lược giao dịch

- Chiến lược giao dịch xu hướng đa tín hiệu RSI

- Chiến lược theo dõi xu hướng thích nghi và xác nhận nhiều giao dịch

- Đánh dấu các chiến lược theo dõi xu hướng hình dạng trụ voi

- Chiến lược giao dịch định lượng các thông số động của RSI hỗ trợ giao dịch đa đường

- Phương pháp giao dịch phân tích giá theo định lượng với thuật toán hàng xóm K đa chiều

- Chiến lược dừng lỗ theo dõi thông minh dựa trên đường trung bình chuyển động và mô hình ngày

- Hệ thống chuyển đổi động đa chiến lược thích nghi: theo dõi xu hướng hội tụ và chiến lược giao dịch định lượng xung đột giữa các vùng

- Nhiều chỉ số, xu hướng đa chiều, chiến lược định lượng cao

- Chiến lược giao dịch nhiều khung thời gian dựa trên định dạng Lorentz

- Chiến lược nắm bắt xu hướng hai đường thẳng kết hợp với stop-loss động và bộ lọc

- Chiến lược theo dõi xu hướng đa chỉ số và xác nhận giao dịch

- Chiến lược giao dịch định lượng tự điều chỉnh của băng ngang ngang hai đường

- Theo Elliott Wave và chiến lược giao dịch của Tom DeMarco

- Chiến lược thống nhất dựa trên khối lượng động lượng định lượng và phân tán đồng bộ

- RSI bán quá mức chiến lược đầu tư thường xuyên và tối ưu hóa thời gian làm mát

- HMA tối ưu hóa chiến lược giao dịch định lượng đa chu kỳ kết hợp với dừng lỗ động

- Chiến lược giao thoa giữa đường viền và đường trượt ảnh hưởng đến giá cả

- Phá vỡ cấu trúc xu hướng và chiến lược lỗ hổng giá trị công bằng cho khối đơn đặt hàng

- Hệ thống giao dịch xác nhận xu hướng MACD kép

- Chiến lược đột phá cao thấp kết hợp Alpha xu hướng và lọc đường trung bình di chuyển

- Nhận dạng và chiến lược giao dịch đa mảng

- Chiến lược chéo đường trung bình di chuyển của nhiều chỉ số

- Chiến lược giao thoa đường thẳng-RSI

- Chiến lược giao dịch năng động đa chỉ số

- Chiến lược kim tự tháp thông minh đa chỉ số

- Chiến lược động lực chéo trên đường trung bình di chuyển của đa chỉ số

- Chiến lược theo dõi xu hướng vượt qua nhiều đơn đặt hàng

- Chiến lược tích hợp nhiều đường ngang và khoảng thời gian