Sistema de seguimiento de tendencias dinámicas de varios niveles

El autor:¿ Qué pasa?, Fecha: 2024-07-29 17:19:43Las etiquetas:El ATR- ¿Qué es?Indicador de riesgo

Resumen general

El sistema de seguimiento de tendencias dinámicas de varios niveles es una estrategia mejorada basada en las reglas de negociación de tortuga. Esta estrategia utiliza señales de tendencia de múltiples períodos de tiempo, combinadas con stop-loss dinámico y construcción de posiciones de pirámide, para capturar tendencias de mediano a largo plazo. El sistema establece dos períodos de seguimiento de tendencias (L1 y L2) para capturar tendencias a diferentes velocidades y utiliza un indicador ATR adaptativo para ajustar dinámicamente los puntos de entrada, construcción de posiciones y stop-loss. Este diseño de múltiples niveles permite a la estrategia mantener la estabilidad en diferentes entornos de mercado al tiempo que maximiza el beneficio potencial a través de la construcción de posiciones de pirámide.

Principios de estrategia

-

Identificación de tendencias: Se utilizan dos períodos de promedio móvil (L1 y L2) para identificar tendencias a diferentes velocidades.

-

Las señales largas se generan cuando el precio se rompe por encima del máximo L1 o L2. Si la operación anterior L1 fue rentable, se omite la siguiente señal L1 hasta que aparezca una señal L2.

-

Dinámico Stop-Loss: se utiliza un múltiplo del ATR (por defecto 3x) como la distancia inicial de stop-loss, que aumenta gradualmente a medida que se mantiene la posición.

-

Construcción de posiciones piramidal: durante la continuación de la tendencia, se agregan posiciones adicionales cada vez que el precio aumenta en 0,5 ATR, hasta un máximo de 5 veces.

-

Control de riesgos: cada operación no corre el riesgo de más del 2% del capital de la cuenta, logrado mediante el dimensionamiento dinámico de las posiciones.

-

Mecanismo de salida: las posiciones se cierran cuando el precio cae por debajo del mínimo de 10 días (L1) o del mínimo de 20 días (L2), o cuando se activa el stop-loss de seguimiento.

Ventajas estratégicas

-

Captura de tendencias a varios niveles: los períodos L1 y L2 permiten captar tendencias tanto rápidas como a largo plazo, mejorando la adaptabilidad y la estabilidad de la estrategia.

-

Gestión dinámica del riesgo: el uso del ATR como indicador de volatilidad permite el ajuste dinámico de los puntos de entrada, stop-loss y construcción de posiciones, adaptándose mejor a los cambios del mercado.

-

Construcción de posiciones piramidal: aumentar gradualmente las posiciones durante la continuación de la tendencia tanto controla el riesgo como maximiza el potencial de ganancia.

-

Configuración de parámetros flexibles: múltiples parámetros ajustables permiten que la estrategia se adapte a diferentes mercados y estilos de negociación.

-

Ejecución automatizada: La estrategia puede ejecutarse de forma totalmente automatizada, reduciendo la intervención humana y la influencia emocional.

Riesgos estratégicos

-

Riesgo de reversión de tendencia: se desempeña bien en mercados de tendencia fuerte, pero puede conducir a pérdidas frecuentes en mercados de rango.

-

Los costos de deslizamiento y transacción: la formación frecuente de posiciones y los movimientos de stop-loss pueden dar lugar a altos costos de transacción.

-

Riesgo de optimización excesiva: Numerosos parámetros pueden conducir a un sobreajuste de los datos históricos.

-

Riesgo de gestión de capital: es posible que un capital inicial más pequeño no permita ejecutar eficazmente múltiples posiciones.

-

Riesgo de liquidez del mercado: en los mercados menos líquidos, puede ser difícil ejecutar operaciones a precios ideales.

Direcciones para la optimización de la estrategia

-

Incorporar el filtrado del entorno del mercado: añadir indicadores de fuerza de tendencia (por ejemplo, ADX) para evaluar las condiciones del mercado y reducir la frecuencia de negociación en mercados de rango.

-

Optimizar la estrategia de construcción de posiciones: Considere ajustar dinámicamente el intervalo y el número de posiciones construidas en función de la fortaleza de la tendencia, en lugar de fijar 0.5 ATR y 5 veces.

-

Introduzca el mecanismo de obtención de ganancias: en las tendencias a largo plazo, establezca la obtención parcial de ganancias para bloquear las ganancias, como cerrar la mitad de la posición al alcanzar el beneficio de 3x ATR.

-

Análisis de correlación entre varios instrumentos: cuando se aplique a una cartera, añadir análisis de correlación entre instrumentos para optimizar la relación riesgo-rendimiento general.

-

Añadir un filtro de volatilidad: Pausar las operaciones o ajustar los parámetros de riesgo durante los períodos de volatilidad extrema para manejar las condiciones anormales del mercado.

-

Optimizar el mecanismo de salida: Considere el uso de indicadores de salida más flexibles, como el SAR parabólico o la salida de la lámpara.

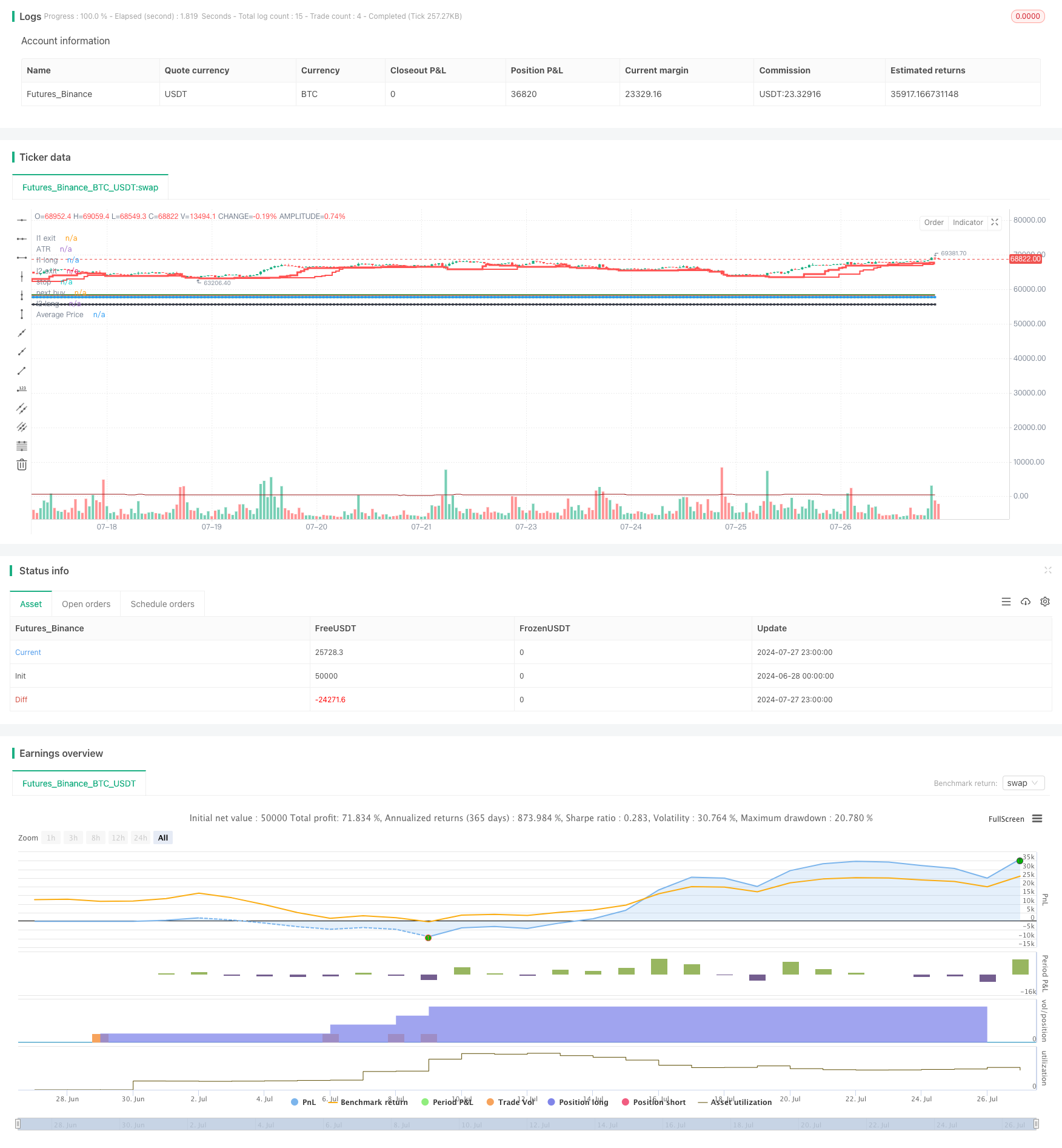

Resumen de las actividades

El sistema de seguimiento de tendencias dinámicas de varios niveles es una estrategia integral que combina reglas clásicas de comercio de tortugas con técnicas cuantitativas modernas. A través de la identificación de tendencias de varios niveles, la gestión de riesgos dinámicos y la construcción de posiciones piramidal, esta estrategia mejora la capacidad de captura de tendencias y el potencial de ganancias mientras mantiene la robustez. Aunque enfrenta desafíos en mercados de rango, con la optimización adecuada de parámetros y el control de riesgos, la estrategia tiene el potencial de mantener un rendimiento estable en diferentes entornos de mercado. Las mejoras futuras pueden centrarse en la introducción de la evaluación del entorno de mercado, la optimización de la construcción de posiciones y los mecanismos de salida para mejorar la robustez y la rentabilidad de la estrategia.

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This is a strategy based on the famous turtle system.

// https://www.tradingblox.com/originalturtles/originalturtlerules.htm

//

// In a nutshell, it a trend trading system where you are buying on strength, selling on weakness.

// positions should be entered when the price crosses over the 20-day high (L1 high) or 55-day high (L2 high).

// positions should be exited when the prices crosses below the 10-day low (L1 low) or 20-day low (L2 low)

// you can add positions at every unit (measured by multiple of n, where n=1 ATR)

// stops should be placed at 2*n below every position entered, when the stop is hit exit your entire position.

// positions should be entered everytime price crosses over L1 or L2, with one exception:

// if the last trade was an L1 trade and it was a winning trade, skip the next trade unless the price crosses

// over L2, if that is the case, you should take it.

// L1 and L2 levels are also configurable for high and lows.

// N multiple for stops and pyramid are also configurable

// To change this from a strategy to a study:

// 1) uncomment the next line and comment out the strategy line.

// 2) at the end of the file comment out the last 2 lines

// study(title="Turtle Study", overlay=true)

strategy(title='kTF-VNI', overlay=true, initial_capital=100000000, commission_type=strategy.commission.percent, commission_value=0.0, pyramiding=100, process_orders_on_close=true, calc_on_every_tick=true)

stopInput = input.float(3, 'Stop N', step=.05)

riskPercent = input.float(.01, 'Risk % of capital', step=.005)

pyramidInput = input.float(0.5, 'Pyramid N', step=.05)

maxUnits = input.int(5, 'Max Pyramid Units', step=1)

atrPeriod = input(20, 'ATR period')

l1LongInput = 10

l2LongInput = 20

l1LongExitInput = 20

l2LongExitInput = 40

l1LongInput := input.int(20, 'L1 Long', minval=2)

l2LongInput := input.int(60, 'L2 Long', minval=2)

l1LongExitInput := input.int(10, 'L1 Long Exit', minval=2)

l2LongExitInput := input.int(20, 'L2 Long Exit', minval=2)

FromYear = input.int(1970, 'From Year', minval=1900)

FromMonth = input.int(1, 'From Month', minval=1, maxval=12)

FromDay = input.int(1, 'From Day', minval=1, maxval=31)

ToYear = input.int(9999, 'To Year', minval=1900)

ToMonth = input.int(1, 'To Month', minval=1, maxval=12)

ToDay = input.int(1, 'To Day', minval=1, maxval=31)

FromDate = timestamp(FromYear, FromMonth, FromDay, 00, 00)

ToDate = timestamp(ToYear, ToMonth, ToDay, 23, 59)

TradeDateIsAllowed() =>

time >= FromDate and time <= ToDate

l1Long = ta.highest(l1LongInput)

l1LongExit = ta.lowest(l1LongExitInput)

l2Long = ta.highest(l2LongInput)

l2LongExit = ta.lowest(l2LongExitInput)

bool win = false // tracks if last trade was winning trade of losing trade.

float buyPrice = 0.0 // tracks the buy price of the last long position.

float nextBuyPrice = 0.0 // tracks the next buy price

float stopPrice = na // tracks the stop price

int totalBuys = 0 // tracks the total # of pyramid buys

bool inBuy = false // tracks if we are in a long position or not.

float l1LongPlot = ta.highest(l1LongInput) // tracks the L1 price to display

float l2LongPlot = ta.highest(l2LongInput) // tracks the L2 price to display

float n = ta.atr(atrPeriod) // tracks the n used to calculate stops and pyramid buys

string mode = 'L1' // tracks whether we are in a L1 position or L2 position.

bool fake = na // tracks if this is a fake trade, see comments below.

string longLevel = na // tracks where long positions, stops, pyramid buys occur.

float capitalLeft = strategy.initial_capital

var shares = 0

float fakeBuyPrice = 0.0

// by default use the last value from the previous bar.

buyPrice := buyPrice[1]

totalBuys := totalBuys[1]

nextBuyPrice := nextBuyPrice[1]

stopPrice := stopPrice[1]

win := win[1]

capitalLeft := capitalLeft[1]

inBuy := inBuy[1]

n := ta.atr(atrPeriod)

fakeBuyPrice := fakeBuyPrice[1]

// State to track if we are in a long positon or not.

if not inBuy[1] and (high > l1Long[1] or high > l2Long[1])

inBuy := true

inBuy

else

inBuy := inBuy[1] and low < stopPrice[1] ? false : inBuy

inBuy := inBuy[1] and mode[1] == 'L1' and low < l1LongExit[1] ? false : inBuy

inBuy := inBuy[1] and mode[1] == 'L2' and low < l2LongExit[1] ? false : inBuy

inBuy

// State to track if we are ia a fake trade. If the last trade was a winning, we need to skip the next trade.

// We still track it though as a fake trade (not counted against us). as the outcome determines if we can

// can take the next trade.

if not inBuy[1] and high > l1Long[1] and win[1]

fake := true

fakeBuyPrice := close

fakeBuyPrice

else

fake := fake[1]

fake

if fake[1] and inBuy[1] and not inBuy

fake := false

win := close >= fakeBuyPrice

win

fake := high > l2Long[1] ? false : fake

// Series representing the l1 and l2 levels. If we break out above the l1 or l2 level, we want the

// line to stay at the breakout level, not follow it up.

l1LongPlot := not inBuy[1] or inBuy[1] and mode == 'L1' and fake[1] ? l1Long[1] : l1LongPlot[1]

l2LongPlot := not inBuy[1] or inBuy[1] and mode == 'L1' and fake[1] ? l2Long[1] : l2LongPlot[1]

// Variable in the series is only set when it happens. Possible values is L1, L2, SR

// (stopped out with a loss), SG (exited with a gain), and 'P' for pyramid buy.

longLevel := not inBuy[1] and high > l1Long[1] ? 'L1' : na

longLevel := (not inBuy[1] or inBuy[1] and fake[1]) and high > l2Long[1] ? 'L2' : longLevel

// Either 'L1' or 'L2' depending on what breakout level we are in.

mode := longLevel == na ? mode[1] : longLevel

// Variables to track calculating nextBuyPrice for pyramiding.

if longLevel == 'L1' or longLevel == 'L2'

buyPrice := close

totalBuys := 1

stopPrice := close - stopInput * n

nextBuyPrice := close + pyramidInput * n

nextBuyPrice

// Marks if we hit our next buy price, if so mark it with a 'P'

longLevel := longLevel == na and inBuy[1] and high > nextBuyPrice and TradeDateIsAllowed() and totalBuys < maxUnits ? 'P' : longLevel

if longLevel == 'P'

buyPrice := close

totalBuys := totalBuys[1] + 1

stopPrice := close - stopInput * n

nextBuyPrice := close + pyramidInput * n

nextBuyPrice

// Tracks stops and exits, marking them with SG or SR

longLevel := longLevel == na and inBuy[1] and low < stopPrice and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and inBuy[1] and low < stopPrice and close < strategy.position_avg_price ? 'SR' : longLevel

longLevel := longLevel == na and mode[1] == 'L1' and inBuy[1] and low < l1LongExit[1] and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and mode[1] == 'L2' and inBuy[1] and low < l2LongExit[1] and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and mode[1] == 'L1' and inBuy[1] and low < l1LongExit[1] and close < strategy.position_avg_price ? 'SR' : longLevel

longLevel := longLevel == na and mode[1] == 'L2' and inBuy[1] and low < l2LongExit[1] and close < strategy.position_avg_price ? 'SR' : longLevel

// Tracks if the trade was a win or loss.

win := longLevel == 'SG' ? true : win

win := longLevel == 'SR' ? false : win

// Variables used to tell strategy when to enter/exit trade.

//plotarrow(fake ? 1 : 0, colordown=color.red, colorup=color.purple, transp=40) // down arrow for winning trade

enterLong = (longLevel == 'L1' or longLevel == 'L2' or longLevel == 'P') and not fake and TradeDateIsAllowed()

exitLong = (longLevel == 'SG' or longLevel == 'SR') and not fake and TradeDateIsAllowed()

p1 = plot(l1LongPlot, title='l1 long', linewidth=3, style=plot.style_stepline, color=color.new(color.green, 0))

p2 = plot(l1LongExit[1], title='l1 exit', linewidth=3, style=plot.style_stepline, color=color.new(color.red, 0))

p3 = plot(l2LongPlot, title='l2 long', linewidth=2, style=plot.style_stepline, color=color.new(color.green, 0))

p4 = plot(l2LongExit[1], title='l2 exit', linewidth=2, style=plot.style_stepline, color=color.new(color.red, 0))

color1 = color.new(color.black, 0)

color2 = color.new(color.black, 100)

col = inBuy ? color1 : color2

p5 = plot(stopPrice, title='stop', linewidth=2, style=plot.style_circles, join=true, color=color.new(color.black, 0))

p6 = plot(nextBuyPrice, title='next buy', linewidth=2, style=plot.style_circles, join=true, color=color.new(color.blue, 0))

fill(p1, p3, color=color.new(color.green, 90))

fill(p2, p4, color=color.new(color.red, 90))

risk = (strategy.initial_capital + strategy.netprofit) * riskPercent

shares := math.floor(risk / (stopInput * n))

capitalLeft := strategy.initial_capital + strategy.netprofit - strategy.position_size * strategy.position_avg_price

if shares * close > capitalLeft

shares := math.max(0, math.floor(capitalLeft / close))

shares

shares := math.max(0, shares)

plotshape(longLevel == 'L1' and not fake and strategy.position_size == 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='L1 ') // up arrow for entering L1 trade

plotshape(not fake[1] and fake and longLevel == 'L1' and strategy.position_size == 0 ? true : false, color=color.new(color.gray, 40), style=shape.triangleup, text='L1') // up arrow for entering L1 trade

plotshape(longLevel == 'L2' and strategy.position_size == 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='L2') // up arrow for entering L2 trade

plotshape((mode == 'L1' or mode == 'L2') and shares > 0 and enterLong and strategy.position_size > 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='P')

plotarrow(strategy.position_size == 0 and longLevel == 'L1' and enterLong ? 1 : 0, colordown=color.new(color.black, 40), colorup=color.new(color.green, 40)) // up arrow for entering L1 trade

plotarrow(strategy.position_size == 0 and longLevel == 'L2' and enterLong ? 1 : 0, colordown=color.new(color.black, 40), colorup=color.new(color.green, 40)) // up arrow for entering L2 trade

plotarrow(strategy.position_size > 0 and longLevel == 'SR' and exitLong ? -1 : 0, colordown=color.new(color.red, 40), colorup=color.new(color.purple, 40)) // down arrow for losing trade

plotarrow(strategy.position_size > 0 and longLevel == 'SG' and exitLong ? -1 : 0, colordown=color.new(color.green, 40), colorup=color.new(color.purple, 40)) // down arrow for winning trade

plotshape(longLevel == na and inBuy[1] and not inBuy, color=color.new(color.gray, 40), style=shape.triangleup, text='Exit') // up arrow for entering L1 trade

plot(ta.atr(atrPeriod), title='ATR', color=color.new(#991515, 0))

plot(strategy.position_avg_price, title='Average Price', color=color.new(#991515, 0))

alertcondition(low < stopPrice, title='crosses under stop price', message='price crossed under stop price')

alertcondition(high > l1Long, title='crosses over L1 price', message='price crossed over L1 price')

alertcondition(high > l2Long, title='crosses over L2 price', message='price crossed over L2 price')

alertcondition(low < l1LongExit, title='crosses under L1 exit price', message='price crossed under L1 exit price')

alertcondition(low < l2LongExit, title='crosses under L2 exit price', message='price crossed under L2 exit price')

strategy.entry('long', strategy.long, qty=shares, comment='long', when=enterLong)

strategy.close('long', when=exitLong)

// simulate_amount = 100000

// simulate_risk = simulate_amount*0.005

// simulate_shares = floor(simulate_risk/(n*stopInput))

// plot(simulate_shares, "Shares", color=#991515, transp=0)

// if (enterLong)

// label.new(bar_index, high, text=tostring(simulate), style=label.style_none)

- Estrategia de negociación combinada de volatilidad de impulso RSI-ATR

- Estrategia de cambio de martes (filtro de fin de semana)

- Estrategia de pirámide inteligente de múltiples indicadores

- Estrategia de ruptura mejorada con objetivos y optimización de pérdidas de parada

- Estrategia de negociación de AlphaTradingBot

- Tendencia de múltiples indicadores siguiendo la estrategia

- Estrategia de ruptura y reversión de la vela de la mañana

- Estrategia de negociación de tendencia con filtro de impulso

- Sistema de negociación de stop-loss adaptativo optimizado por IA con integración de múltiples indicadores técnicos

- Estrategia de negociación equilibrada de rotación larga y corta basada en el tiempo

- Estrategia de cruce de la media móvil exponencial de varios plazos

- Estrategia de intercambio de canales dinámicos de varios períodos

- Estrategia de captura de tendencias a corto plazo de la brecha de precios global

- Sistema de análisis de oscilación e impulso multiestocástico

- Estrategia de negociación de tendencias de media móvil y RSI de varios plazos

- Tendencia cruzada de media móvil de varios períodos siguiendo la estrategia

- Estrategia de negociación de alta y baja dinámica de tres semanas

- Estrategia de cruce de media móvil adaptativa

- Estrategia de indicadores técnicos, estrategia de gestión de riesgos, tendencia de adaptación

- Estrategia de optimización del impulso de las bandas de Bollinger

- Estrategia de negociación avanzada de reversión media: Sistema de ruptura de rango dinámico basado en la desviación estándar

- Crossover de la EMA con la estrategia de doble entrada de bandas de Bollinger: un sistema de negociación cuantitativo que combina el seguimiento de tendencias y la ruptura de la volatilidad

- Estrategia de negociación adaptativa de tendencia: 200 EMA Breakout con sistema dinámico de gestión de riesgos

- Estrategia de cruce del impulso del mercado en varios plazos

- Tendencia de múltiples indicadores siguiendo la estrategia

- El valor de las pérdidas de las operaciones de inversión se calculará en función de las pérdidas de las operaciones de inversión.

- Estrategia de negociación de divergencia de múltiples indicadores con toma de ganancias adaptativa y stop loss

- Estrategia de negociación de la zona de ruptura

- Estrategia de negociación de precisión y sistema de gestión de riesgos basado en el indicador de supertendencia

- EMA, RSI, Tendencia de precios por volumen, patrón de engulfamiento