Stratégie combinée simple: point pivot SuperTrend et DEMA

Auteur:ChaoZhang est là., Date: 2024-06-17 14h49Les étiquettes:ATRLe DEMALe taux d'intérêt

Résumé

Cette stratégie combine l'indicateur Pivot Point SuperTrend et l'indicateur Double Exponential Moving Average (DEMA) pour générer des signaux de trading en analysant la position des prix par rapport à ces deux indicateurs. Lorsque le prix dépasse l'indicateur Pivot Point SuperTrend et est supérieur à l'indicateur DEMA, un signal long est généré; lorsque le prix dépasse l'indicateur Pivot Point SuperTrend et est inférieur à l'indicateur DEMA, un signal court est généré.

Principe de stratégie

- Calculer l'indicateur Pivot Point SuperTrend: Le point médian est calculé en prenant la moyenne des prix les plus élevés et les plus bas sur une certaine période, puis les bandes supérieures et inférieures sont calculées sur la base de la plage moyenne réelle (ATR), formant des niveaux de support et de résistance dynamiques.

- Calculer l'indicateur DEMA: Tout d'abord, calculer la moyenne mobile exponentielle (EMA) du prix de clôture, puis calculer l'EMA de l'EMA, et enfin soustraire le DEMA du double de l'EMA pour obtenir l'indicateur DEMA final.

- Générer des signaux de négociation: lorsque le prix de clôture dépasse la bande supérieure de la SuperTendance du point pivot et est supérieur à l'indicateur DEMA, un signal long est généré; lorsque le prix de clôture dépasse la bande inférieure de la SuperTendance du point pivot et est inférieur à l'indicateur DEMA, un signal court est généré.

- Réglez le stop loss et le profit: Calculez le prix de stop loss et de profit spécifique en fonction de la valeur du pip, préréglez les pips de stop loss et les pips de profit.

Les avantages de la stratégie

- Une forte capacité de suivi des tendances: L'indicateur Pivot Point SuperTrend peut capturer efficacement les tendances du marché, tandis que l'indicateur DEMA peut éliminer le bruit des prix et fournir une base plus fluide pour le jugement des tendances.

- Une grande adaptabilité: en ajustant dynamiquement les bandes supérieure et inférieure de l'indicateur Pivot Point SuperTrend, la stratégie peut s'adapter à différentes situations de volatilité du marché, améliorant ainsi sa capacité d'adaptation.

- Une forte capacité de contrôle des risques: en définissant des positions de stop loss et de prise de profit claires, l'exposition au risque d'une seule transaction peut être contrôlée efficacement, tout en bloquant en temps opportun les bénéfices existants.

Risques stratégiques

- Résultats de la stratégie dépendent des paramètres de plusieurs paramètres, tels que la période du point pivot, le facteur ATR, la longueur DEMA, etc. Différentes combinaisons de paramètres peuvent entraîner de grandes différences dans les performances de la stratégie, ce qui nécessite une sélection et une optimisation minutieuses.

- Risque de marché lié à la fourchette: dans un environnement de marché lié à la fourchette, des signaux de négociation fréquents peuvent entraîner une survente, une augmentation des coûts de transaction et des risques de glissement.

- Risque d'inversion de tendance: lorsque la tendance du marché s'inverse, la stratégie peut subir des pertes consécutives, ce qui nécessite un ajustement rapide de la stratégie en combinaison avec d'autres méthodes d'analyse.

Directions d'optimisation de la stratégie

- Optimisation des paramètres: effectuer des tests d'optimisation des paramètres sur différentes périodes et instruments de négociation afin de trouver la meilleure combinaison de paramètres et d'améliorer la stabilité et la rentabilité de la stratégie.

- Filtrage des signaux: lorsque des signaux de négociation sont générés, ils peuvent être confirmés en combinaison avec d'autres indicateurs techniques ou caractéristiques du comportement des prix afin d'améliorer la fiabilité des signaux et de réduire les pertes causées par de faux signaux.

- Gestion des positions: ajuster dynamiquement la taille des positions de chaque transaction en fonction de la volatilité du marché et de la tolérance au risque du compte afin de contrôler l'exposition globale au risque.

- Optimisation du portefeuille: combiner cette stratégie avec d'autres stratégies ou systèmes de négociation pour diversifier le risque et renforcer la stabilité, améliorant ainsi la performance à long terme de la stratégie.

Résumé

En combinant l'indicateur Pivot Point SuperTrend et l'indicateur DEMA, cette stratégie peut capturer efficacement les tendances du marché tout en répondant aux fluctuations à court terme.

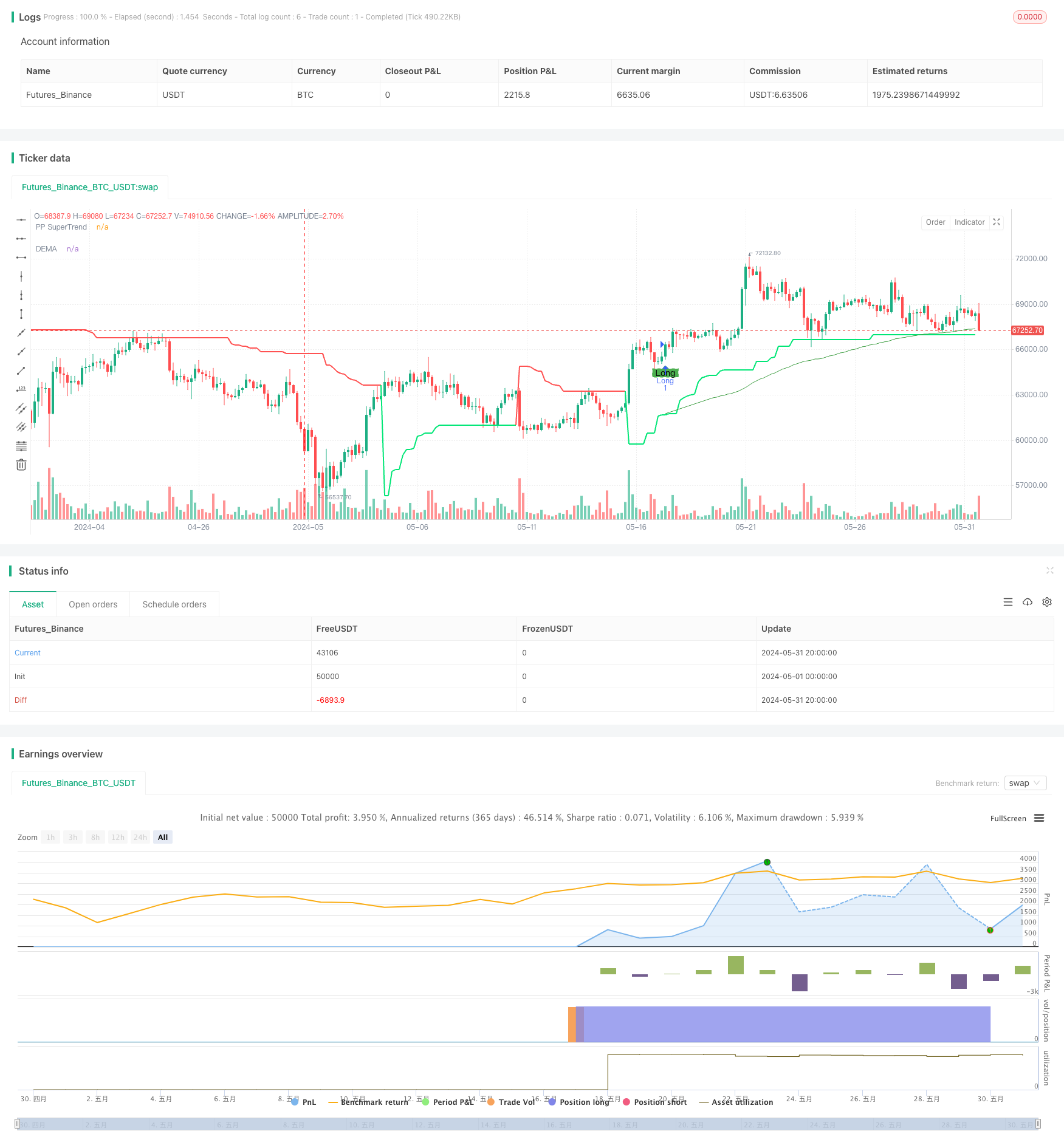

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Combined Strategy: Pivot Point SuperTrend and DEMA", overlay=true)

// Pivot Point SuperTrend settings

prd = input.int(2, title="Pivot Point Period", minval=1, maxval=50)

Factor = input.float(3.0, title="ATR Factor", minval=1, step=0.1)

Pd = input.int(10, title="ATR Period", minval=1)

// Double EMA settings

demaLength = input.int(200, title="DEMA Length", minval=1)

src = input(close, title="Source")

// Pip settings

pipValue = input.float(0.0001, title="Pip Value")

stopLossPips = input.int(15, title="Stop Loss (pips)")

takeProfitPips = input.int(35, title="Take Profit (pips)")

// Pivot Point SuperTrend Calculation

float ph = ta.pivothigh(prd, prd)

float pl = ta.pivotlow(prd, prd)

var float center = na

if not na(ph)

center := na(center) ? ph : (center * 2 + ph) / 3

if not na(pl)

center := na(center) ? pl : (center * 2 + pl) / 3

Up = center - (Factor * ta.atr(Pd))

Dn = center + (Factor * ta.atr(Pd))

var float TUp = na

var float TDown = na

var int Trend = na

if na(Trend)

TUp := Up

TDown := Dn

Trend := close > Dn ? 1 : -1

else

TUp := close[1] > TUp[1] ? math.max(Up, TUp[1]) : Up

TDown := close[1] < TDown[1] ? math.min(Dn, TDown[1]) : Dn

Trend := close > TDown[1] ? 1 : close < TUp[1] ? -1 : nz(Trend[1], 1)

Trailingsl = Trend == 1 ? TUp : TDown

linecolor = Trend == 1 ? color.lime : color.red

plot(Trailingsl, color=linecolor, linewidth=2, title="PP SuperTrend")

// Double EMA Calculation

e1 = ta.ema(src, demaLength)

e2 = ta.ema(e1, demaLength)

dema = 2 * e1 - e2

plot(dema, "DEMA", color=color.new(#43A047, 0))

// Strategy Logic

longCondition = close > Trailingsl and close > dema and strategy.position_size <= 0

shortCondition = close < Trailingsl and close < dema and strategy.position_size >= 0

// Plot signals

plotshape(series=longCondition, title="Long", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(series=shortCondition, title="Short", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")

// Strategy Entry and Exit

if (longCondition)

strategy.entry("Long", strategy.long, stop=close - (stopLossPips * pipValue), limit=close + (takeProfitPips * pipValue))

if (shortCondition)

strategy.entry("Short", strategy.short, stop=close + (stopLossPips * pipValue), limit=close - (takeProfitPips * pipValue))

alertcondition(longCondition, title="Long Alert", message="Long Signal")

alertcondition(shortCondition, title="Short Alert", message="Short Signal")

Relationnée

- Les moyennes mobiles à tendance supérieure

- Stratégie de négociation améliorée de l'élan multi-indicateur

- Stratégie d'échange croisé à trois EMA

- La stratégie ATR de l'EMA pour les canaux Keltner

- Stratégie de combinaison de la supertendance et de l'EMA

- Stratégie d'optimisation du régime de marché à court terme basée sur la volatilité et la régression linéaire

- Tendance dynamique de l' EMA suite à la stratégie de négociation

- Stratégie adaptative dynamique de prise de bénéfices et d'arrêt des pertes basée sur l'ATR et l'EMA

- K bougies consécutives

- La stratégie de négociation intelligente G-Trend EMA ATR

Plus de

- Stratégie croisée haussière de l'EMA

- Stratégie dynamique de négociation par arrêt-perte de l'EMA

- RSI, MACD, bandes de Bollinger et stratégie de négociation hybride basée sur le volume

- Stratégie de sortie du lustre améliorée par ZLSMA avec détection de pic de volume

- Stratégie de négociation quantitative à court terme basée sur le double croisement des moyennes mobiles, le RSI et les indicateurs stochastiques

- Stratégie d'inversion du RSI au point le plus bas

- La tendance du seuil dynamique de Fisher Transform est suivie par la stratégie

- Stratégie d'inversion moyenne

- Stratégie quantitative de négociation des bénéfices non réalisés relatifs de l'EMA100 et du NUPL

- Stratégie de négociation basée sur l'oscillateur stochastique

- Stratégie de filtrage des tendances de l'EMA

- Stratégie de croisement des moyennes mobiles

- Stratégie de rupture intradienne basée sur les points bas et hauts des bougies de 3 minutes

- Stratégie d'entrée avancée basée sur la moyenne mobile, le support/résistance et le volume

- EMA RSI MACD Stratégie de négociation dynamique de prise de bénéfices et d'arrêt des pertes

- La stratégie de négociation intelligente G-Trend EMA ATR

- Tendance suivant la stratégie basée sur la moyenne mobile à 200 jours et l'oscillateur stochastique

- Stratégie de la tendance RSI

- Stratégie de scalping de la dynamique croisée de l'EMA

- Stratégie de rupture de BB