अवलोकन

इस रणनीति में एटीआर (औसत वास्तविक तरंग) और ईएमए (सूचकांक चलती औसत) दो संकेतकों का उपयोग किया जाता है, जो बाजार में उतार-चढ़ाव को गतिशील रूप से समायोजित करके स्टॉप-लॉस पॉइंट को समायोजित करता है। रणनीति की मुख्य विचारधारा यह है कि एटीआर सूचक का उपयोग बाजार में उतार-चढ़ाव को मापने के लिए किया जाता है, और स्टॉप-लॉस पॉइंट को उतार-चढ़ाव की मात्रा के आधार पर सेट किया जाता है। ईएमए सूचक का उपयोग व्यापार की दिशा निर्धारित करने के लिए किया जाता है, जब कीमत ईएमए को तोड़ने पर अधिक ऑर्डर खोले जाते हैं और ईएमए को तोड़ने पर खाली ऑर्डर खोले जाते हैं। यह रणनीति बाजार में उतार-चढ़ाव के परिवर्तन के अनुसार स्टॉप-लॉस पॉइंट को स्वचालित रूप से समायोजित करने में सक्षम है, ताकि गतिशील जोखिम को नियंत्रित किया जा सके।

रणनीति सिद्धांत

- एटीआर सूचकांक की गणना करें, जो बाजार में उतार-चढ़ाव की मात्रा को मापता है।

- एटीआर के मूल्य और इनपुट के गुणक मापदंडों के आधार पर गतिशील स्टॉप-लॉस बिट्स की गणना करें।

- ईएमए सूचकांक का उपयोग करके फ़िल्टरिंग शर्तों के रूप में, जब कीमत ईएमए को ऊपर की ओर तोड़ती है, तो अतिरिक्त आदेश खोलें, और ईएमए को नीचे की ओर तोड़ने पर खाली आदेश खोलें।

- स्थिति रखने के दौरान, कीमतों में परिवर्तन और गतिशील स्टॉपलॉस की स्थिति के अनुसार स्टॉपलॉस की स्थिति को लगातार समायोजित करें।

- जब कीमत गतिशील स्टॉपलॉस बिंदु को छूती है, तो स्थिति को बंद करें और स्थिति को उलट दें।

रणनीतिक लाभ

- अनुकूली: गतिशील रूप से स्टॉप और स्टॉप-लॉस बिंदु को समायोजित करके, रणनीति विभिन्न बाजार स्थितियों में उतार-चढ़ाव के परिवर्तनों के लिए अनुकूल हो सकती है और जोखिम को नियंत्रित कर सकती है।

- प्रवृत्ति ट्रैकिंग क्षमताः ईएमए सूचक का उपयोग व्यापार की दिशा का न्याय करने के लिए, बाजार की प्रवृत्ति को प्रभावी ढंग से पकड़ने के लिए।

- पैरामीटर समायोज्यः एटीआर की आवृत्ति और गुणांक पैरामीटर को समायोजित करके, रणनीति के जोखिम और लाभ को लचीले ढंग से नियंत्रित किया जा सकता है।

रणनीतिक जोखिम

- पैरामीटर सेटिंग जोखिमः एटीआर चक्र और गुणांक पैरामीटर की सेटिंग्स सीधे रणनीति के प्रदर्शन को प्रभावित करती हैं, और पैरामीटर की गलत सेटिंग से रणनीति विफल हो सकती है।

- अस्थिर बाजार जोखिमः अस्थिर बाजारों में, बार-बार खोलने से बड़े स्लिप पॉइंट और प्रसंस्करण शुल्क की हानि हो सकती है।

- रुझान में बदलाव का जोखिमः जब बाजार में बदलाव होता है, तो रणनीति में लगातार नुकसान हो सकता है।

रणनीति अनुकूलन दिशा

- अधिक तकनीकी संकेतकों जैसे कि एमएसीडी, आरएसआई आदि को पेश करना, जो रुझानों को निर्धारित करने में अधिक सटीकता प्रदान करता है।

- स्टॉप लॉस प्वाइंट की गणना के लिए अनुकूलित स्टॉप स्टॉप विधि, जैसे कि मोबाइल स्टॉप, गतिशील अनुपात स्टॉप आदि की शुरूआत।

- पैरामीटर का अनुकूलन करें, एटीआर चक्र और गुणांक पैरामीटर के सर्वोत्तम संयोजन का पता लगाएं, रणनीति की स्थिरता और लाभप्रदता में सुधार करें।

- स्थिति प्रबंधन मॉड्यूल को जोड़ें, जो बाजार में उतार-चढ़ाव और खाते के जोखिम स्तर के आधार पर स्थिति आकार को गतिशील रूप से समायोजित करता है।

संक्षेप

यह रणनीति एटीआर और ईएमए दोनों संकेतकों का उपयोग करती है, जो बाजार में उतार-चढ़ाव के परिवर्तन के लिए स्टॉप-लॉस प्वाइंट को गतिशील रूप से समायोजित करती है, और ईएमए का उपयोग ट्रेडिंग दिशा का निर्णय लेने के लिए करती है। रणनीति में मजबूत अनुकूलन क्षमता और प्रवृत्ति ट्रैकिंग क्षमता है, लेकिन पैरामीटर सेटिंग, बाजार में उतार-चढ़ाव और प्रवृत्ति में बदलाव के दौरान कुछ जोखिम हो सकता है। भविष्य में अधिक तकनीकी संकेतकों को पेश करने, स्टॉप-लॉस एल्गोरिदम को अनुकूलित करने, सूचकांक अनुकूलन और स्थिति प्रबंधन विधियों को जोड़ने आदि के माध्यम से रणनीति के प्रदर्शन को बढ़ावा दिया जा सकता है।

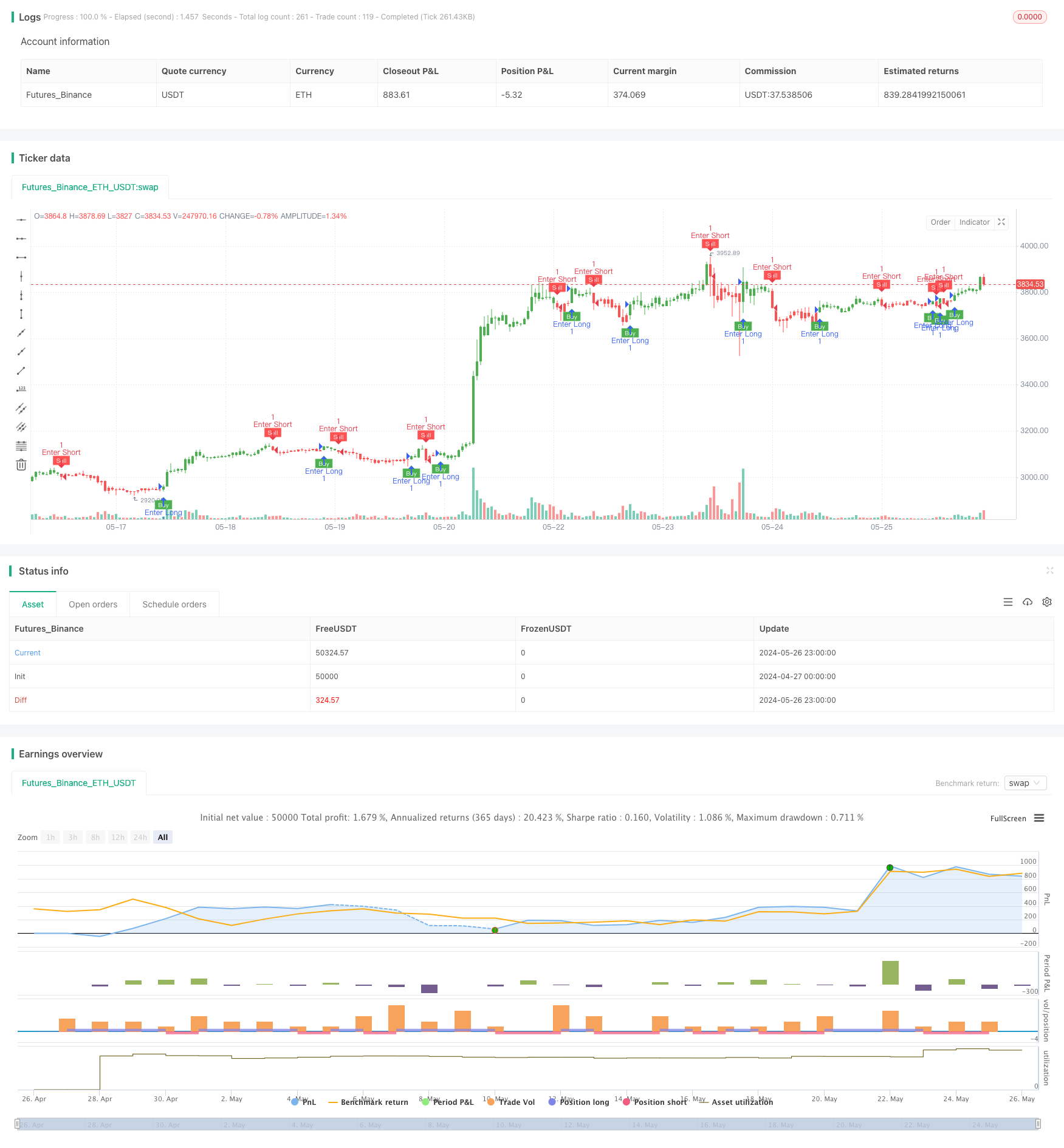

/*backtest

start: 2024-04-27 00:00:00

end: 2024-05-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy(title='UT MB&SS Bot', overlay=true)

// Inputs

a = input(1, title='Key Value. \'This changes the sensitivity\'')

c = input(10, title='ATR Period')

h = input(false, title='Signals from Heikin Ashi Candles')

stoploss = input(2.0, title='Stop Loss (ATR Multiples)')

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

var xATR_trailing_stop = 0.0

iff_1 = src > nz(xATR_trailing_stop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATR_trailing_stop[1], 0) and src[1] < nz(xATR_trailing_stop[1], 0) ? math.min(nz(xATR_trailing_stop[1]), src + nLoss) : iff_1

xATR_trailing_stop := src > nz(xATR_trailing_stop[1], 0) and src[1] > nz(xATR_trailing_stop[1], 0) ? math.max(nz(xATR_trailing_stop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATR_trailing_stop[1], 0) and src < nz(xATR_trailing_stop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATR_trailing_stop[1], 0) and src > nz(xATR_trailing_stop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATR_trailing_stop)

below = ta.crossover(xATR_trailing_stop, ema)

buy = src > xATR_trailing_stop and above

sell = src < xATR_trailing_stop and below

barbuy = src > xATR_trailing_stop

barsell = src < xATR_trailing_stop

plotshape(buy, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(sell, title='Sell', text='Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

barcolor(barbuy ? color.green : na)

barcolor(barsell ? color.red : na)

stop_level = pos == 1 ? xATR_trailing_stop - stoploss * xATR : xATR_trailing_stop + stoploss * xATR

stop_level := math.max(stop_level, nz(stop_level[1]))

if pos == 1

strategy.exit('Exit Long', 'UT Long', stop=stop_level)

else if pos == -1

strategy.exit('Exit Short', 'UT Short', stop=stop_level)

if buy

strategy.entry("Enter Long", strategy.long)

else if sell

strategy.entry("Enter Short", strategy.short)