गतिशील बहुआयामी विश्लेषण के साथ उन्नत मल्टी-टाइमफ्रेम Ichimoku क्लाउड ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांकः 2024-07-31 14:54:29टैगःईएमएएसएमएएटीआर

अवलोकन

गतिशील बहुआयामी विश्लेषण के साथ उन्नत मल्टी-टाइमफ्रेम इचिमोकू क्लाउड ट्रेडिंग रणनीति एक जटिल और व्यापक तकनीकी विश्लेषण उपकरण है जिसे बाजार में दीर्घकालिक रुझानों और महत्वपूर्ण मोड़ बिंदुओं को कैप्चर करने के लिए डिज़ाइन किया गया है। पारंपरिक इचिमोकू किन्को ह्यो संकेतक के आधार पर, यह रणनीति गतिशील रूप से प्रमुख मापदंडों को समायोजित करके और जोखिम प्रबंधन तंत्रों को पेश करके विभिन्न बाजार चक्रों में अनुकूलन विश्लेषण प्राप्त करती है। रणनीति का मूल टेनकन-सेन (रूपांतरण रेखा), किजुन-सेन (बेस लाइन), सेनको स्पैन ए और बी (लीडिंग स्पैन ए और बी), और चिको स्पैन (लैगिंग स्पैन), कुमो (क्लाउड) के सापेक्ष मूल्य स्थिति के साथ संयुक्त, क्रॉसओवर और कई संकेतक लाइनों की सापेक्ष स्थिति का उपयोग करने और संकेत खरीदने के लिए निहित है।

रणनीतिक सिद्धांत

-

सिग्नल जनरेशन तंत्र:

- खरीद संकेतः जब टेंकन-सेन किजुन-सेन के ऊपर से गुजरता है और कीमत बादल के ऊपर होती है।

- बेचें सिग्नलः जब Tenkan-sen Kijun-sen के नीचे पार करता है और कीमत बादल के नीचे होती है।

-

गतिशील पैरामीटर समायोजनः

- टेनकन-सेन अवधिः 9 अवधि

- किजुन-सेन अवधिः 26 अवधि

- सेनकू स्पैन बी अवधिः 52 अवधि

- विस्थापनः 26 अवधि

-

जोखिम प्रबंधन:

- इसमें समायोज्य स्टॉप-लॉस प्रतिशत (डिफ़ॉल्ट 5%) और लाभ लेने का प्रतिशत (डिफ़ॉल्ट 10%) शामिल है

- विशेष रूप से साप्ताहिक या मासिक चार्ट पर दीर्घकालिक व्यापार के लिए उपयुक्त

-

विज़ुअलाइज़ेशनः

- बादल और विभिन्न संकेतक रेखाओं की दृश्यता बढ़ाने के लिए कस्टम रंग योजनाओं का उपयोग करता है

- पठनीयता में सुधार के लिए क्लाउड पारदर्शिता (90%) को समायोजित करता है

-

बहुआयामी विश्लेषण:

- बहुआयामी बाजार विश्लेषण के लिए मूल्य, कई चलती औसत और क्लाउड पदों को जोड़ती है

- ऐतिहासिक मूल्य प्रदर्शन को प्रतिबिंबित करने के लिए चिको स्पैन का उपयोग करता है, निर्णय लेने का संदर्भ जोड़ता है

रणनीतिक लाभ

-

व्यापकताः कई तकनीकी संकेतकों को एकीकृत करता है, जो बाजार के रुझानों, गति और संभावित समर्थन/प्रतिरोध स्तरों का व्यापक विश्लेषण प्रदान करता है।

-

अनुकूलन क्षमताः समायोज्य मापदंडों के माध्यम से, रणनीति विभिन्न बाजार वातावरण और व्यापार चक्रों के अनुकूल हो सकती है।

-

जोखिम प्रबंधन: अंतर्निहित स्टॉप-लॉस और ले-प्रॉफिट तंत्र जोखिम को नियंत्रित करने और लाभ की रक्षा करने में मदद करते हैं।

-

दृश्य अंतर्ज्ञान: कस्टम रंग योजनाएं और पारदर्शिता सेटिंग्स बाजार की स्थितियों को आसानी से पहचानती हैं।

-

दीर्घकालिक स्थिरताः विशेष रूप से दीर्घकालिक व्यापारियों के लिए उपयुक्त, प्रमुख रुझानों को पकड़ने और शोर हस्तक्षेप को कम करने में मदद करता है।

-

बहुआयामी विश्लेषणः कई संकेतकों पर व्यापक रूप से विचार करके, यह झूठे संकेतों के जोखिम को कम करता है।

-

स्वचालनः रणनीति को स्वचालित व्यापार प्रणाली में आसानी से एकीकृत किया जा सकता है, जिससे मैन्युअल हस्तक्षेप कम हो जाता है।

रणनीतिक जोखिम

-

विलंबः इचिमोकू संकेतक स्वाभाविक रूप से विलंब कर रहे हैं, जिसके परिणामस्वरूप तेजी से बदलते बाजारों में प्रतिक्रिया में देरी हो सकती है।

-

अत्यधिक निर्भरताः एक ही रणनीति पर अत्यधिक निर्भरता अन्य महत्वपूर्ण बाजार कारकों को नजरअंदाज कर सकती है।

-

पैरामीटर संवेदनशीलताः विभिन्न बाजार वातावरणों में पैरामीटर सेटिंग्स की आवश्यकता हो सकती है, जिससे नियमित अनुकूलन की आवश्यकता होती है।

-

झूठे ब्रेकआउटः रेंज-बाउंड बाजारों में अधिक झूठे संकेत उत्पन्न कर सकते हैं, जिससे ट्रेडिंग लागत बढ़ जाती है।

-

जटिलताः कई संकेतकों का व्यापक विश्लेषण निर्णय लेने की प्रक्रिया को जटिल बना सकता है, विशेष रूप से नौसिखिया व्यापारियों के लिए।

-

बैकटेस्टिंग पूर्वाग्रहः ऐतिहासिक डेटा बैकटेस्ट में अच्छा प्रदर्शन भविष्य के प्रदर्शन की गारंटी नहीं देता है; ओवरफिटिंग से सावधान रहें।

-

बाजार अनुकूलन क्षमताः रणनीति प्रवृत्ति वाले बाजारों में अच्छा प्रदर्शन करती है लेकिन साइडवेज या अत्यधिक अस्थिर बाजारों में कम प्रभावी हो सकती है।

रणनीति अनुकूलन दिशाएं

-

गतिशील मापदंड समायोजनः बाजार की अस्थिरता के आधार पर मापदंडों को स्वचालित रूप से समायोजित करने के लिए अनुकूलन तंत्र पेश करें।

-

मल्टी टाइमफ्रेम विश्लेषणः निर्णय की विश्वसनीयता में सुधार के लिए विभिन्न समय अवधि के संकेतों को एकीकृत करें।

-

मात्रात्मक संकेतक संलयनः संकेत की विश्वसनीयता बढ़ाने के लिए मात्रा और अस्थिरता जैसे अन्य तकनीकी संकेतकों के साथ संयोजन।

-

मशीन लर्निंग ऑप्टिमाइजेशनः पैरामीटर चयन और सिग्नल जनरेशन प्रक्रियाओं को अनुकूलित करने के लिए मशीन लर्निंग एल्गोरिदम का उपयोग करें।

-

भावना विश्लेषण एकीकरणः निर्णय लेने के आधार को समृद्ध करने के लिए बाजार भावना संकेतक, जैसे कि VIX या सोशल मीडिया भावना विश्लेषण को शामिल करें।

-

उन्नत जोखिम प्रबंधन: गतिशील स्टॉप-लॉस और ले-प्रॉफिट लक्ष्य लागू करें जो बाजार की स्थितियों के आधार पर स्वचालित रूप से समायोजित होते हैं।

-

उन्नत बैकटेस्टिंग फ्रेमवर्कः एक अधिक व्यापक बैकटेस्टिंग प्रणाली विकसित करें जिसमें स्लिप और ट्रेडिंग लागत जैसे व्यावहारिक कारक शामिल हों।

सारांश

गतिशील बहुआयामी विश्लेषण के साथ उन्नत मल्टी-टाइमफ्रेम इचिमोकू क्लाउड ट्रेडिंग रणनीति एक शक्तिशाली और लचीला तकनीकी विश्लेषण उपकरण है, जो विशेष रूप से दीर्घकालिक प्रवृत्ति व्यापार के लिए उपयुक्त है। कई इचिमोकू संकेतक लाइनों और क्लाउड विश्लेषण को एकीकृत करके, बुद्धिमान जोखिम प्रबंधन तंत्रों के साथ संयुक्त, यह रणनीति व्यापक बाजार अंतर्दृष्टि और व्यापार संकेत प्रदान कर सकती है। जबकि कुछ अंतर्निहित जोखिम और सीमाएं हैं, निरंतर अनुकूलन और उचित उपयोग के माध्यम से, इसमें ट्रेडर के टूलकिट में एक शक्तिशाली हथियार बनने की क्षमता है। भविष्य के अनुकूलन दिशाओं को हमेशा बदलते बाजार वातावरण से निपटने के लिए रणनीति की अनुकूलन क्षमता, सटीकता और मजबूती में सुधार पर ध्यान केंद्रित करना चाहिए। कुल मिलाकर, यह एक उन्नत ट्रेडिंग रणनीति है जो गहन अध्ययन के लायक है और स्थिर रिटर्न की तलाश में निवेशकों और व्यापारियों के लिए विशेष रूप से उपयुक्त है।

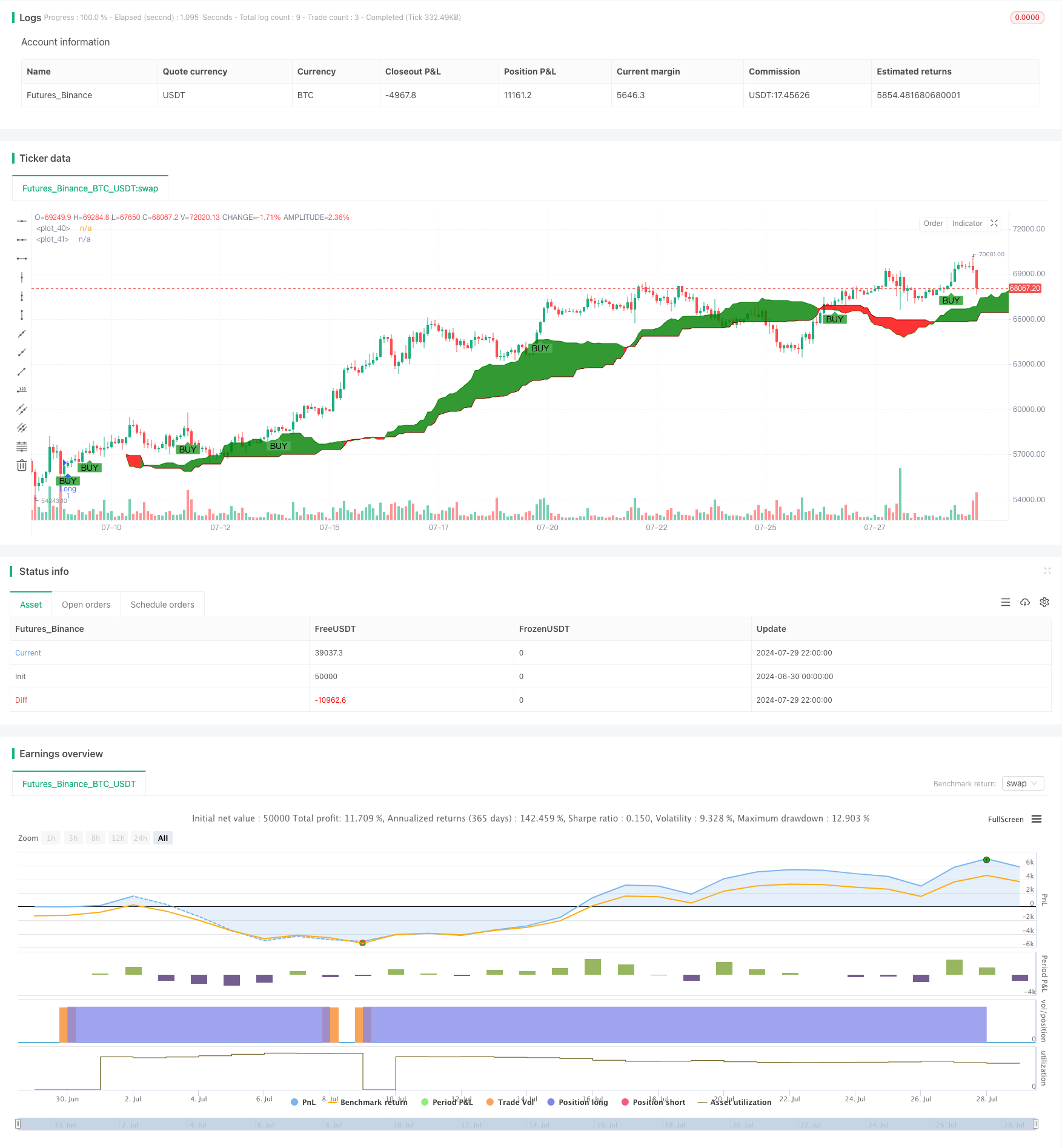

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku",overlay = true)

//indicator("Flexible Ichimoku Cloud for Long-Term Trading", overlay=true, shorttitle="Ichimoku")

// Inputs for the Ichimoku Cloud

tenkan_period = input.int(9, title="Tenkan-sen Period")

kijun_period = input.int(26, title="Kijun-sen Period")

senkou_b_period = input.int(52, title="Senkou Span B Period")

displacement = input.int(26, title="Displacement")

// Inputs for Risk Management

stop_loss_percentage = input.float(5.0, title="Stop-Loss Percentage", minval=0.1, step=0.1) / 100 // Default to 5% for long-term

take_profit_percentage = input.float(10.0, title="Take-Profit Percentage", minval=0.1, step=0.1) / 100 // Default to 10% for long-term

// Colors and Styling

tenkan_color = input.color(color.blue, title="Tenkan-sen Color")

kijun_color = input.color(color.red, title="Kijun-sen Color")

senkou_a_color = input.color(color.green, title="Senkou Span A Color")

senkou_b_color = input.color(color.maroon, title="Senkou Span B Color")

chikou_color = input.color(color.purple, title="Chikou Span Color")

cloud_bull_color = input.color(color.green, title="Bullish Cloud Color", inline="cloud")

cloud_bear_color = input.color(color.red, title="Bearish Cloud Color", inline="cloud")

cloud_transparency = input.int(90, title="Cloud Transparency", minval=0, maxval=100)

// Calculating the Ichimoku components

tenkan_sen = (ta.highest(high, tenkan_period) + ta.lowest(low, tenkan_period)) / 2

kijun_sen = (ta.highest(high, kijun_period) + ta.lowest(low, kijun_period)) / 2

senkou_span_a = ta.sma(tenkan_sen + kijun_sen, 1) / 2

senkou_span_b = (ta.highest(high, senkou_b_period) + ta.lowest(low, senkou_b_period)) / 2

chikou_span = close[displacement]

// Plotting the Ichimoku components

//plot(tenkan_sen, color=tenkan_color, title="Tenkan-sen", linewidth=2)

//plot(kijun_sen, color=kijun_color, title="Kijun-sen", linewidth=2)

//plot(senkou_span_a, color=senkou_a_color, title="Senkou Span A", offset=displacement, linewidth=1)

//plot(senkou_span_b, color=senkou_b_color, title="Senkou Span B", offset=displacement, linewidth=1)

//plot(chikou_span, color=chikou_color, title="Chikou Span", offset=-displacement, linewidth=1)

// Plotting the Kumo (Cloud)

p1 = plot(senkou_span_a, offset=displacement, color=senkou_a_color)

p2 = plot(senkou_span_b, offset=displacement, color=senkou_b_color)

fill(p1, p2, color=senkou_span_a > senkou_span_b ? color.new(cloud_bull_color, cloud_transparency) : color.new(cloud_bear_color, cloud_transparency), title="Kumo")

// Long and Short Conditions

longCondition = ta.crossover(tenkan_sen, kijun_sen) and close > senkou_span_a and close > senkou_span_b

shortCondition = ta.crossunder(tenkan_sen, kijun_sen) and close < senkou_span_a and close < senkou_span_b

// Plotting Buy and Sell Signals

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", title="Buy Signal", size=size.small)

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", title="Sell Signal", size=size.small)

var float entry_price = na

var float stop_loss = na

var float take_profit = na

if (longCondition)

entry_price := close

stop_loss := close * (1 - stop_loss_percentage)

take_profit := close * (1 + take_profit_percentage)

if (shortCondition)

entry_price := close

stop_loss := close * (1 + stop_loss_percentage)

take_profit := close * (1 - take_profit_percentage)

// Plotting Stop-Loss and Take-Profit Levels

//plot(entry_price, color=color.yellow, title="Entry Price", linewidth=1, offset=-displacement)

//plot(stop_loss, color=color.red, title="Stop-Loss Level", linewidth=1, offset=-displacement)

//plot(take_profit, color=color.green, title="Take-Profit Level", linewidth=1, offset=-displacement)

// Plotting Stop-Loss and Take-Profit Labels

//label.new(bar_index, stop_loss, text="SL", color=color.red, style=label.style_label_down, textcolor=color.white, size=size.small)

//label.new(bar_index, take_profit, text="Take-Profit", color=color.green, style=label.style_label_up, textcolor=color.white, size=size.small)

// Alerts for Buy and Sell Signals

alertcondition(longCondition, title="Buy Alert", message="Ichimoku Buy Signal")

alertcondition(shortCondition, title="Sell Alert", message="Ichimoku Sell Signal")

strategy.entry("Long",strategy.long, when=longCondition)

strategy.close("Long",when=shortCondition)

- ब्लैक स्वान अस्थिरता और चलती औसत क्रॉसओवर गति ट्रैकिंग रणनीति

- एमएल अलर्ट टेम्पलेट

- ईएमए, एसएमए, सीसीआई, एटीआर, ट्रेंड मैजिक इंडिकेटर ऑटो-ट्रेडिंग सिस्टम के साथ परफेक्ट ऑर्डर मूविंग एवरेज रणनीति

- एटीआर अस्थिरता रणनीति के साथ मल्टी-इंडिकेटर डायनामिक एडाप्टिव पोजीशन साइजिंग

- एसएसएल हाइब्रिड

- बहु-सूचक प्रवृत्ति गति क्रॉसओवर मात्रात्मक रणनीति

- MACD-ATR-EMA मल्टी-इंडिकेटर डायनेमिक ट्रेंड रणनीति का अनुसरण करना

- विला डायनामिक पिवोट सुपरट्रेंड रणनीति

- बहु-समय सीमा ईएमए ट्रेंड गति व्यापार रणनीति

- मानक विचलन और चलती औसत के आधार पर एल्डर की ताकत सूचकांक मात्रात्मक व्यापार रणनीति

- बहु-क्षेत्र आरएसआई ट्रेडिंग रणनीति

- मशीन लर्निंग के साथ गतिशील प्रवृत्ति के बाद रणनीति जोखिम प्रबंधन में सुधार

- क्रॉसओवर मूविंग एवरेज के साथ समतल कैंडलस्टिक मोमेंटम रणनीति

- दैनिक लाभ लक्ष्य के साथ दोहरी चलती औसत क्रॉसओवर रणनीति

- गतिशील स्टॉप-लॉस चलती औसत क्रॉसओवर रणनीति

- MACD-ATR-EMA मल्टी-इंडिकेटर डायनेमिक ट्रेंड रणनीति का अनुसरण करना

- आर.एस.आई. गति विचलन ब्रेकआउट रणनीति

- बहु-सूचक तालमेल दीर्घकालिक व्यापार रणनीति

- स्वर्ण गति को पकड़ने की रणनीतिः बहु-समय-सीमा घातीय चलती औसत क्रॉसओवर प्रणाली

- ट्रिपल सुपरट्रेंड क्रॉसओवर रणनीति

- दोहरी चलती औसत गति व्यापार रणनीतिः समय अनुकूलित प्रवृत्ति अनुसरण प्रणाली

- व्यापक बाहर निकलने की शर्तों के साथ EMA/WMA क्रॉसओवर रणनीति को बढ़ाया गया

- सुपरट्रेंड और ईएमए क्रॉसओवर मात्रात्मक ट्रेडिंग रणनीति

- ईएमए, एसएमए, मूविंग एवरेज क्रॉसओवर, गति सूचक

- एक व्यापक ट्रेडिंग प्रणाली जो SMA क्रॉसओवर रणनीति को निष्पक्ष मूल्य अंतर पुलबैक के साथ जोड़ती है

- गतिशील समर्थन-प्रतिरोध ब्रेकआउट चलती औसत क्रॉसओवर रणनीति

- गतिशील प्रवृत्ति सटीक लाभ लेने और स्टॉप-लॉस रणनीति के साथ

- Ichimoku Kinko Hyo रुझान का अनुसरण और समर्थन प्रतिरोध रणनीति

- बोलिंगर बैंड्स गतिशील समर्थन के साथ रिवर्सन ट्रेडिंग रणनीति का मतलब है

- सुबह की मोमबत्ती टूटने और उलटने की रणनीति