Estratégia diferencial RSI dupla

Autora:ChaoZhang, Data: 2024-05-15 10:41:10Tags:RSI

Resumo

A Estratégia Diferencial de RSI Dupla é uma abordagem de negociação que utiliza a diferença entre dois indicadores de Índice de Força Relativa (RSI) calculados em diferentes períodos de tempo para tomar decisões de negociação. Ao contrário das estratégias tradicionais de RSI único, este método fornece uma análise mais matizada da dinâmica do mercado examinando a diferença entre um RSI de curto e longo prazo. Esta abordagem permite que os comerciantes capturem com mais precisão as condições de mercado de sobrecompra e sobrevenda, resultando em decisões de negociação mais precisas.

Princípio da estratégia

O núcleo desta estratégia consiste em calcular dois indicadores de RSI em diferentes períodos de tempo e analisar a diferença entre eles. Especificamente, a estratégia emprega um RSI de curto prazo (default: 21 dias) e um RSI de longo prazo (default: 42 dias). Ao calcular a diferença entre o RSI de longo prazo e o RSI de curto prazo, obtemos um indicador diferencial de RSI. Quando o diferencial de RSI cai abaixo de -5, sugere o fortalecimento do ímpeto de curto prazo, indicando um potencial longo comércio. Por outro lado, quando o diferencial de RSI sobe acima de +5, implica o enfraquecimento do ímpeto de curto prazo, sinalizando um potencial de curto comércio.

Vantagens da estratégia

A vantagem da Estratégia Diferencial Dual RSI reside em sua capacidade de fornecer uma análise mais granular da dinâmica do mercado. Examinando a diferença entre os RSI de diferentes períodos de tempo, a estratégia pode capturar com mais precisão as mudanças no ímpeto do mercado, fornecendo aos traders sinais de negociação mais confiáveis. Além disso, a estratégia introduz o conceito de dias de detenção e a opção de definir níveis de take profit e stop loss, permitindo que os traders tenham um maior controle sobre sua exposição ao risco.

Riscos estratégicos

Apesar de suas muitas vantagens, a Estratégia Diferencial Dual RSI não está isenta de riscos potenciais. Em primeiro lugar, a estratégia depende da interpretação correta do indicador diferencial RSI. Se os traders entenderem mal o indicador, isso pode levar a decisões comerciais incorretas. Em segundo lugar, a estratégia pode gerar mais sinais falsos em condições de mercado altamente voláteis, resultando em negociações frequentes e altos custos de transação. Para mitigar esses riscos, os traders podem considerar a combinação da Estratégia Diferencial Dual RSI com outros indicadores técnicos ou análise fundamental para validar os sinais de negociação.

Orientações para a otimização da estratégia

Para melhorar ainda mais o desempenho da Estratégia de Diferencial Dual RSI, podemos considerar a otimização da estratégia nos seguintes aspectos:

-

Optimização de parâmetros: Ao otimizar parâmetros como períodos de RSI, limiares diferenciais de RSI e dias de detenção, podemos encontrar a combinação de parâmetros mais adequada para o ambiente atual do mercado, melhorando assim a rentabilidade e a estabilidade da estratégia.

-

Filtragem de sinais: introdução de outros indicadores técnicos ou indicadores de sentimento de mercado para fornecer uma confirmação secundária dos sinais de negociação da Estratégia de Diferencial RSI Duplo, reduzindo a ocorrência de sinais falsos.

-

Controle de risco: Optimizar as configurações dos níveis de take profit e stop loss ou introduzir mecanismos dinâmicos de controlo de risco para ajustar o tamanho das posições com base nas alterações da volatilidade do mercado, permitindo um melhor controlo da exposição ao risco da estratégia.

-

Adaptação a vários mercados: Extensão da Estratégia Diferencial RSI Dual a outros mercados financeiros, como forex, commodities e títulos, para verificar a universalidade e robustez da estratégia.

Resumo

A Estratégia Diferencial RSI Dupla é uma estratégia de negociação de momento baseada no Índice de Força Relativa. Analisando a diferença entre os RSI de diferentes períodos de tempo, ela fornece aos comerciantes um método mais granular de análise de mercado. Embora a estratégia tenha alguns riscos potenciais, através de otimização e melhoria apropriadas, podemos melhorar ainda mais o desempenho da estratégia, tornando-a uma ferramenta de negociação mais confiável e eficaz.

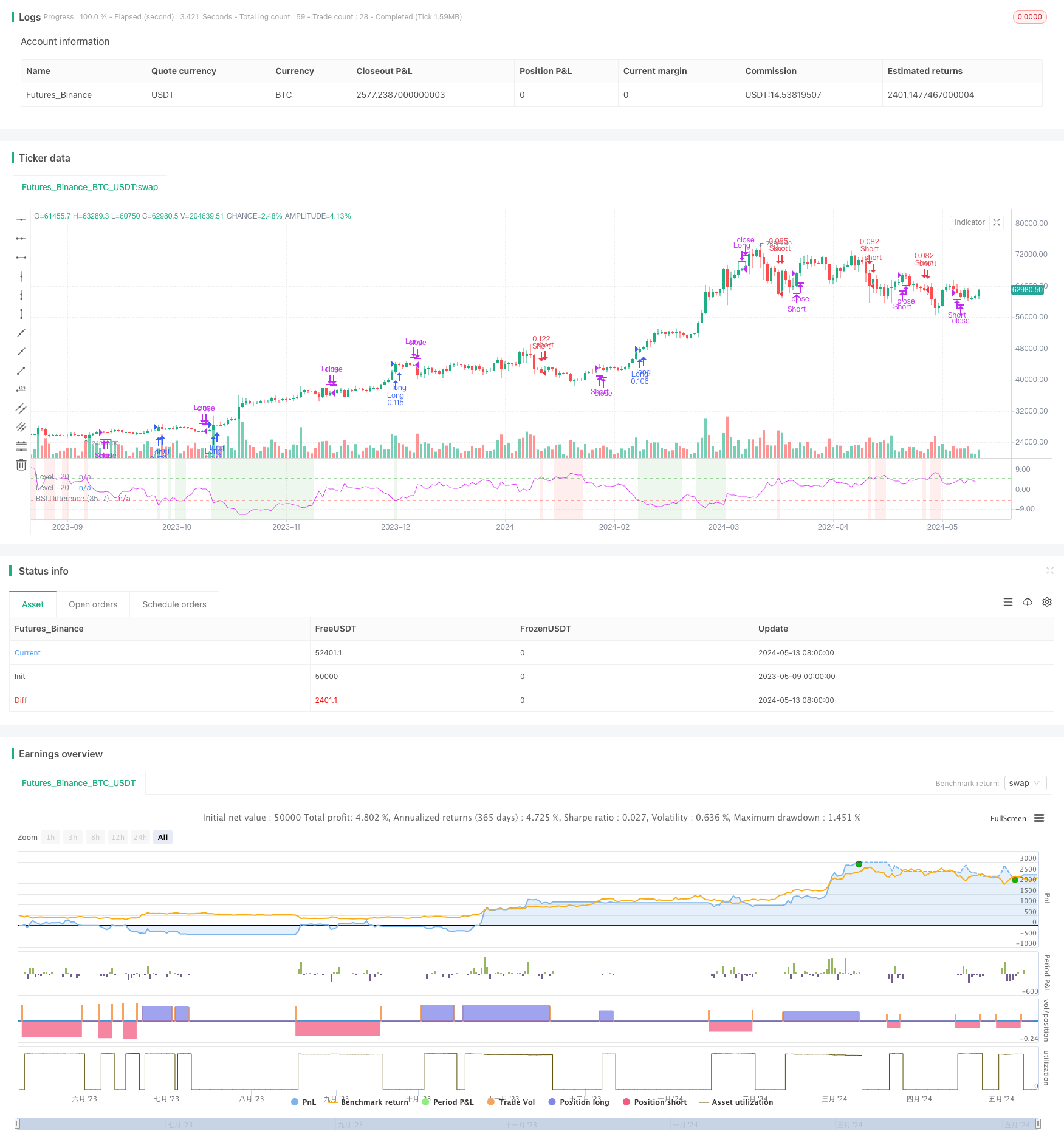

/*backtest

start: 2023-05-09 00:00:00

end: 2024-05-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// This strategy stands out by using two distinct RSI lengths, analyzing the differential between these to make precise trading decisions.

// Unlike conventional single RSI strategies, this method provides a more nuanced view of market dynamics, allowing traders to exploit

// both overbought and oversold conditions with greater accuracy.

//@version=5

strategy("Dual RSI Differential - Strategy [presentTrading]", overlay=false, precision=3,

commission_value=0.1, commission_type=strategy.commission.percent, slippage=1,

currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// Input parameters for user customization

tradeDirection = input.string("Both", "Trading Direction", options=["Long", "Short", "Both"])

lengthShort = input(21, title="Short RSI Period")

lengthLong = input(42, title="Long RSI Period")

rsiDiffLevel = input(5, title="RSI Difference Level")

useHoldDays = input.bool(true, title="Use Hold Days")

holdDays = input.int(5, title="Hold Days", minval=1, maxval=20, step=1)

TPSLCondition = input.string("None", "TPSL Condition", options=["TP", "SL", "Both", "None"])

takeProfitPerc = input(15.0, title="Take Profit (%)")

stopLossPerc = input(10.0, title="Stop Loss (%)")

// Calculate RSIs

rsiShort = ta.rsi(close, lengthShort)

rsiLong = ta.rsi(close, lengthLong)

// Calculate RSI Difference

rsiDifference = rsiLong - rsiShort

// Plotting

hline(rsiDiffLevel, "Level +20", color=color.green, linestyle=hline.style_dashed)

hline(-rsiDiffLevel, "Level -20", color=color.red, linestyle=hline.style_dashed)

// Variables to track entry times

var float longEntryTime = na

var float shortEntryTime = na

// Condition for significant RSI difference

combinedLongCondition = rsiDifference < -rsiDiffLevel

combinedExitLongCondition = rsiDifference > rsiDiffLevel

combinedShortCondition = rsiDifference > rsiDiffLevel

combinedExitShortCondition = rsiDifference < -rsiDiffLevel

// Strategy logic using conditions and direction selection

if (tradeDirection == "Long" or tradeDirection == "Both")

if (combinedLongCondition)

strategy.entry("Long", strategy.long)

longEntryTime := time

if (useHoldDays and (time - longEntryTime >= holdDays * 86400000 or combinedExitLongCondition))

strategy.close("Long")

else if (useHoldDays == false and combinedExitLongCondition)

strategy.close("Long")

if (tradeDirection == "Short" or tradeDirection == "Both")

if (combinedShortCondition)

strategy.entry("Short", strategy.short)

shortEntryTime := time

if (useHoldDays and (time - shortEntryTime >= holdDays * 86400000 or combinedExitShortCondition))

strategy.close("Short")

else if (useHoldDays == false and combinedExitShortCondition)

strategy.close("Short")

// Conditional Profit and Loss Management

if (TPSLCondition == "TP" or TPSLCondition == "Both")

// Apply take profit conditions

strategy.exit("TakeProfit_Long", "Long", profit=close * (1 + takeProfitPerc / 100), limit=close * (1 + takeProfitPerc / 100))

strategy.exit("TakeProfit_Short", "Short", profit=close * (1 - takeProfitPerc / 100), limit=close * (1 - takeProfitPerc / 100))

if (TPSLCondition == "SL" or TPSLCondition == "Both")

// Apply stop loss conditions

strategy.exit("StopLoss_Long", "Long", loss=close * (1 - stopLossPerc / 100), stop=close * (1 - stopLossPerc / 100))

strategy.exit("StopLoss_Short", "Short", loss=close * (1 + stopLossPerc / 100), stop=close * (1 + stopLossPerc / 100))

bgcolor(combinedLongCondition ? color.new(color.green, 90) : na, title="Background Color for Significant Long RSI Diff")

bgcolor(combinedShortCondition ? color.new(color.red, 90) : na, title="Background Color for Significant Short RSI Diff")

// Plot RSIs and their difference

plot(rsiDifference, title="RSI Difference (35-7)", color=color.fuchsia)

// Alerts

alertcondition(combinedLongCondition, title="Significant Long RSI Difference Alert", message="RSI Difference is significant Long at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

alertcondition(combinedShortCondition, title="Significant Short RSI Difference Alert", message="RSI Difference is significant Short at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

- Sistema de negociação de tendência adaptativa de múltiplas estratégias

- Estratégia de negociação equilibrada de rotação longa-curta baseada no tempo

- Estratégia de negociação quantitativa de tendência dinâmica MACD avançada

- RSI Sistema de negociação inteligente adaptativo baseado em momento com gestão de riscos a vários níveis

- Estratégia de negociação dinâmica do oscilador RSI adaptativo com otimização de limiar

- Tendência sinérgica de RSI e AO na sequência de uma estratégia quantitativa de negociação

- Estratégia de RSI de tendência adaptativa com sistema de filtro de média móvel

- Estratégia de impulso do RSI cruzado de média móvel dupla com sistema de otimização risco-recompensa

- Estratégia quantitativa de inversão do intervalo dinâmico do RSI com modelo de otimização de volatilidade

- Tendência de ímpeto das bandas de Bollinger seguindo uma estratégia quantitativa

- Análise técnica multiperíodo e estratégia de negociação do sentimento de mercado

- Estratégia de fuga média ATR

- Estratégia de aprendizado de máquina KNN: Sistema de negociação de previsão de tendências baseado no algoritmo K-Nearest Neighbors

- O valor da posição em risco deve ser calculado de acordo com o método de cálculo da posição em risco, de acordo com o método de cálculo da posição em risco.

- Estratégia de ruptura da BMSB

- Estratégia de ruptura do SR

- Estratégia de ruptura dinâmica das bandas de Bollinger

- 8 horas de ema

- RSI Estratégia de negociação quantitativa

- Bollinger Band ATR Tendência Seguindo estratégia

- Estratégia de negociação de volume delta com níveis de Fibonacci

- Estratégia de RSI estocástico de Crypto Big Move

- Indice de força relativa tripla Estratégia de negociação quantitativa

- Estratégia de otimização MACD dupla que combina tendência de seguimento e negociação de momento

- Estratégia de negociação baseada em três velas de baixa consecutivas e médias móveis duplas

- Estratégia de ruptura da sessão DZ

- Han Yue - Tendência após estratégia de negociação baseada em múltiplas EMAs, ATR e RSI

- 200 EMA, VWAP, MFI

- Estratégia cruzada da EMA com Divergência do RSI, Identificação de tendência de 30 minutos e Esgotamento de preços

- Não há estratégia de ruptura de vela alta

- Estratégia de reversão do índice de força relativa