Tổng quan

Chiến lược này kết hợp nhiều chỉ số kỹ thuật như Hull Moving Average (HMA), Moving Average Convergence Spread Indicator (MACD), Average True Range (ATR), Relative Strength Index (RSI), Energy Wave (OBV) và Volume Moving Average để xác định xu hướng thị trường và cơ hội tham gia tiềm năng thông qua phân tích tổng hợp các chỉ số này. Đồng thời, chiến lược này cũng sử dụng các phương tiện quản lý rủi ro như tăng vị trí kim tự tháp, dừng lỗ động và dừng lỗ di động, trong nỗ lực nắm bắt cơ hội xu hướng và kiểm soát rủi ro một cách nghiêm ngặt.

Nguyên tắc chiến lược

- Tính toán các chỉ số như HMA, MACD, ATR, RSI, OBV và trung bình di chuyển khối lượng giao dịch

- Các điều kiện đa trống được đánh giá dựa trên sự giao nhau của đường MACD, mối quan hệ của OBV với đường trung bình di chuyển, mức RSI và so sánh khối lượng giao dịch với đường trung bình của nó

- Thiết lập số lần đặt cược tối đa của kim tự tháp và tỷ lệ mỗi lần đặt cược, tăng dần khi xu hướng tiếp tục

- Chuyển đổi mức dừng và dừng theo ATR và sử dụng chiến lược dừng di động để bảo vệ lợi nhuận

- Tính năng kiểm soát các vị trí nắm giữ dựa trên tài khoản quyền lợi, tỷ lệ rủi ro và ATR tính toán số lượng mỗi lần mở vị trí

- Hình vẽ đường thẳng của điểm dừng lỗ trên biểu đồ, hiển thị trực quan tình trạng kiểm soát rủi ro

Lợi thế chiến lược

- Phân tích nhiều chỉ số để tăng độ tin cậy tín hiệu: Chiến lược này tổng hợp các yếu tố khác nhau như giá cả, xu hướng, động lực và khối lượng giao dịch, tăng độ tin cậy tín hiệu giao dịch bằng cách xác nhận chung nhiều chỉ số.

- Quản lý vị trí thích ứng, kiểm soát rủi ro động: Tùy thuộc vào các yếu tố như quyền lợi tài khoản, tỷ lệ rủi ro và ATR, chiến lược có thể điều chỉnh động mỗi lần mở vị trí, tự động giảm vị trí khi thị trường biến động, do đó kiểm soát rủi ro hiệu quả.

- Đặt cược kim tự tháp, nắm bắt cơ hội xu hướng: Sau khi xu hướng được thiết lập, chiến lược sẽ tăng lợi nhuận của chiến lược bằng cách tham gia tối đa vào xu hướng bằng cách tăng cược dần dần.

- Động thái dừng lỗ, kiểm soát thua lỗ và bảo vệ lợi nhuận: Chiến lược điều chỉnh mức dừng lỗ theo thời gian thực theo thay đổi của ATR, dừng lỗ kịp thời khi xu hướng đảo ngược, đồng thời bảo vệ lợi nhuận đã đạt được thông qua chiến lược dừng lỗ di động, giảm hiệu quả việc rút lại chiến lược.

- Biểu đồ trực quan cho phép giám sát và đưa ra quyết định: Chiến lược vẽ các chỉ số quan trọng và các đường dừng lỗ trên biểu đồ, cho phép các nhà giao dịch theo dõi trực quan xu hướng thị trường và chiến lược thực hiện, cung cấp cơ sở để điều chỉnh chiến lược kịp thời.

Rủi ro chiến lược

- Rủi ro tối ưu hóa tham số: Chiến lược bao gồm nhiều tham số, nếu lựa chọn tham số không đúng, có thể dẫn đến hiệu suất kém của chiến lược. Do đó, trong ứng dụng thực tế, các tham số cần được tối ưu hóa và thử nghiệm để đảm bảo sự ổn định của chiến lược.

- Rủi ro thay đổi môi trường thị trường: Chiến lược được đánh giá và tối ưu hóa dựa trên dữ liệu lịch sử, nhưng môi trường thị trường có thể thay đổi, dẫn đến sự khác biệt lớn giữa chiến lược trong tương lai và hoạt động lịch sử. Do đó, cần đánh giá hoạt động của chiến lược thường xuyên và điều chỉnh nếu cần thiết.

- Rủi ro của sự kiện thiên nga đen: Các tình huống thị trường cực đoan (ví dụ như sự sụp đổ của bão) có thể dẫn đến sự rút lui lớn hơn trong chiến lược. Để đối phó với rủi ro này, bạn có thể xem xét thêm các biện pháp kiểm soát rủi ro trong chiến lược, chẳng hạn như thiết lập ngưỡng rút lui tối đa và ngừng giao dịch khi đạt đến ngưỡng.

- Rủi ro quá phù hợp: Nếu các tham số chiến lược quá phức tạp, có thể có quá phù hợp, tức là chiến lược hoạt động tốt trên dữ liệu lịch sử, nhưng không hoạt động tốt trong ứng dụng thực tế. Để tránh quá phù hợp, các phương pháp như kiểm tra chéo có thể được sử dụng để đánh giá chiến lược.

Hướng tối ưu hóa chiến lược

- Tối ưu hóa tham số động: xem xét sử dụng các phương pháp như học máy để điều chỉnh tham số chiến lược theo thời gian thực theo sự thay đổi của môi trường thị trường, nâng cao khả năng thích ứng của chiến lược.

- Tính phù hợp với nhiều thị trường và nhiều giống: mở rộng chiến lược sang nhiều thị trường và giống hơn, tăng cường tính ổn định của chiến lược bằng cách phân tán đầu tư.

- Kết hợp phân tích cơ bản: trên cơ sở phân tích kỹ thuật, thêm các yếu tố cơ bản như kinh tế vĩ mô, xu hướng ngành, nâng cao tính toàn diện của chiến lược.

- Thêm phân tích cảm xúc thị trường: đưa ra các chỉ số cảm xúc thị trường, chẳng hạn như chỉ số hoảng loạn, để nắm bắt những thay đổi cực đoan trong tâm trạng thị trường và cung cấp nhiều cơ hội giao dịch cho chiến lược.

- Tối ưu hóa các biện pháp kiểm soát rủi ro: Cải thiện hơn nữa hệ thống kiểm soát rủi ro, chẳng hạn như giới thiệu các cơ chế điều chỉnh thích ứng của chiến lược ngăn chặn thiệt hại, nâng cao khả năng quản lý rủi ro của chiến lược.

Tóm tắt

Chiến lược này có một số tính ổn định và khả năng lợi nhuận bằng cách kiểm soát chặt chẽ rủi ro trong khi nắm bắt cơ hội xu hướng bằng cách sử dụng các phương pháp như quản lý vị trí đa chỉ số, tự thích ứng, tăng cường vị trí kim tự tháp, dừng lỗ động. Tuy nhiên, chiến lược cũng có các rủi ro như tối ưu hóa tham số, thay đổi môi trường thị trường, sự kiện thiên bạch đen, cần được tối ưu hóa và hoàn thiện liên tục trong ứng dụng thực tế. Trong tương lai, có thể xem xét cải tiến chiến lược từ tối ưu hóa tham số động, mở rộng đa thị trường, kết hợp cơ bản, phân tích cảm xúc thị trường và tối ưu hóa kiểm soát rủi ro để tăng khả năng thích ứng và ổn định của chiến lược.

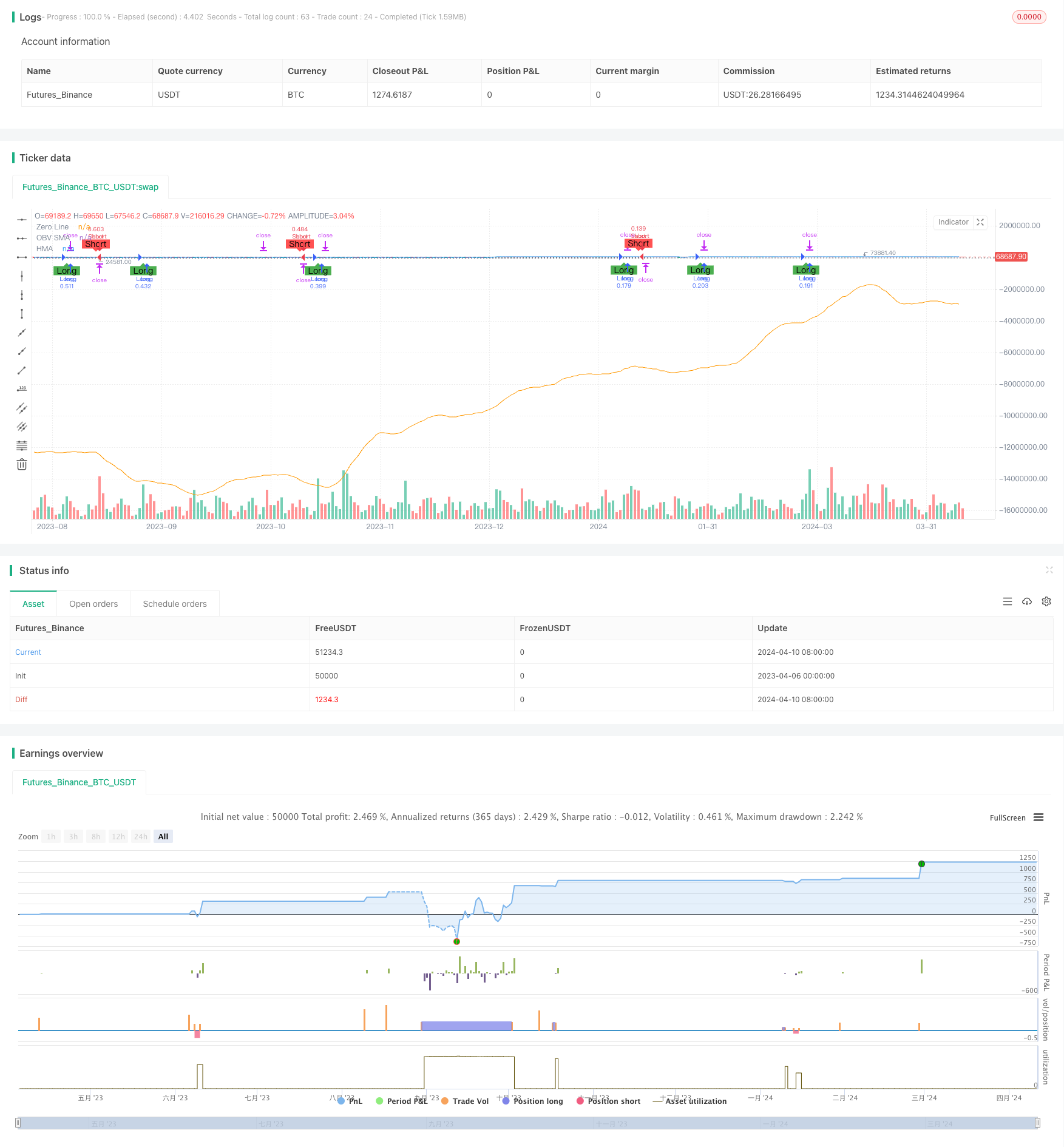

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Trading Strategy v5 with Visible SL/TP", overlay=true)

// Input settings

hma_length = input(9, title="HMA Length")

fast_length = input(12, title="MACD Fast Length")

slow_length = input(26, title="MACD Slow Length")

siglen = input(9, title="Signal Smoothing")

atr_length = input(14, title="ATR Length")

rsi_length = input(14, title="RSI Length")

obv_length = input(10, title="OBV Length")

volume_ma_length = input(10, title="Volume MA Length")

// Pyramiding inputs

max_pyramid_positions = input(3, title="Max Pyramid Positions")

pyramid_factor = input(0.5, title="Pyramid Factor")

// Risk and Reward Management Inputs

risk_per_trade = input(1.0, title="Risk per Trade (%)")

atr_multiplier_for_sl = input(1.5, title="ATR Multiplier for Stop Loss")

atr_multiplier_for_tp = input(3.0, title="ATR Multiplier for Take Profit")

trailing_atr_multiplier = input(2.0, title="ATR Multiplier for Trailing Stop")

// Position sizing functions

calc_position_size(equity, risk_pct, atr) =>

pos_size = (equity * risk_pct / 100) / (atr_multiplier_for_sl * atr)

pos_size

calc_pyramid_size(current_size, max_positions) =>

pyramid_size = current_size * (max_positions - strategy.opentrades) / max_positions

pyramid_size

// Pre-calculate lengths for HMA

half_length = ceil(hma_length / 2)

sqrt_length = round(sqrt(hma_length))

// Calculate indicators

hma = wma(2 * wma(close, half_length) - wma(close, hma_length), sqrt_length)

my_obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

obv_sma = sma(my_obv, obv_length)

[macd_line, signal_line, _] = macd(close, fast_length, slow_length, siglen)

atr = atr(atr_length)

rsi = rsi(close, rsi_length)

vol_ma = sma(volume, volume_ma_length)

// Conditions

long_condition = crossover(macd_line, signal_line) and my_obv > obv_sma and rsi > 50 and volume > vol_ma

short_condition = crossunder(macd_line, signal_line) and my_obv < obv_sma and rsi < 50 and volume > vol_ma

// Strategy Entry with improved risk-reward ratio

var float long_take_profit = na

var float long_stop_loss = na

var float short_take_profit = na

var float short_stop_loss = na

if (long_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Long", strategy.long, qty = size)

long_stop_loss := close - atr_multiplier_for_sl * atr

long_take_profit := close + atr_multiplier_for_tp * atr

if (short_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Short", strategy.short, qty = size)

short_stop_loss := close + atr_multiplier_for_sl * atr

short_take_profit := close - atr_multiplier_for_tp * atr

// Drawing the SL/TP lines

// if (not na(long_take_profit))

// line.new(bar_index[1], long_take_profit, bar_index, long_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], long_stop_loss, bar_index, long_stop_loss, width = 2, color = color.red)

// if (not na(short_take_profit))

// line.new(bar_index[1], short_take_profit, bar_index, short_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], short_stop_loss, bar_index, short_stop_loss, width = 2, color = color.red)

// Pyramiding logic

if (strategy.position_size > 0)

if (close > strategy.position_avg_price * (1 + pyramid_factor))

strategy.entry("Long Add", strategy.long, qty = calc_pyramid_size(strategy.position_size, max_pyramid_positions))

if (strategy.position_size < 0)

if (close < strategy.position_avg_price * (1 - pyramid_factor))

strategy.entry("Short Add", strategy.short, qty = calc_pyramid_size(-strategy.position_size, max_pyramid_positions))

// Trailing Stop

strategy.exit("Trailing Stop Long", "Long", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

strategy.exit("Trailing Stop Short", "Short", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

// Plots

plot(hma, title="HMA", color=color.blue)

plot(obv_sma, title="OBV SMA", color=color.orange)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plotshape(long_condition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(short_condition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")