Chiến lược giao dịch đảo ngược xu hướng dựa trên sự khác biệt của RSI

Tác giả:ChaoZhang, Ngày: 2024-05-28 11:51:49Tags:RSI

Tổng quan

Chiến lược giao dịch này dựa trên sự khác biệt giữa chỉ số sức mạnh tương đối (RSI) và biến động giá, nhằm mục đích nắm bắt các cơ hội đảo ngược xu hướng tiềm năng. Chiến lược phát hiện cả sự khác biệt tăng và giảm và tạo ra tín hiệu mua và bán phù hợp. Khi sự khác biệt xảy ra giữa chỉ số RSI và giá, nó cho thấy xu hướng hiện tại có thể sắp đảo ngược, cung cấp cho các nhà giao dịch cơ hội giao dịch tiềm năng.

Nguyên tắc chiến lược

- Tính toán chỉ số RSI cho một khoảng thời gian cụ thể.

- Xác định sự hiện diện của chênh lệch tăng hoặc giảm bằng cách so sánh biến động giá và RSI trong một khoảng thời gian nhìn lại nhất định.

- Sự phân kỳ tăng: Giá đạt mức thấp mới, nhưng chỉ số RSI không đạt mức thấp mới, cho thấy động lực tăng tích lũy.

- Sự khác biệt giảm: Giá đạt mức cao mới, nhưng chỉ số RSI không đạt mức cao mới, cho thấy động lực giảm đang tích lũy.

- Tạo tín hiệu mua khi phân kỳ tăng được phát hiện và RSI vượt quá ngưỡng bán quá mức.

- Tạo tín hiệu bán khi phân kỳ giảm được phát hiện và RSI vượt dưới ngưỡng mua quá mức.

Ưu điểm chiến lược

- Khám phá sự đảo ngược xu hướng: Bằng cách xác định sự khác biệt giữa chỉ số RSI và giá, chiến lược có thể tạo ra các tín hiệu giao dịch sớm trong quá trình đảo ngược xu hướng, cung cấp cho các nhà giao dịch cơ hội để định vị mình trước đường cong.

- Sự đơn giản và dễ sử dụng: Chiến lược dựa trên chỉ số RSI cổ điển, đơn giản để tính toán và có các tham số dễ hiểu và điều chỉnh, làm cho nó phù hợp với các loại thương nhân khác nhau.

- Áp dụng cho nhiều thị trường: Chiến lược phân kỳ RSI có thể được áp dụng cho các thị trường tài chính khác nhau, chẳng hạn như cổ phiếu, hợp đồng tương lai và ngoại hối, chứng minh khả năng áp dụng rộng rãi của nó.

Rủi ro chiến lược

- Các tín hiệu sai: Không phải tất cả các chênh lệch RSI đều dẫn đến sự đảo ngược xu hướng thực tế và có thể xảy ra các tín hiệu sai, dẫn đến thua lỗ giao dịch.

- Bản chất chậm trễ: Sự khác biệt RSI thường xảy ra trong giai đoạn đầu của sự đảo ngược xu hướng, nhưng không phải tất cả các tín hiệu chênh lệch đều kích hoạt ngay lập tức sự đảo ngược xu hướng, có khả năng dẫn đến một mức độ chậm trễ nhất định.

- Tính nhạy cảm của các tham số: Hiệu suất của chiến lược có thể nhạy cảm với các tham số như thời gian tính toán RSI và ngưỡng mua quá mức / bán quá mức, và các cài đặt tham số khác nhau có thể dẫn đến kết quả giao dịch khác nhau.

Hướng dẫn tối ưu hóa chiến lược

- Kết hợp với các chỉ số khác: Kết hợp chiến lược phân kỳ RSI với các chỉ số kỹ thuật khác (ví dụ: đường trung bình động, MACD) để cải thiện độ tin cậy của xác nhận tín hiệu.

- Điều chỉnh tham số động: Điều chỉnh động các tham số như thời gian tính toán RSI và ngưỡng mua quá mức / bán quá mức dựa trên điều kiện thị trường và đặc điểm tài sản để thích nghi với môi trường thị trường khác nhau.

- Tích hợp quản lý rủi ro: Tạo ra các cơ chế dừng lỗ và lấy lợi nhuận trong chiến lược để kiểm soát rủi ro thương mại cá nhân và cải thiện lợi nhuận điều chỉnh rủi ro.

- Phân tích nhiều khung thời gian: Phân tích sự khác biệt của chỉ số RSI trên các khung thời gian khác nhau (ví dụ: hàng ngày, 4 giờ) để nắm bắt các cơ hội đảo ngược xu hướng ở các cấp độ khác nhau.

Tóm lại

Chiến lược giao dịch đảo ngược xu hướng dựa trên sự khác biệt của chỉ số RSI nhằm mục đích nắm bắt các cơ hội đảo ngược xu hướng tiềm năng bằng cách xác định sự khác biệt giữa chỉ số RSI và biến động giá. Chiến lược này rất đơn giản để sử dụng và áp dụng cho nhiều thị trường tài chính. Tuy nhiên, các nhà giao dịch cần phải nhận thức được các rủi ro như tín hiệu sai, bản chất chậm trễ và độ nhạy của các tham số. Bằng cách kết hợp với các chỉ số khác, điều chỉnh các tham số một cách năng động, kết hợp quản lý rủi ro và tiến hành phân tích nhiều khung thời gian, tính mạnh mẽ và tiềm năng lợi nhuận của chiến lược có thể được tăng thêm.

/*backtest

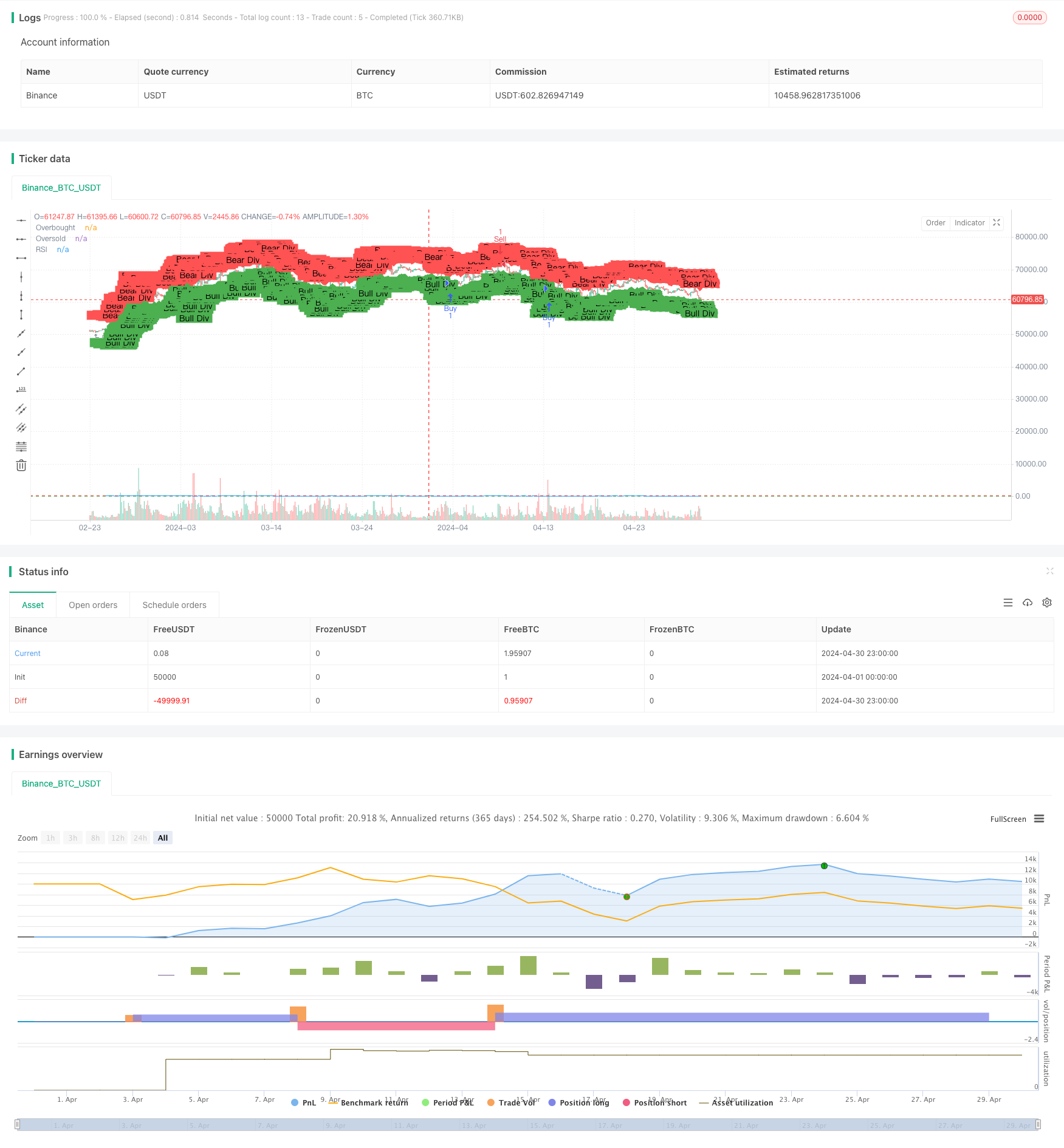

start: 2024-04-01 00:00:00

end: 2024-04-30 23:59:59

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Divergence Strategy", overlay=true)

// Input parameters

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

lookback = input.int(5, title="Lookback Period for Divergence")

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Function to detect bullish divergence

bullishDivergence(price, rsi, lookback) =>

var bool bullDiv = false

for i = 1 to lookback

if (low[i] < low and rsi[i] > rsi)

bullDiv := true

bullDiv

// Function to detect bearish divergence

bearishDivergence(price, rsi, lookback) =>

var bool bearDiv = false

for i = 1 to lookback

if (high[i] > high and rsi[i] < rsi)

bearDiv := true

bearDiv

// Detect bullish and bearish divergence

bullDiv = bullishDivergence(close, rsi, lookback)

bearDiv = bearishDivergence(close, rsi, lookback)

// Plot RSI

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

plot(rsi, title="RSI", color=color.blue)

// Generate buy signal on bullish divergence

if (bullDiv and ta.crossover(rsi, rsiOversold))

strategy.entry("Buy", strategy.long)

// Generate sell signal on bearish divergence

if (bearDiv and ta.crossunder(rsi, rsiOverbought))

strategy.entry("Sell", strategy.short)

// Plot buy/sell signals on chart

plotshape(series=bullDiv, location=location.belowbar, color=color.green, style=shape.labelup, text="Bull Div")

plotshape(series=bearDiv, location=location.abovebar, color=color.red, style=shape.labeldown, text="Bear Div")

- Chiến lược đảo ngược trung bình nâng cao với các dải Bollinger và tích hợp RSI

- RSI đa giai đoạn khác nhau với chiến lược giao dịch số lượng hỗ trợ/kháng cự

- Chuyển hướng thích nghi theo chiến lược với hệ thống điều khiển rút tiền động

- Chiến lược theo dõi xu hướng chéo các chỉ số kỹ thuật đa phương: RSI và hệ thống giao dịch hợp tác của Stochastic RSI

- Xu hướng chéo MACD-RSI Tiếp theo chiến lược với Hệ thống tối ưu hóa Bollinger Bands

- Chiến lược tối ưu hóa giao dịch động đa chỉ số

- Chiến lược giao dịch xu hướng Stop-Loss Dynamic Multi-Indicator

- Chiến lược giao dịch xu hướng đột phá đa bộ lọc thông minh

- Chiến lược tối ưu hóa xu hướng động lực động lực với chỉ số kênh G

- Xu hướng đa chỉ số sau chiến lược giao dịch tùy chọn EMA

- Chiến lược giao dịch biến động đa chỉ số RSI-EMA-ATR

- WaveTrend Oscillator Divergence Strategy Chiến lược

- Chiến lược tối ưu hóa chế độ thị trường ngắn hạn dựa trên biến động và hồi quy tuyến tính

- Chiến lược định lượng điểm số Z-Score Binomial lai

- Chiến lược kết hợp RSI và MA

- Chiến lược giao dịch EMA Momentum

- FVG Momentum Scalping Strategy

- Chiến lược thích nghi Dynamic Take Profit and Stop Loss dựa trên ATR và EMA

- Xu hướng theo dõi với bộ lọc đột phá và tần số (chỉ dài)

- Fibonacci Golden Harmony Breakout chiến lược

- Chiến lược xác định chế độ thị trường năng động dựa trên độ nghiêng hồi quy tuyến tính

- Chiến lược động lực RSI trung bình động kép dựa trên EMA và Breakouts Trendline

- Chiến lược giao dịch hàng ngày quản lý vị trí năng động

- Chiến lược giao dịch kỹ thuật cho BTC Biểu đồ 15 phút

- Phương pháp giao dịch ngoại hối ngắn hạn

- Chiến lược tín hiệu giao dịch biểu đồ 15 phút tiên tiến

- Chiến lược giao dịch định lượng dựa trên PSAR và EMA

- Chiến lược giao dịch DEV lệch chuẩn dựa trên chỉ số RSI và SMA trung bình di chuyển đơn giản

- MA,SMA Chiến lược chéo trung bình di chuyển kép

- Chiến lược phá vỡ lá cờ bò dựa trên tỷ lệ rủi ro-lợi nhuận và phân tích kỹ thuật

- Chiến lược tổng hợp đa yếu tố