1

Suivre

1628

Abonnés

Aperçu

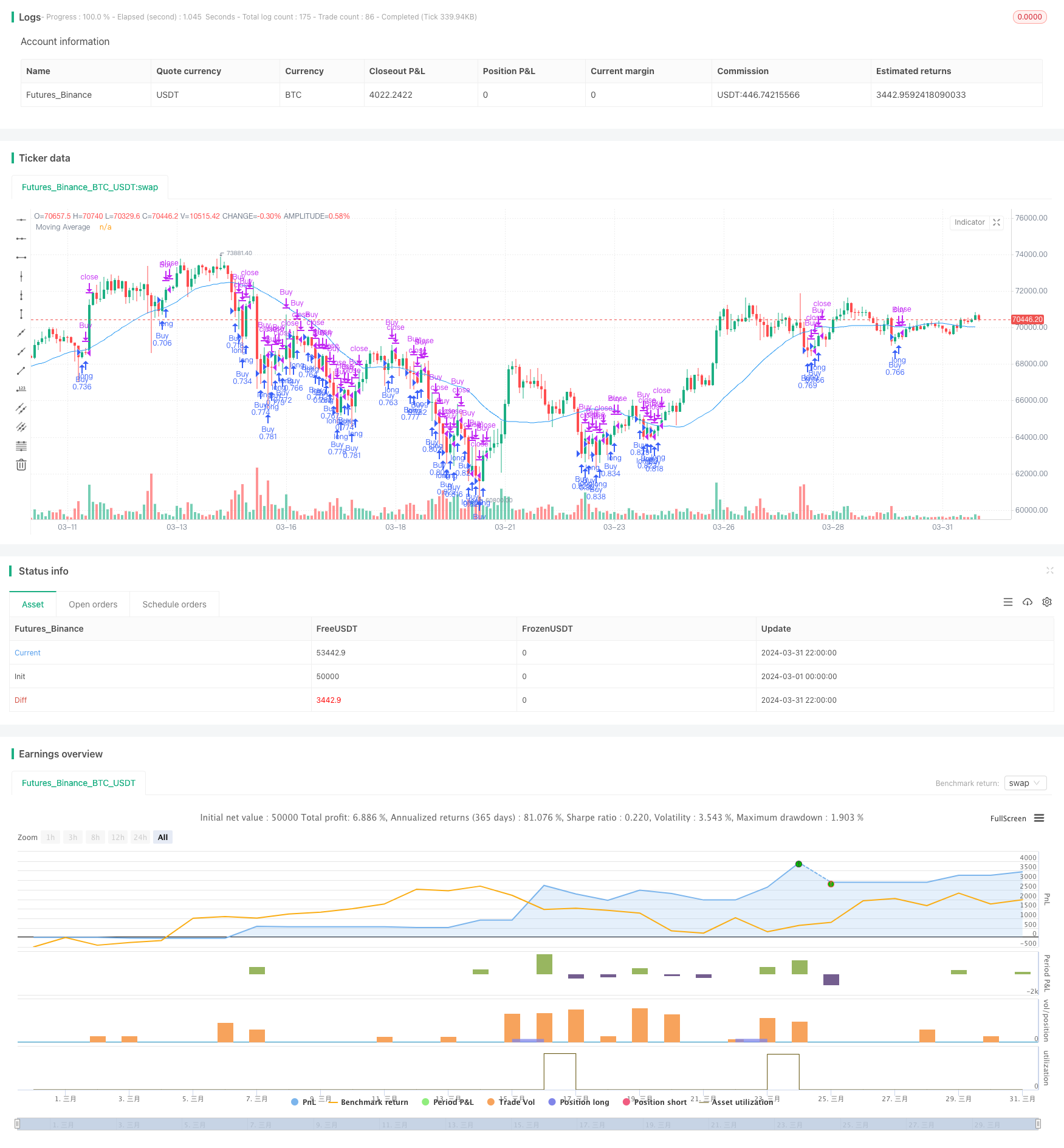

La stratégie s’appelle “stratégie de renversement du mardi ((filtrage du week-end) ” et est basée sur la ligne de parité et d’autres conditions de filtrage. L’opération consiste à acheter le lundi où les conditions sont remplies et à vendre le mercredi où les conditions sont remplies, afin de capturer le renversement du mardi.

Principe de stratégie

- En utilisant la moyenne sur 30 jours comme base de jugement de la tendance, le cours de clôture d’un jour de négociation est considéré comme étant à la baisse, ce qui correspond à l’une des conditions d’achat.

- Utilisez le RSI à 3 jours et l’ATR à 10 jours comme conditions de filtrage. Le RSI à 3 jours est inférieur à 51 et le prix de clôture est inférieur à 95% par rapport à l’ATR à 10 jours.

- Les marchés boursiers sont généralement faibles en raison de l’effet “vendre en mai et s’en aller”.

- Les conditions ci-dessus sont combinées: acheter le lundi et satisfaire à toutes les conditions de filtrage et vendre le mercredi à l’ouverture des marchés.

Avantages stratégiques

- Le résultat de cette analyse, basée sur une combinaison de la moyenne et des indicateurs d’humeur, a permis de capturer efficacement la reprise de mardi.

- Le double filtrage du RSI et de l’ATR a permis d’éliminer les transactions dans des conditions extrêmes et d’améliorer le ratio gagnant-risque de la stratégie.

- En excluant le mois de mai, on évite les périodes de mauvais rendement et on améliore la performance stratégique.

- Les transactions sont effectuées uniquement le lundi et vendues le mercredi, la fréquence des transactions est faible et les frais de transaction sont faibles.

Risque stratégique

- Pour une tendance forte, la stratégie ne fonctionne pas si la reprise n’est pas évidente.

- Les horaires fixes risquent de manquer les meilleurs moments pour acheter et vendre, ce qui limite la flexibilité de la stratégie et l’espace de gain.

- Le risque de défaillance d’un indicateur en cas de forte variation du marché dépend du jugement de l’indicateur

- Le jugement du mois est basé sur l’expérience historique et ne signifie pas que la situation sera toujours la même à l’avenir.

Orientation de l’optimisation de la stratégie

- L’introduction d’indicateurs de filtrage plus efficaces, tels que le trafic, la volatilité, etc., peut être envisagée pour améliorer la solidité et l’adaptabilité de la stratégie.

- Optimiser le choix du moment de la transaction, par exemple en ajoutant des conditions telles que la confirmation de rupture dans le portefeuille, pour améliorer la flexibilité de la stratégie et l’espace de gain.

- Pour l’optimisation des cycles de détention, on peut envisager des durées de détention plus longues afin de mieux saisir les tendances.

- Pour adapter les stratégies aux différentes conditions du marché, définir des paramètres différents.

- Ajout d’un module de gestion des positions et de contrôle des risques pour faire face aux situations extrêmes du marché.

Résumer

Les stratégies de revers du mardi sont basées sur une combinaison d’indicateurs tels que la moyenne, le RSI et l’ATR. Les stratégies de revers du mardi sont basées sur une combinaison d’indicateurs tels que la moyenne, le RSI et l’ATR. La fréquence de négociation est faible, les frais de traitement sont faibles et la stratégie de revers du mardi est basée sur le filtrage des périodes et des indicateurs.

Code source de la stratégie

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © muikol

//@version=5

strategy("Turnaround Tuesday", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.035)

// Inputs for MA period, filter_1, filter_2, month filter, and testing period

ma_period = input(30, title="Moving Average Period")

use_filter_1 = input(true, title="Use RSI Filter")

use_filter_2 = input(true, title="Use ATR Filter")

use_month_filter = input(true, title="Exclude May")

start_date = input(defval=timestamp("2009-01-01 00:00:00"), title="Start Backtest")

end_date = input(defval=timestamp("2025-01-01 00:00:00"), title="End Backtest")

// Data calculations

MA_tt = ta.sma(close, ma_period)

atr10 = ta.atr(10)

rsi3 = ta.rsi(close, 3)

c_1 = close[1]

// Entry conditions

isMonday = dayofweek == dayofweek.monday

bear = close[1] < MA_tt[1]

filter_1 = use_filter_1 ? rsi3[1] < 51 : true

filter_2 = use_filter_2 ? c_1/atr10[1] < 95 : true

notMay = use_month_filter ? month != 5 : true

entryCondition = isMonday and bear and notMay and filter_1 and filter_2

// Date check

inTestPeriod = true

// Exit conditions

isWednesdayOpen = dayofweek == dayofweek.wednesday

// Entry and exit triggers

if entryCondition and inTestPeriod

strategy.entry("Buy", strategy.long)

if isWednesdayOpen and strategy.position_size > 0 and inTestPeriod

strategy.close("Buy")

// Plot the moving average

plot(MA_tt, title="Moving Average", color=color.blue)