गतिशील केल्टनर चैनल गति उलटा रणनीति

लेखक:चाओझांग, दिनांकः 2024-07-26 15:02:39टैगःकेसीएटीआरईएमएटीए

अवलोकन

डायनामिक केल्टनर चैनल मोमेंटम रिवर्सल रणनीति एक परिष्कृत ट्रेडिंग प्रणाली है जो कई तकनीकी संकेतकों को जोड़ती है। यह रणनीति मुख्य रूप से बाजार में संभावित प्रवेश और निकास बिंदुओं की पहचान करने के लिए केल्टनर चैनलों, घातीय चलती औसत (ईएमए), और औसत सच्ची सीमा (एटीआर) का उपयोग करती है। इसका मुख्य विचार ट्रेंड-फॉलोइंग तत्वों को शामिल करते हुए बाजार की वापसी के बाद गति की चाल को पकड़ना है।

रणनीति के मुख्य घटकों में निम्नलिखित शामिल हैंः

- केल्टनर चैनलः ओवरबॉट और ओवरसोल्ड स्थितियों की पहचान करने के लिए उपयोग किया जाता है।

- घातीय चलती औसत (ईएमए): प्रवृत्ति फ़िल्टर के रूप में कार्य करता है।

- Average True Range (ATR): गतिशील स्टॉप-लॉस प्लेसमेंट के लिए प्रयोग किया जाता है।

रणनीति की प्रवेश शर्तों को सावधानीपूर्वक डिज़ाइन किया गया है, जिसके लिए मूल्य को केल्टनर चैनल के बाहरी बैंड को छूने की आवश्यकता होती है, फिर मध्य बैंड में वापस खींचें, ईएमए के ऊपर या नीचे बंद मूल्य के साथ। इस डिजाइन का उद्देश्य महत्वपूर्ण बाजार आंदोलनों के बाद संभावित उलटफेर या प्रवृत्ति निरंतरता को पकड़ना है।

बाहर निकलने की शर्तें भी केल्टनर चैनलों पर आधारित हैं, जब रणनीति स्वचालित रूप से स्थिति को बंद करती है जब कीमत संबंधित चैनल सीमाओं तक पहुंच जाती है या उससे अधिक होती है। इसके अतिरिक्त, रणनीति एटीआर पर आधारित एक गतिशील स्टॉप-लॉस तंत्र का उपयोग करती है, जो जोखिम प्रबंधन के लिए लचीलापन और अनुकूलन क्षमता प्रदान करती है।

रणनीतिक सिद्धांत

डायनामिक केल्टनर चैनल इम्पैक्टम रिवर्स रणनीति के मूल सिद्धांतों को निम्नलिखित प्रमुख घटकों में विभाजित किया जा सकता हैः

-

केल्टनर चैनल सेटअपः रणनीति केल्टनर चैनल के लिए 20-अवधि सरल चलती औसत (एसएमए) का उपयोग करती है, जिसमें चैनल चौड़ाई एटीआर के 6 गुना सेट की जाती है। यह सेटअप चैनल को बाजार में अस्थिरता में परिवर्तन के लिए गतिशील रूप से अनुकूलित करने की अनुमति देता है।

-

रुझान फ़िल्टरिंगः 280 अवधि के ईएमए का उपयोग दीर्घकालिक प्रवृत्ति संकेतक के रूप में किया जाता है। इससे यह सुनिश्चित करने में मदद मिलती है कि व्यापार की दिशा समग्र बाजार प्रवृत्ति के अनुरूप हो।

-

प्रवेश की शर्तें:

- लॉन्ग एंट्रीः पिछले 120 अवधियों के भीतर ऊपरी बैंड को छूने की आवश्यकता होती है, मध्य बैंड को छूने के लिए वर्तमान मोमबत्तियों की खिंचाव की आवश्यकता होती है, और समापन मूल्य ईएमए से ऊपर होना चाहिए।

- शॉर्ट एंट्रीः पिछले 120 अवधियों के भीतर निचले बैंड को छूने की आवश्यकता होती है, वर्तमान मोमबत्तियों की खिड़की मध्य बैंड को छूने के लिए, और समापन मूल्य ईएमए से नीचे होना चाहिए।

-

बाहर निकलने की शर्तेंः

- लॉन्ग एग्जिटः जब उच्च मूल्य ऊपरी बैंड तक पहुँचता है या उससे अधिक हो जाता है।

- शॉर्ट एग्जिट: जब निम्न मूल्य निचले बैंड से नीचे पहुंचता है या नीचे गिरता है।

-

जोखिम प्रबंधन: गतिशील स्टॉप-लॉस की गणना करने के लिए 35 अवधि के एटीआर का उपयोग करता है, जिसमें स्टॉप दूरी एटीआर के 5.5 गुना पर सेट की जाती है। यह विधि बाजार की अस्थिरता के आधार पर स्वचालित रूप से स्टॉप स्तरों को समायोजित करती है।

रणनीति का डिजाइन दर्शन महत्वपूर्ण बाजार आंदोलनों (बाहरी केल्टनर चैनल बैंड को छूने) के बाद संभावित उलट या प्रवृत्ति निरंतरता के अवसरों की तलाश करना है। मध्य बैंड स्पर्श आवश्यकता मूल्य की वापसी की पुष्टि करने में मदद करती है, जबकि ईएमए यह सुनिश्चित करता है कि व्यापार की दिशा समग्र प्रवृत्ति के साथ संरेखित हो।

रणनीतिक लाभ

-

मल्टी-इंडिकेटर सिनर्जीः केल्टनर चैनल्स, ईएमए और एटीआर को मिलाकर एक व्यापक बाजार विश्लेषण परिप्रेक्ष्य प्रदान करता है, जो झूठे संकेतों को कम करने में मदद करता है।

-

गतिशील अनुकूलन क्षमताः केल्टनर चैनल चौड़ाई और स्टॉप-लॉस दूरी निर्धारित करने के लिए एटीआर का उपयोग करके, रणनीति स्वचालित रूप से विभिन्न बाजार स्थितियों में अस्थिरता परिवर्तनों के अनुकूल हो सकती है।

-

प्रवृत्ति की पुष्टिः ईएमए का उपयोग एक अतिरिक्त प्रवृत्ति फ़िल्टर के रूप में व्यापार सफलता दरों में सुधार करने में मदद करता है और विपरीत प्रवृत्ति व्यापार से बचता है।

-

लचीला प्रवेश तंत्रः बाहरी बैंड को छूने के बाद कीमत को मध्य बैंड में वापस खींचने की आवश्यकता करके, रणनीति बहुत जल्दी प्रवेश किए बिना या महत्वपूर्ण व्यापारिक अवसरों को याद किए बिना संभावित उलट या प्रवृत्ति निरंतरता के अवसरों को पकड़ सकती है।

-

स्पष्ट निकास रणनीतिः केल्टनर चैनल आधारित निकास शर्तें व्यापार के लिए स्पष्ट लाभ लक्ष्य प्रदान करती हैं, जिससे लाभ में ताला लगाने में मदद मिलती है।

-

जोखिम प्रबंधनः एटीआर आधारित गतिशील स्टॉप-लॉस तंत्र बाजार की अस्थिरता के आधार पर स्टॉप स्तरों को स्वचालित रूप से समायोजित करता है, जिससे जोखिम नियंत्रण में सुधार होता है।

-

समायोज्य मापदंडः रणनीति कई समायोज्य मापदंड प्रदान करती है, जैसे कि एटीआर लंबाई, केल्टनर चैनल गुणक और ईएमए लंबाई, जिससे व्यापारियों को विभिन्न बाजारों और समय सीमाओं के लिए अनुकूलित करने की अनुमति मिलती है।

-

संक्षिप्त कोड कार्यान्वयन: अपेक्षाकृत जटिल रणनीति तर्क के बावजूद, कोड कार्यान्वयन स्पष्ट और संक्षिप्त है, जिससे इसे समझना और बनाए रखना आसान हो जाता है।

रणनीतिक जोखिम

-

पैरामीटर संवेदनशीलताः रणनीति की कार्यक्षमता पैरामीटर सेटिंग्स के प्रति अत्यधिक संवेदनशील हो सकती है। विभिन्न बाजार स्थितियों के लिए अलग-अलग पैरामीटर सेटिंग्स की आवश्यकता हो सकती है, जिससे रणनीति अनुकूलन और रखरखाव की कठिनाई बढ़ जाती है।

-

पिछड़ने वाले संकेतक: चलती औसत और एटीआर का उपयोग संकेत की देरी का कारण बन सकता है, जिससे तेजी से बदलते बाजारों में महत्वपूर्ण प्रवेश या निकास के अवसरों को खो दिया जा सकता है।

-

झूठे ब्रेकआउट का जोखिमः रेंजिंग बाजारों में, कीमतें अक्सर केल्टनर चैनल की सीमाओं को छू सकती हैं, जिससे अत्यधिक झूठे संकेत मिलते हैं।

-

प्रवृत्ति निर्भरता: रणनीति मजबूत प्रवृत्ति बाजारों में बेहतर प्रदर्शन कर सकती है लेकिन दोलन बाजारों में लगातार स्टॉप-लॉस आउट का सामना कर सकती है।

-

अति-अनुकूलन जोखिमः कई समायोज्य मापदंडों के साथ, व्यापारी अति-अनुकूलन के जाल में पड़ सकते हैं, जिससे बैकटेस्ट की तुलना में लाइव ट्रेडिंग में खराब प्रदर्शन होता है।

-

बाजार की स्थिति में परिवर्तनः रणनीति विशिष्ट बाजार स्थितियों में अच्छा प्रदर्शन कर सकती है लेकिन बाजार की विशेषताओं में परिवर्तन होने पर काफी कम प्रदर्शन कर सकती है।

-

निष्पादन जोखिमः वास्तविक व्यापार में, फिसलने और तरलता के मुद्दों के कारण, सटीक निर्दिष्ट कीमतों पर व्यापार निष्पादित करना संभव नहीं हो सकता है, जो समग्र रणनीति प्रदर्शन को प्रभावित कर सकता है।

इन जोखिमों को कम करने के लिए निम्नलिखित उपायों पर विचार करें:

- विभिन्न बाजारों और समय सीमाओं पर गहन बैकटेस्टिंग और फॉरवर्ड टेस्टिंग करना।

- ओवरफिटिंग से बचने के लिए मजबूत पैरामीटर अनुकूलन विधियों का प्रयोग करें।

- झूठे संकेतों को कम करने के लिए अतिरिक्त फ़िल्टरिंग स्थितियों जैसे वॉल्यूम संकेतक जोड़ने पर विचार करें।

- प्रत्येक व्यापार के लिए जोखिम जोखिम को सीमित करने के लिए सख्त धन प्रबंधन नियम लागू करें।

- रणनीति के प्रदर्शन की नियमित रूप से निगरानी और मूल्यांकन करना, आवश्यकतानुसार मापदंडों को समायोजित करना या व्यापार को रोकना।

रणनीति अनुकूलन दिशाएं

-

गतिशील पैरामीटर समायोजनः बाजार की अस्थिरता या प्रवृत्ति की ताकत के आधार पर केल्टनर चैनल गुणक और ईएमए लंबाई को गतिशील रूप से समायोजित करने के लिए अनुकूलन तंत्र की शुरूआत पर विचार करें। इससे विभिन्न बाजार स्थितियों के लिए रणनीति की अनुकूलन क्षमता में सुधार हो सकता है।

-

बहु-समय-सीमा विश्लेषणः उच्च समय सीमाओं से रुझान की जानकारी को एकीकृत करें, उदाहरण के लिए, दैनिक रणनीति में साप्ताहिक रुझानों पर विचार करें। इससे व्यापार दिशा की सटीकता में सुधार करने में मदद मिल सकती है।

-

मात्रा की पुष्टिः अतिरिक्त पुष्टिकरण संकेतों के रूप में मात्रा संकेतकों को पेश करें। उदाहरण के लिए, व्यापार की विश्वसनीयता बढ़ाने के लिए प्रवेश पर औसत से अधिक मात्रा की आवश्यकता है।

-

बाजार राज्य वर्गीकरण: प्रवृत्ति और दोलन बाजारों के बीच अंतर करने के लिए एक बाजार स्थिति वर्गीकरण प्रणाली विकसित करें। विभिन्न बाजार स्थितियों के लिए विभिन्न पैरामीटर सेटिंग्स या व्यापार नियमों का उपयोग करें।

-

लाभ-प्राप्ती अनुकूलन: अधिक परिष्कृत लाभ लेने की रणनीतियों को लागू करने पर विचार करें, जैसे कि ट्रैलिंग स्टॉप या आंशिक लाभ लेने, जोखिम और इनाम को बेहतर संतुलित करने के लिए।

-

प्रवेश अनुकूलनः उदाहरण के लिए, मध्य बैंड को छूने के बाद रिबाउंड की निश्चित पुष्टि की आवश्यकता करके, या गति संकेतक की पुष्टि जोड़कर प्रवेश की शर्तों को परिष्कृत करें।

-

मशीन लर्निंग एकीकरण: पैरामीटर चयन को अनुकूलित करने या इष्टतम प्रविष्टि समय की भविष्यवाणी करने के लिए मशीन लर्निंग एल्गोरिदम का उपयोग करके अन्वेषण करें।

-

सहसंबंध विश्लेषण: यदि रणनीति का उपयोग कई बाजारों में किया जाता है, तो अत्यधिक जोखिम एकाग्रता से बचने के लिए सहसंबंध विश्लेषण जोड़ने पर विचार करें।

-

घटना-संचालित कारक: मौलिक या घटना-संचालित फ़िल्टर को एकीकृत करें, जैसे कि महत्वपूर्ण आर्थिक डेटा रिलीज से पहले और बाद में ट्रेडों से बचना।

-

ड्रॉडाउन नियंत्रणः एक समग्र ड्रॉडाउन नियंत्रण तंत्र जोड़ें जो स्वचालित रूप से ट्रेडिंग बंद कर देता है जब रणनीति पूर्व निर्धारित अधिकतम ड्रॉडाउन तक पहुंच जाती है।

इन अनुकूलन दिशाओं का उद्देश्य रणनीति की मजबूती, अनुकूलन क्षमता और समग्र प्रदर्शन में सुधार करना है। हालांकि, यह सुनिश्चित करने के लिए कि वे वास्तव में पर्याप्त प्रदर्शन सुधार लाते हैं, कार्यान्वयन से पहले किसी भी अनुकूलन का पूरी तरह से परीक्षण और सत्यापन करना महत्वपूर्ण है।

निष्कर्ष

डायनेमिक केल्टनर चैनल मोमेंटम रिवर्सल रणनीति एक सावधानीपूर्वक डिज़ाइन की गई ट्रेडिंग प्रणाली है जो बाजार में संभावित उलटफेर और प्रवृत्ति निरंतरता के अवसरों को पकड़ने के लिए कई तकनीकी संकेतकों को चतुराई से जोड़ती है। केल्टनर चैनलों, ईएमए और एटीआर का लाभ उठाते हुए, यह रणनीति न केवल संभावित प्रवेश बिंदुओं की पहचान करती है बल्कि एक गतिशील जोखिम प्रबंधन तंत्र भी प्रदान करती है।

रणनीति की मुख्य ताकत इसकी गतिशील अनुकूलन क्षमता और बहुआयामी बाजार विश्लेषण दृष्टिकोण में निहित है। बाहरी बैंड को छूने के बाद कीमत को मध्य बैंड में वापस खींचने की आवश्यकता के साथ, ईएमए प्रवृत्ति पुष्टि के साथ संयुक्त, रणनीति अपेक्षाकृत उच्च सफलता दर बनाए रखते हुए महत्वपूर्ण बाजार आंदोलनों को पकड़ सकती है। इसके अलावा, एटीआर-आधारित गतिशील स्टॉप-लॉस तंत्र जोखिम नियंत्रण में लचीलापन प्रदान करता है।

हालाँकि, रणनीति को संभावित जोखिमों जैसे पैरामीटर संवेदनशीलता और बदलती बाजार स्थितियों से आने वाली चुनौतियों का भी सामना करना पड़ता है। इन जोखिमों से निपटने के लिए, हमने गतिशील पैरामीटर समायोजन, बहु-समय-सीमा विश्लेषण और मात्रा की पुष्टि सहित कई अनुकूलन दिशाओं का प्रस्ताव किया है। इन अनुकूलन सुझावों का उद्देश्य रणनीति की मजबूती और अनुकूलन क्षमता को और बढ़ाना है।

कुल मिलाकर, डायनेमिक केल्टनर चैनल मोमेंटम रिवर्सल रणनीति व्यापारियों को बाजार में विश्लेषण और भागीदारी के लिए एक संरचित दृष्टिकोण प्रदान करती है। निरंतर निगरानी, परीक्षण और अनुकूलन के माध्यम से, इस रणनीति में एक विश्वसनीय ट्रेडिंग उपकरण बनने की क्षमता है। हालांकि, सभी ट्रेडिंग रणनीतियों की तरह, यह एक-आकार-फिट-सभी समाधान नहीं है। व्यापारियों को अपनी जोखिम सहिष्णुता और ट्रेडिंग उद्देश्यों को ध्यान में रखते हुए इस रणनीति को समझदारी से लागू और प्रबंधित करना चाहिए।

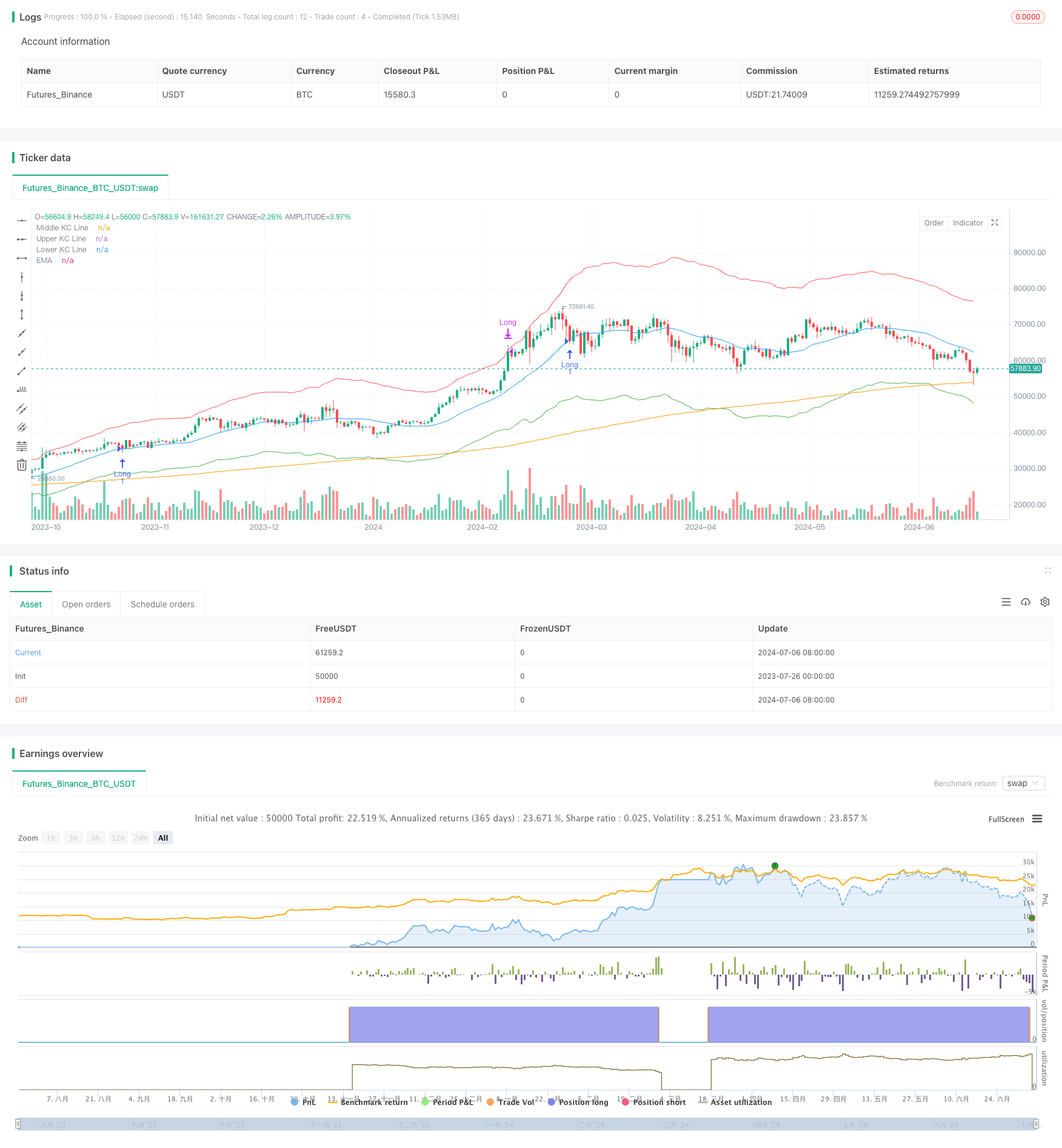

/*backtest

start: 2023-07-26 00:00:00

end: 2024-07-07 05:20:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Keltner Channel Pullback and Entry Strategy", overlay=true)

// Input settings

atrLength = input(35, "ATR Length")

atrMultiplier = input(5.5, "ATR Multiplier for Stop Loss")

kcLength = input(20, "Keltner Channel Length")

kcMultiplier = input(6.0, "Keltner Channel Multiplier")

emaLength = input(280, "EMA Length")

candleLookback = input(120, "Candle Lookback for Keltner Channel Touch")

// ATR for stop loss calculation

atr = ta.atr(atrLength)

// Keltner Channel

basis = ta.sma(close, kcLength)

kcRange = kcMultiplier * atr

upperKC = basis + kcRange

lowerKC = basis - kcRange

// EMA Trend Filter

ema = ta.ema(close, emaLength)

// Function to check if Keltner Channel was touched within the lookback period

wasKCTouched(direction) =>

touched = false

for i = 1 to candleLookback

if direction == "long" and high[i] >= upperKC[i]

touched := true

if direction == "short" and low[i] <= lowerKC[i]

touched := true

touched

// Check for middle line touch by wick

middleLineTouchedByWick = high >= basis and low <= basis

// Entry Conditions

longCondition = wasKCTouched("long") and middleLineTouchedByWick and close > ema

shortCondition = wasKCTouched("short") and middleLineTouchedByWick and close < ema

// Exit Conditions

longExit = high >= upperKC

shortExit = low <= lowerKC

// Tracking the previous ATR value for stop loss calculation

var float prevAtr = na

if longCondition or shortCondition

prevAtr := atr[1]

// Entry Execution

if longCondition

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=close - atrMultiplier * prevAtr)

if shortCondition

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=close + atrMultiplier * prevAtr)

// Exit Execution

if longExit and strategy.position_size > 0

strategy.close("Long", when=barstate.isnew)

if shortExit and strategy.position_size < 0

strategy.close("Short", when=barstate.isnew)

// Plotting

plot(basis, color=color.blue, title="Middle KC Line")

plot(upperKC, color=color.red, title="Upper KC Line")

plot(lowerKC, color=color.green, title="Lower KC Line")

plot(ema, color=color.orange, title="EMA")

- सीडीसी एक्शन जोन ट्रेडिंग बॉट रणनीति एटीआर के साथ लाभ लेने और हानि रोकने के लिए

- बहु-समय सीमा ईएमए ट्रेंड गति व्यापार रणनीति

- उन्नत बहु-सूचक गति व्यापार रणनीति

- K लगातार मोमबत्तियाँ बुल बियर रणनीति

- एटीआर-आधारित लाभ लेने और हानि रोकने के साथ रणनीति के बाद बहु-समय सीमा प्रवृत्ति

- गतिशील चैनल और चलती औसत ट्रेडिंग प्रणाली के साथ बहु-सूचक प्रवृत्ति रणनीति का पालन करना

- वॉल्यूम-आधारित एटीआर डायनामिक स्टॉप-लॉस अनुकूलन के साथ बहु-अक्षीय चलती औसत क्रॉसओवर रणनीति

- अस्थिरता और रैखिक प्रतिगमन पर आधारित दीर्घ-अल्प बाजार व्यवस्था अनुकूलन रणनीति

- ईएमए की गतिशील प्रवृत्ति ट्रेडिंग रणनीति के बाद

- ट्रिपल ईएमए क्रॉसओवर रणनीति

- आरएसआई पर आधारित गतिशील कम मूल्य प्रवेश और स्टॉप-लॉस रणनीति

- चलती औसत और वॉल्यूम की पुष्टि के साथ क्लाउड इम्पोटम क्रॉसओवर रणनीति

- एटीआर-आरएसआई संवर्धित ट्रेडिंग प्रणाली

- बहु-सूचक प्रवृत्ति के बाद की रणनीतिः सुपरट्रेंड, ईएमए और जोखिम प्रबंधन को एकीकृत करना

- बहु-ईएमए क्रॉसओवर रुझान रणनीति का पालन करना

- उन्नत बहु-सूचक गति व्यापार रणनीति

- बोलिंगर बैंड और आरएसआई क्रॉसओवर ट्रेडिंग रणनीति

- एसएमए क्रॉसओवर गति रणनीति की पुष्टि

- आरएसआई फ़िल्टर और टीपी/एसएल के साथ 44 एसएमए और 9 ईएमए क्रॉसओवर रणनीति

- गतिशील ले लाभ और स्टॉप हानि अनुकूलन के साथ 4-घंटे के समय सीमा में शामिल पैटर्न ट्रेडिंग रणनीति

- OKX के साथ व्यापार रणनीति

- लाभप्रदता

- लाभ चार्ट

- सुपरट्रेंड और ईएमए को जोड़ने वाली रणनीति के बाद गतिशील प्रवृत्ति

- गतिशील स्टॉप-लॉस और टेक-प्रॉफिट के साथ 5EMA ट्रेंड फॉलो करने वाली रणनीति

- उन्नत गतिशील बोलिंगर बैंड ट्रेडिंग रणनीति

- गतिशील अनुकूलित सुपरट्रेंड ट्रेडिंग रणनीति

- बहु-मोमेंटम रैखिक प्रतिगमन क्रॉसओवर रणनीति

- बहु-गतिशील औसत क्रॉसओवर ट्रेंड रणनीति का पालन करना

- गतिशील स्प्रेड बाजार बनाने की रणनीति