ওভারভিউ

BONK মাল্টি ফ্যাক্টর ট্রেডিং কৌশল হল একটি পরিমাণগত ট্রেডিং কৌশল যা একাধিক প্রযুক্তিগত সূচককে একত্রিত করে। এই কৌশলটি ইএমএ, এমএসিডি, আরএসআই এবং লেনদেনের পরিমাণের মতো সূচকগুলি ব্যবহার করে বাজারের প্রবণতা এবং গতিশীলতা ক্যাপচার করতে এবং ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস এবং স্টপ স্টপ মেশিনের সাথে যুক্ত করে। এই কৌশলটির মূল ধারণাটি হ’ল একাধিক সূচককে যৌথভাবে স্বীকৃতি দিয়ে ট্রেডিং সংকেত তৈরি করা যাতে ব্যবসায়ের নির্ভুলতা এবং নির্ভরযোগ্যতা বাড়ানো যায়।

কৌশল নীতি

এই কৌশলটি চারটি প্রধান প্রযুক্তিগত সূচক ব্যবহার করেঃ ইএমএ, এমএসিডি, আরএসআই এবং লেনদেনের পরিমাণ।

ইএমএ (ইন্ডেক্সাল মুভিং এভারেজ): কৌশলটি দুটি ইএমএ লাইন ব্যবহার করে, যথাক্রমে 9 এবং 20 পিরিয়ড। দীর্ঘ ইএমএ লাইন অতিক্রম করার সময় স্বল্পমেয়াদী ইএমএ লাইনে ক্রয় সংকেত উত্পন্ন হয়; দীর্ঘ ইএমএ লাইন অতিক্রম করার সময় স্বল্পমেয়াদী ইএমএ লাইনের নীচে বিক্রয় সংকেত উত্পন্ন হয়।

MACD ((Moving Average Line Coherence Indicator): MACD দুটি লাইন নিয়ে গঠিত, MACD লাইন এবং সিগন্যাল লাইন। যখন MACD লাইনটি সিগন্যাল লাইনটি অতিক্রম করে, তখন এটি বাজার প্রবণতাকে উত্থাপন করে, ক্রয়কে সমর্থন করে; যখন MACD লাইনটি সিগন্যাল লাইনটি অতিক্রম করে, তখন এটি বাজার প্রবণতাকে নীচে, বিক্রয়কে সমর্থন করে।

RSI ((আপেক্ষিকভাবে দুর্বল সূচক): আরএসআই বাজার ওভারব্রিড এবং ওভারসোল্ডের পরিমাপ করার জন্য ব্যবহৃত হয়। যখন আরএসআই 70 এর উপরে থাকে, তখন বাজারটি ওভারব্রিড অবস্থায় থাকে এবং রিটার্নের ঝুঁকির মুখোমুখি হতে পারে; যখন আরএসআই 30 এর নীচে থাকে, তখন বাজারটি ওভারসোল্ড অবস্থায় থাকে এবং একটি রিবাউন্ডের সুযোগ থাকতে পারে।

লেনদেনের পরিমাণঃ কৌশলটি 20 চক্রের লেনদেনের পরিমাণের চলমান গড় ব্যবহার করে। যখন প্রকৃত লেনদেনের পরিমাণ গড়ের চেয়ে বেশি হয়, তখন বাজারের সক্রিয়তা বেশি থাকে এবং প্রবণতা অব্যাহত থাকতে পারে।

উপরের চারটি সূচকের সমন্বয়ে, যখন EMA, MACD এবং ট্রেডিং ভলিউম উভয়ই ক্রয়ের পক্ষে থাকে এবং RSI ওভারবোরের মধ্যে না থাকে, তখন কৌশলটি একটি ক্রয় সংকেত তৈরি করে; বিপরীতভাবে, যখন EMA, MACD এবং ট্রেডিং ভলিউম উভয়ই বিক্রয়ের পক্ষে থাকে এবং RSI ওভারবোরের মধ্যে না থাকে, তখন কৌশলটি বিক্রয় সংকেত তৈরি করে।

এছাড়াও, কৌশলটি স্টপ-লস এবং স্টপ-অফ-প্রাইস সেট করে। মাল্টি-ট্রেডিংয়ের জন্য, স্টপ-লস প্রাইসটি প্রবেশের দামের 95%, স্টপ-অফ-প্রাইসটি প্রবেশের দামের 105%; খালি ট্রেডিংয়ের জন্য, স্টপ-লস প্রাইসটি প্রবেশের দামের 105% এবং স্টপ-অফ-প্রাইসটি প্রবেশের দামের 95%। এটি একক ট্রেডিংয়ের ঝুঁকি ফাঁক নিয়ন্ত্রণে সহায়তা করে।

কৌশলগত সুবিধা

একাধিক সূচক সমন্বয়ঃ এই কৌশলটি প্রবণতা সূচক (ইএমএ), গতিশীলতা সূচক (এমএসিডি), ওভারবয় ওভারসেল সূচক (আরএসআই) এবং লেনদেনের পরিমাণের সূচক সহ একাধিক প্রযুক্তিগত সূচককে সংহত করে। একাধিক সূচকের সমন্বয় দ্বারা ট্রেডিং সিগন্যালের নির্ভরযোগ্যতা বাড়ানো এবং মিথ্যা সংকেতের উপস্থিতি হ্রাস করা যায়।

ট্রেন্ড ট্র্যাকিং ক্ষমতাঃ ইএমএ এবং এমএসিডি সূচক উভয়েরই ভাল ট্রেন্ড ট্র্যাকিং ক্ষমতা রয়েছে। বাজারের মূল প্রবণতা ক্যাপচার করে, কৌশলগুলি বাজারের দিকনির্দেশের সাথে ট্রেড করতে পারে, লাভের সুযোগ বাড়িয়ে তুলতে পারে।

লেনদেনের পরিমাণ নিশ্চিতকরণঃ কৌশলটি লেনদেনের পরিমাণের সূচককে সহায়ক বিচার হিসাবে প্রবর্তন করে। লেনদেনের পরিমাণ বাড়ানো প্রবণতার সত্যতা যাচাই করতে পারে এবং লেনদেনের সংকেতের বিশ্বাসযোগ্যতা বাড়িয়ে তুলতে পারে যখন দামের সংকেত উপস্থিত হয়।

ঝুঁকি নিয়ন্ত্রণঃ কৌশলটি স্পষ্টভাবে স্টপ লস এবং স্টপ স্টপ মূল্য নির্ধারণ করে, যা একক ব্যবসায়ের ঝুঁকির থ্রেশহোল্ড নিয়ন্ত্রণ করতে সহায়তা করে। একই সাথে, আরএসআই সূচকের প্রবর্তনটি ওভারবয় বা ওভারসোল্ডের মধ্যে ব্যবসায়ের ঝুঁকি হ্রাস করতে পারে।

কৌশলগত ঝুঁকি

প্যারামিটার অপ্টিমাইজেশন ঝুঁকিঃ এই কৌশলটিতে একাধিক প্যারামিটার রয়েছে, যেমন ইএমএ চক্র, এমএসিডি প্যারামিটার, আরএসআই চক্র ইত্যাদি। এই প্যারামিটারগুলির পছন্দ কৌশলটির কার্যকারিতা প্রভাবিত করে। যদি প্যারামিটারগুলি অত্যধিক অপ্টিমাইজ করা হয় তবে ভবিষ্যতের বাজারের পরিস্থিতিতে কৌশলটি দুর্বল হতে পারে।

বাজার পরিস্থিতিতে পরিবর্তন: এই কৌশলটি ঐতিহাসিক তথ্যের উপর ভিত্তি করে পর্যালোচনা এবং অপ্টিমাইজ করা হয়, তবে ভবিষ্যতের বাজার পরিস্থিতিতে ঐতিহাসিক তথ্য থেকে পার্থক্য থাকতে পারে। যখন বাজার তীব্রভাবে ওঠানামা, অপ্রত্যাশিত ঘটনা বা প্রবণতা বিপরীত হয়, তখন কৌশলটির কার্যকারিতা হ্রাস পেতে পারে।

ট্রেডিং ফ্রিকোয়েন্সি এবং খরচঃ এই কৌশলটি উচ্চতর ট্রেডিং ফ্রিকোয়েন্সি তৈরি করতে পারে, বিশেষত যখন বাজারে প্রচুর অস্থিরতা থাকে। ঘন ঘন ট্রেডিং ট্রেডিং খরচ বাড়িয়ে তুলতে পারে, যেমন হ্যান্ডলিং ফি এবং স্লাইড পয়েন্ট, যা কৌশলটির সামগ্রিক কার্যকারিতা প্রভাবিত করে।

স্টপ ও স্টপ পজিশনঃ কৌশলটি স্থির স্টপ ও স্টপ অনুপাত ব্যবহার করে (৫%) । এই স্থির ঝুঁকি নিয়ন্ত্রণ পদ্ধতিটি সমস্ত বাজারের পরিস্থিতিতে কার্যকর নাও হতে পারে। কিছু ক্ষেত্রে, স্থির স্টপ পজিশনটি খুব সংকীর্ণ হতে পারে, যা অকালীনভাবে বন্ধ হয়ে যায়; এবং স্থির স্টপ পজিশনটি কৌশলটির লাভের সম্ভাবনাকে সীমাবদ্ধ করতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

ডায়নামিক স্টপ অ্যান্ড স্টপঃ ডায়নামিক স্টপ অ্যান্ড স্টপ মেকানিজম ব্যবহারের কথা বিবেচনা করুন, যেমন এটিআর (অর্ধ-সত্যিকারের ব্যাপ্তি) বা ব্রিন ব্যান্ডের উপর ভিত্তি করে স্টপ পজিশন। এটি বাজারের অস্থিরতার সাথে আরও ভালভাবে মানিয়ে নিতে এবং ঝুঁকি নিয়ন্ত্রণের কার্যকারিতা বাড়িয়ে তুলতে পারে।

অন্যান্য সূচক যুক্ত করুনঃ অন্যান্য প্রযুক্তিগত সূচক যেমন ব্রিনব্যান্ড, কেডিজে ইত্যাদি যুক্ত করার কথা বিবেচনা করা যেতে পারে যাতে ট্রেডিং সিগন্যালগুলি আরও নিশ্চিত করা যায়। এছাড়াও, আরও কিছু বাজার তথ্য ক্যাপচার করার জন্য কিছু ম্যাক্রো ইকোনমিক সূচক বা বাজার সংবেদন সূচক যুক্ত করা যেতে পারে।

প্যারামিটার অপ্টিমাইজেশানঃ কৌশলগুলির মূল প্যারামিটারগুলিকে নিয়মিতভাবে অপ্টিমাইজ করা হয় যাতে ক্রমবর্ধমান বাজারের পরিবেশের সাথে খাপ খাইয়ে নেওয়া যায়। প্যারামিটার প্যারেন্টিংটি অপ্টিমাইজ করার জন্য জেনেটিক্যাল অ্যালগরিদম, গ্রিড অনুসন্ধান এবং অন্যান্য পদ্ধতি ব্যবহার করা যেতে পারে, যা কৌশলগুলির স্থিতিশীলতা বাড়ায়।

ঝুঁকি ব্যবস্থাপনাঃ পজিশন ব্যবস্থাপনা, তহবিল বরাদ্দ ইত্যাদির মতো আরও উন্নত ঝুঁকি ব্যবস্থাপনার প্রযুক্তি প্রবর্তন করুন। সামগ্রিক ঝুঁকির খোলার নিয়ন্ত্রণের জন্য পজিশনের আকারটি বাজারের অস্থিরতা, অ্যাকাউন্টের ব্যালেন্স ইত্যাদির উপর ভিত্তি করে গতিশীলভাবে সামঞ্জস্য করা যেতে পারে।

সংমিশ্রণ কৌশলঃ এই কৌশলটি অন্যান্য কৌশলগুলির সাথে ব্যবহার করা হয়, যেমন ট্রেন্ড ট্র্যাকিং কৌশল, গড় রিটার্ন কৌশল ইত্যাদি। কৌশল সংমিশ্রণের মাধ্যমে, ঝুঁকি বিচ্ছিন্নতা এবং উপার্জন মসৃণতা অর্জন করা যায়।

সারসংক্ষেপ

BONK মাল্টিফ্যাক্টর ট্রেডিং কৌশল হল একটি পরিমাণযুক্ত ট্রেডিং কৌশল যা EMA, MACD, RSI এবং ট্রেডিং ভলিউম সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়। এই কৌশলটি একাধিক সূচকের সম্মিলিত নিশ্চিতকরণের মাধ্যমে ট্রেডিং সংকেত তৈরি করে এবং ঝুঁকি নিয়ন্ত্রণের জন্য নির্দিষ্ট স্টপ লস এবং স্টপ পজিশন সেট করে। কৌশলটির সুবিধা হল ট্রেন্ড ট্র্যাকিং ক্ষমতা, মাল্টি-ইনডিকেটর যাচাইকরণ এবং ঝুঁকি নিয়ন্ত্রণ, তবে প্যারামিটার অপ্টিমাইজেশন ঝুঁকি, বাজার পরিবেশের পরিবর্তন এবং ট্রেডিং খরচ ইত্যাদির মতো ঝুঁকিও রয়েছে। কৌশলটি আরও উন্নত করার জন্য, গতিশীল স্টপ লস, অন্যান্য সূচক, প্যারামিটার অপ্টিমাইজেশন, উন্নত ঝুঁকি ব্যবস্থাপনা এবং কৌশল সমন্বয় প্রয়োগের মতো পদ্ধতিগুলি বিবেচনা করা যেতে পারে। সামগ্রিকভাবে, BONK মাল্টিফ্যাক্টর ট্রেডিং কৌশলটি পরিমাণযুক্ত ট্রেডিংয়ের জন্য একটি কার্যকর কাঠামো সরবরাহ করে, তবে বাস্তবিক প্রয়োগে এখনও সতর্কতা এবং ক্রমাগ

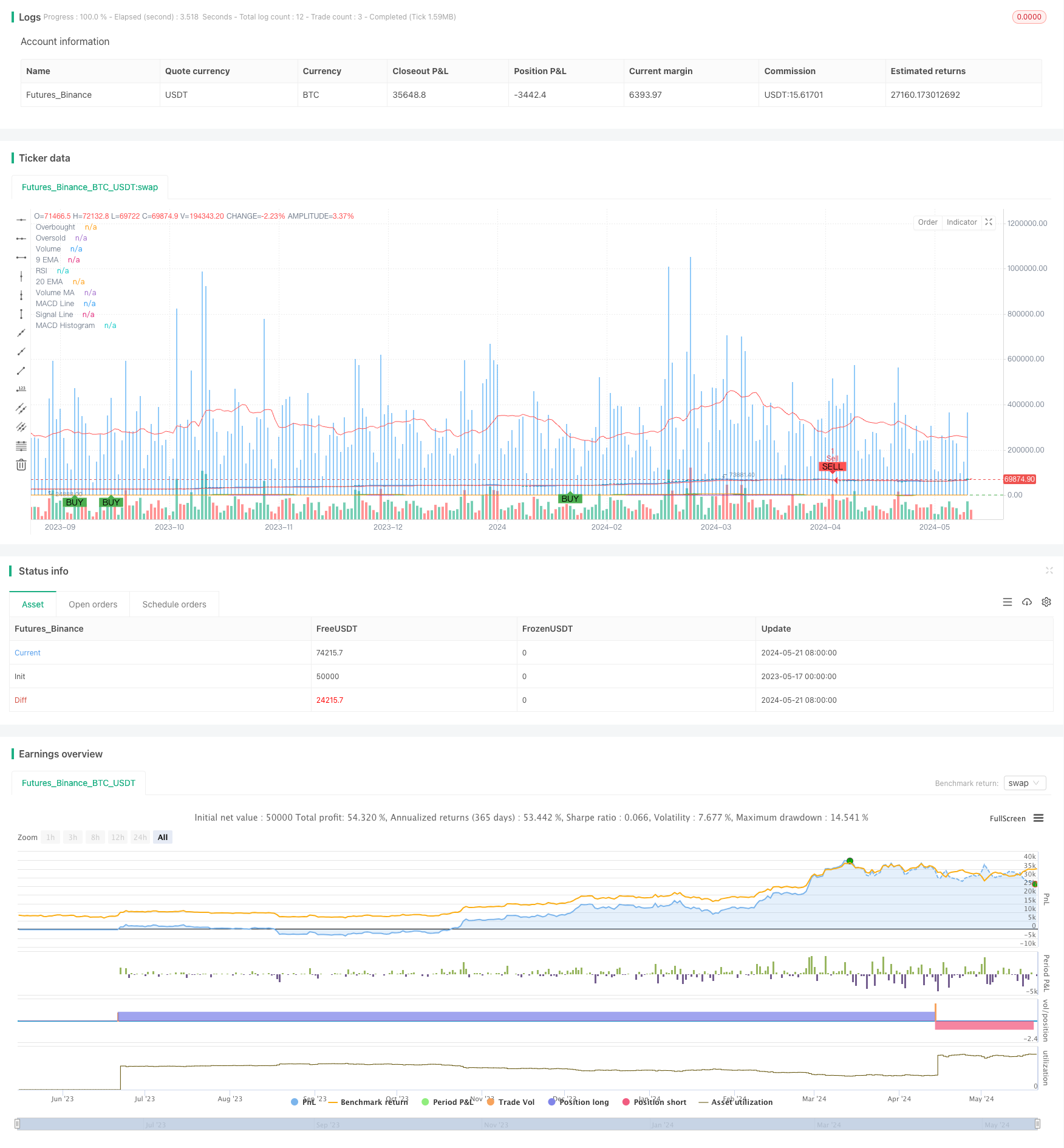

/*backtest

start: 2023-05-17 00:00:00

end: 2024-05-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("BONK Trading Bot with Volume, Stop Loss, and Take Profit", overlay=true)

// Input parameters for EMA

emaShortLength = input.int(9, title="Short EMA Length", minval=1)

emaLongLength = input.int(20, title="Long EMA Length", minval=1)

// Input parameters for MACD

macdFastLength = input.int(12, title="MACD Fast Length")

macdSlowLength = input.int(26, title="MACD Slow Length")

macdSignalSmoothing = input.int(9, title="MACD Signal Smoothing")

// Input parameters for RSI

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

// Calculate EMA

emaShort = ta.ema(close, emaShortLength)

emaLong = ta.ema(close, emaLongLength)

// Plot EMA

plot(emaShort, title="9 EMA", color=color.blue)

plot(emaLong, title="20 EMA", color=color.red)

// Calculate MACD

[macdLine, signalLine, _] = ta.macd(close, macdFastLength, macdSlowLength, macdSignalSmoothing)

macdHist = macdLine - signalLine

// Plot MACD

plot(macdLine, title="MACD Line", color=color.green)

plot(signalLine, title="Signal Line", color=color.orange)

plot(macdHist, title="MACD Histogram", color=color.gray, style=plot.style_histogram)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Plot RSI

plot(rsi, title="RSI", color=color.purple)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

// Volume Indicator

volumeMA = ta.sma(volume, 20)

plot(volume, title="Volume", color=color.blue, style=plot.style_histogram)

plot(volumeMA, title="Volume MA", color=color.red)

// Define trading conditions

buyCondition = ta.crossover(emaShort, emaLong) and (macdLine > signalLine) and (rsi < rsiOverbought) and (volume > volumeMA)

sellCondition = ta.crossunder(emaShort, emaLong) and (macdLine < signalLine) and (rsi > rsiOversold) and (volume > volumeMA)

// Calculate stop loss and take profit levels

longStopLoss = close * 0.95

longTakeProfit = close * 1.05

shortStopLoss = close * 1.05

shortTakeProfit = close * 0.95

// Execute trades with stop loss and take profit

if (buyCondition)

strategy.entry("Buy", strategy.long, stop=longStopLoss, limit=longTakeProfit)

if (sellCondition)

strategy.entry("Sell", strategy.short, stop=shortStopLoss, limit=shortTakeProfit)

// Plot buy/sell signals on the chart

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")