Estrategia de cruce de media móvil de varios períodos con filtro de volatilidad dinámica

El autor:¿ Qué pasa?, fecha: 2024-07-31 12:03:54Las etiquetas:La SMAEl ATR

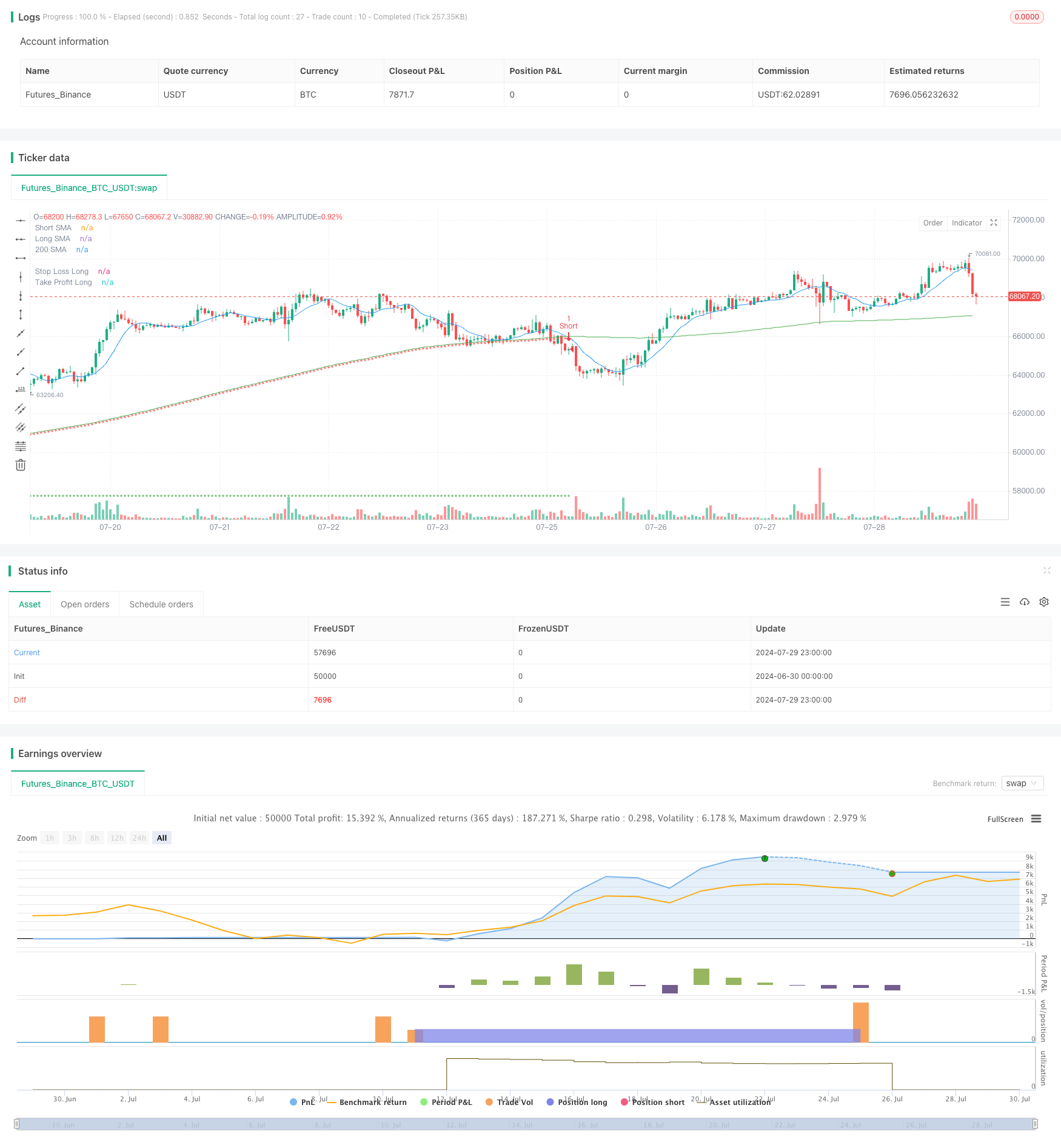

Resumen general

Esta es una estrategia de negociación cuantitativa que combina cruces de promedio móvil simple (SMA) de varios períodos con un filtro de volatilidad. La estrategia utiliza el cruce de SMA a corto y largo plazo para generar señales de negociación, mientras emplea el indicador de rango verdadero promedio (ATR) como un filtro de volatilidad para reducir señales falsas. La estrategia también incorpora niveles dinámicos de stop-loss basados en el promedio móvil de 200 días y objetivos de ganancias fijos, con el objetivo de optimizar la gestión de riesgos y mejorar la rentabilidad.

Principios de estrategia

-

Las señales de cruce de promedio móvil: La estrategia utiliza el cruce de SMA a corto plazo (10 días) y a largo plazo (200 días) para generar señales de compra y venta.

-

Filtro de volatilidad: Un ATR de 14 días se utiliza como indicador de volatilidad. Las señales comerciales solo se ejecutan cuando el ATR actual está por encima de un múltiplo específico (determinado por un multiplicador de ATR definido por el usuario) de su promedio de 14 días. Esto ayuda a filtrar posibles señales falsas durante períodos de baja volatilidad.

-

Dinámico Stop-Loss: La estrategia utiliza la SMA de 200 días como punto de referencia para los niveles de stop-loss dinámicos.

-

Objetivos de ganancia fijos: la estrategia establece objetivos de ganancia fijos para cada operación.

Ventajas estratégicas

-

Confirmación de señales múltiples: al combinar los cruces de las medias móviles con el filtrado de volatilidad, la estrategia reduce el riesgo de señales falsas y mejora la fiabilidad de las operaciones.

-

Gestión dinámica del riesgo: el uso de stop-loss dinámicos basados en la SMA de 200 días permite que la estrategia se adapte a las condiciones cambiantes del mercado, proporcionando un control del riesgo más flexible.

-

Objetivos de ganancia claros: Objetivos de ganancia fijos ayudan a proteger las ganancias realizadas y a prevenir los retiros causados por la avaricia excesiva.

-

Alta adaptabilidad: Los parámetros de la estrategia pueden ajustarse para diferentes mercados e instrumentos comerciales, lo que mejora la versatilidad de la estrategia.

-

Ayuda visual: La estrategia traza varias líneas SMA, niveles de stop-loss y objetivos de ganancias en el gráfico, proporcionando a los operadores herramientas de análisis de mercado intuitivas.

Riesgos estratégicos

-

Retraso en los promedios móviles: los SMA son indicadores inherentemente retrasados, que pueden producir señales retrasadas en mercados que cambian rápidamente, lo que conduce a entradas o salidas prematuras.

-

Exceso de negociación: en mercados altamente volátiles sin tendencias claras, la estrategia puede generar demasiadas señales de negociación, aumentando los costos de transacción.

-

Limitaciones de los objetivos de utilidad fija: los objetivos de utilidad fija pueden dar lugar a cierre prematuro de posiciones durante tendencias fuertes, limitando los beneficios potenciales.

-

Dependencia de las condiciones específicas del mercado: la estrategia tiene un buen rendimiento en los mercados de tendencia, pero puede tener un rendimiento inferior en los mercados de variación o de rápida inversión.

-

Sensibilidad de parámetros: El rendimiento de la estrategia depende en gran medida de los parámetros elegidos; la configuración incorrecta de parámetros puede conducir a un rendimiento deficiente de la estrategia.

Direcciones para la optimización de la estrategia

-

Ajuste dinámico de parámetros: considerar el ajuste dinámico de los períodos de SMA y el multiplicador ATR en función de las condiciones del mercado para adaptarse a los diferentes entornos del mercado.

-

Añadir un filtro de fuerza de tendencia: introducir indicadores adicionales de fuerza de tendencia (como ADX) para garantizar que las operaciones se realicen solo en mercados de fuerte tendencia.

-

Optimizar los objetivos de ganancia: Considere el uso de objetivos de ganancia dinámicos, como los basados en ATR o rangos de volatilidad de precios recientes, para adaptarse mejor a las fluctuaciones del mercado.

-

Introducir cierre parcial de posiciones: Implementar cierre parcial de posiciones a ciertos niveles de ganancias para bloquear ganancias parciales y permitir que las posiciones restantes continúen obteniendo ganancias.

-

Incorporar el reconocimiento del régimen de mercado: desarrollar algoritmos para identificar diferentes estados de mercado (por ejemplo, tendencias, rango, alta volatilidad) y ajustar los parámetros de la estrategia o pausar la negociación en consecuencia.

-

Mejorar el mecanismo de detención de pérdidas: considerar el uso de detenciones de seguimiento o detenciones de pérdidas basadas en niveles de soporte/resistencia para proporcionar una gestión del riesgo más flexible.

Conclusión

Esta estrategia de cruce de promedios móviles de varios períodos con filtro de volatilidad dinámica combina elementos clásicos del análisis técnico con técnicas modernas de gestión de riesgos. Al integrar señales de cruce de SMA, filtro de volatilidad ATR, stop-loss dinámicos y objetivos de ganancias fijos, la estrategia tiene como objetivo capturar las tendencias del mercado mientras controla el riesgo. Aunque existen algunas limitaciones inherentes, a través de la optimización continua y los ajustes adaptativos, esta estrategia tiene el potencial de convertirse en un sistema de negociación robusto. Los operadores que utilizan esta estrategia deben prestar atención a la selección de parámetros y backtesting, y personalizarlo de acuerdo con las condiciones específicas del mercado y las preferencias personales de riesgo.

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA Crossover Strategy with Volatility Filter", overlay=true)

// Define input parameters

shortSMA = input.int(10, title="Short SMA Length", minval=1)

longSMA = input.int(200, title="Long SMA Length", minval=1)

sma200Length = 200

atrLength = input.int(14, title="ATR Length", minval=1)

atrMultiplier = input.float(1.0, title="ATR Multiplier", minval=0.1)

// Calculate SMAs

smaShort = ta.sma(close, shortSMA)

smaLong = ta.sma(close, longSMA)

sma200 = ta.sma(close, sma200Length)

// Calculate ATR for volatility

atr = ta.atr(atrLength)

// Plot SMAs

plot(smaShort, color=color.blue, title="Short SMA")

plot(smaLong, color=color.red, title="Long SMA")

plot(sma200, color=color.green, title="200 SMA")

// Calculate stop loss levels

stopLossLong = sma200 * 0.999

stopLossShort = sma200 * 1.001

// Initialize take profit levels

var float takeProfitLong = na

var float takeProfitShort = na

// Generate buy/sell signals

longCondition = ta.crossover(smaShort, smaLong) and atr > atrMultiplier * ta.sma(atr, atrLength)

shortCondition = ta.crossunder(smaShort, smaLong) and atr > atrMultiplier * ta.sma(atr, atrLength)

// Execute trades with stop loss and take profit

if (longCondition)

strategy.entry("Long", strategy.long)

takeProfitLong := close + 7.5

strategy.exit("Long Exit", "Long", stop=stopLossLong, limit=takeProfitLong)

if (shortCondition)

strategy.entry("Short", strategy.short)

takeProfitShort := close - 7.5

strategy.exit("Short Exit", "Short", stop=stopLossShort, limit=takeProfitShort)

// Plot stop loss and take profit levels on chart

plot(strategy.position_size > 0 ? stopLossLong : na, style=plot.style_cross, color=color.red, title="Stop Loss Long")

plot(strategy.position_size > 0 ? takeProfitLong : na, style=plot.style_cross, color=color.green, title="Take Profit Long")

plot(strategy.position_size < 0 ? stopLossShort : na, style=plot.style_cross, color=color.red, title="Stop Loss Short")

plot(strategy.position_size < 0 ? takeProfitShort : na, style=plot.style_cross, color=color.green, title="Take Profit Short")

- Indicador de línea de seguimiento

- Supertrend+4 en movimiento

- Estrategia de escape promedio de ATR

- La tendencia alfa

- Estrategia de inversión de la media móvil doble con control de riesgos

- Concepto SuperTendencia Doble

- Tendencia de la línea de señal dinámica siguiendo una estrategia que combina ATR y volumen

- Estrategia de negociación de volatilidad escalable durante el día

- Nube Ichimoku y estrategia ATR

- Estrategia dinámica de cruce de media móvil de ATR para detener pérdidas y obtener beneficios

- El valor de las variaciones de la media móvil se calculará en función de las variaciones de la media móvil de la media móvil.

- Sistema de negociación integral que combina la estrategia de intercambio de SMA con el retroceso de la brecha de valor razonable

- Estrategia de cruce de soporte-resistencia dinámico

- Seguimiento de la tendencia dinámica con una estrategia precisa de toma de ganancias y parada de pérdidas

- Ichimoku Kinko Hyo sigue la tendencia y apoya la estrategia de resistencia

- Las bandas de Bollinger significan una estrategia de negociación de inversión con soporte dinámico

- Estrategia de ruptura y reversión de la vela de la mañana

- Tendencia adaptativa siguiendo una estrategia basada en el retroceso de Fibonacci

- Modelo avanzado de Markov Indicador técnico Estrategia de negociación de fusiones

- Estrategia de negociación de banda de volatilidad de múltiples capas

- Estrategia de negociación de impulso integral de múltiples indicadores

- La EMA triple con estrategia de negociación de soporte/resistencia dinámica

- Estrategia de doble RSI: Sistema avanzado de captura de tendencias que combina la divergencia y el cruce

- Clasificación Lorenziana Estrategia de objetivos de varios plazos

- Estrategia de captura de tendencia de media móvil doble con stop-loss y filtro dinámicos

- Seguimiento de la tendencia de múltiples indicadores con la estrategia de confirmación de volumen

- Estrategia de negociación cuantitativa adaptativa con doble cruce de media móvil y toma de ganancias/detención de pérdidas

- Elliott Wave y Tom DeMark Estrategia de negociación de seguimiento de tendencias

- Estrategia unificada de marcos de tiempo múltiples basada en el impulso cuantitativo y la convergencia-divergencia

- RSI Estrategia de inversión periódica de sobreventa con optimización de enfriamiento