सांख्यिकीय विचलन पर आधारित बाजार चरम निकासी रणनीति

लेखक:चाओझांग, दिनांकः 2024-11-29 16:46:33टैगःएसटीडीएसएमएएमएएसडी

अवलोकन

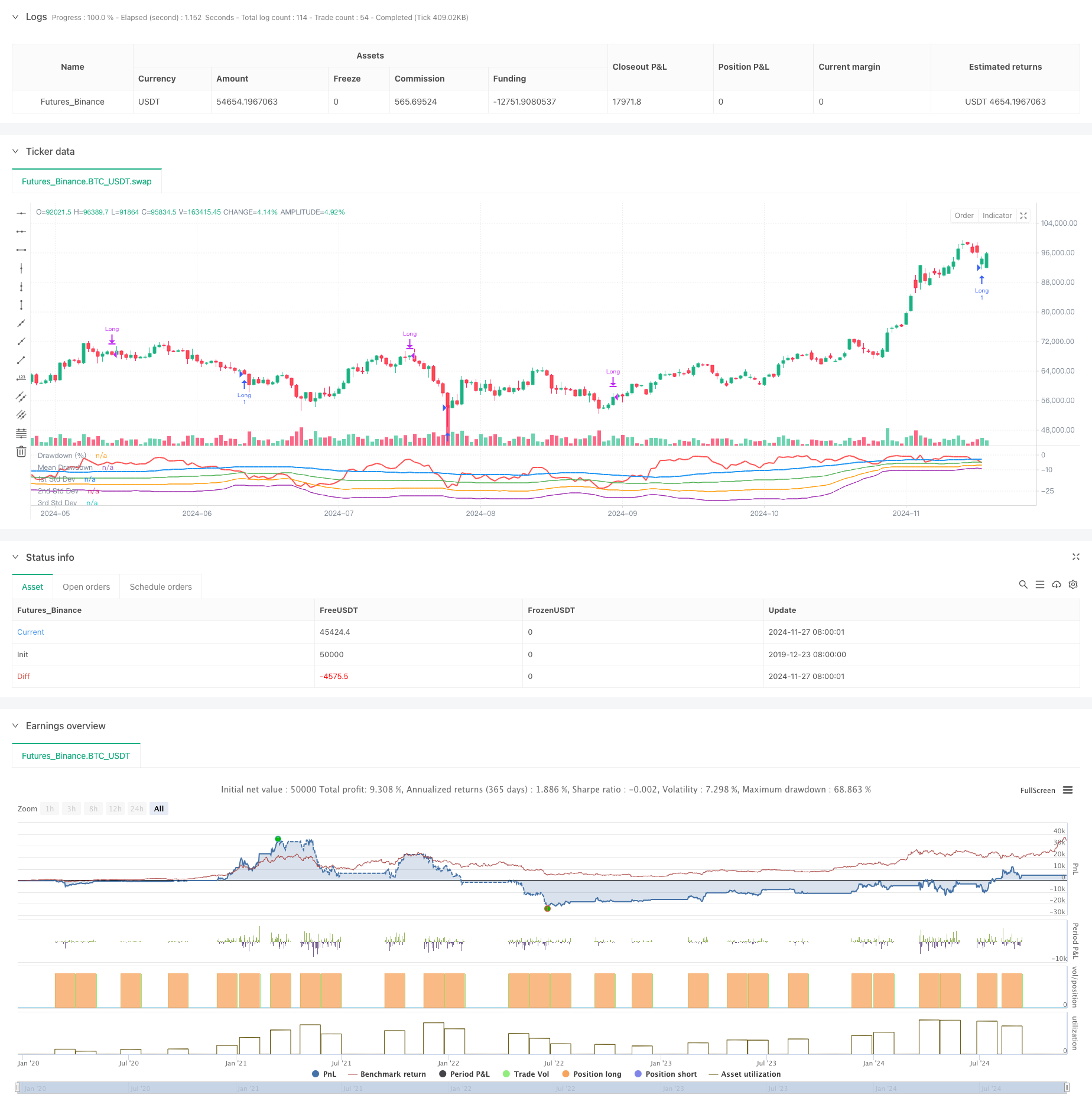

यह रणनीति चरम बाजार मंदी की सांख्यिकीय विशेषताओं पर आधारित है। बाजार में उतार-चढ़ाव के चरम को मापने के लिए सांख्यिकीय रूप से ड्रॉडाउन का विश्लेषण करके और मानक विचलन का उपयोग करके, जब बाजार में गिरावट सामान्य सीमाओं से अधिक होती है, तो यह खरीद पदों को शुरू करता है। मूल विचार बाजार की घबराहट के कारण ओवरसोल्ड अवसरों को पकड़ना है, जो बाजार की तर्कहीनता से उत्पन्न होने वाले गणितीय सांख्यिकीय तरीकों के माध्यम से निवेश के अवसरों की पहचान करता है।

रणनीतिक सिद्धांत

रणनीति मूल्य अधिकतम ड्रॉडाउन और उनकी सांख्यिकीय विशेषताओं की गणना करने के लिए एक रोलिंग समय खिड़की का उपयोग करती है। यह पहले पिछले 50 अवधियों में उच्चतम मूल्य की गणना करती है, फिर उच्चतम मूल्य के सापेक्ष वर्तमान समापन मूल्य के ड्रॉडाउन प्रतिशत की गणना करती है। फिर यह ड्रॉडाउन के औसत और मानक विचलन की गणना करती है, ट्रिगर सीमा के रूप में -1 मानक विचलन सेट करती है। जब बाजार ड्रॉडाउन औसत से माइनस मानक विचलन के एक सेट के गुणक से अधिक होता है, तो संभावित ओवरसोल्ड स्थितियों को इंगित करता है, तो एक लंबी स्थिति दर्ज की जाती है। पदों को 35 अवधियों के बाद स्वचालित रूप से बंद कर दिया जाता है। रणनीति बाजार के ओवरसोल्ड स्थितियों के दृश्य मूल्यांकन के लिए ड्रॉडाउन वक्र और एक, दो और तीन मानक विचलन स्तरों को भी प्लॉट करती है।

रणनीतिक लाभ

- यह रणनीति ठोस सैद्धांतिक आधार के साथ सांख्यिकीय सिद्धांतों पर आधारित है। बाजार अस्थिरता के चरम को मापने के लिए मानक विचलन का उपयोग करना उद्देश्यपूर्ण और वैज्ञानिक है।

- बाजार में घबराहट के समय निवेश के अवसरों को प्रभावी ढंग से पकड़ता है। बाजार में अवांछनीय गिरावट के दौरान पदों में प्रवेश मूल्य निवेश के सिद्धांतों के अनुरूप है।

- फिक्स्ड-पीरियड पोजीशन क्लोजर से रिबाउंड्स की कमी से बचा जा सकता है जो ट्रेलिंग स्टॉप के साथ हो सकते हैं।

- अत्यधिक समायोज्य मापदंड विभिन्न बाजार वातावरण और व्यापारिक साधनों के लिए लचीलापन की अनुमति देते हैं।

- उपयोग और मानक विचलन संकेतकों की सरल गणना रणनीति के तर्क को स्पष्ट और समझने और निष्पादित करने में आसान बनाती है।

रणनीतिक जोखिम

- बाजार लगातार गिरावट का अनुभव कर सकते हैं, जिससे अक्सर घाटे में प्रवेश हो सकते हैं। अधिकतम स्थिति सीमाएं निर्धारित करने पर विचार करें।

- फिक्स्ड-पीरियड एक्जिट्स में बड़ी अपसाइड क्षमता को मिस किया जा सकता है। ट्रेंड-फॉलो-एक्जिट विधियों को जोड़ने पर विचार करें।

- बाजार की स्थितियों के अनुसार उपयोग के सांख्यिकीय लक्षण बदल सकते हैं। नियमित मापदंड अद्यतन पर विचार करें।

- रणनीति में वॉल्यूम और अन्य बाजार की जानकारी पर विचार नहीं किया जाता है। कई संकेतकों के साथ क्रॉस-वैलिडेशन पर विचार करें।

- अत्यधिक अस्थिर बाजारों में मानक विचलन अविश्वसनीय हो सकता है। जोखिम नियंत्रण उपायों को लागू करने पर विचार करें।

अनुकूलन दिशाएँ

- बाजार में घबराहट के स्तर की पुष्टि करने के लिए वॉल्यूम संकेतक शामिल करें।

- गिरावट के रुझानों में बार-बार प्रवेश करने से बचने के लिए रुझान संकेतकों को जोड़ें।

- बाजार के प्रदर्शन के आधार पर गतिशील धारण अवधि समायोजन के साथ बाहर निकलने के तंत्र को अनुकूलित करना।

- एकल व्यापार जोखिम को नियंत्रित करने के लिए स्टॉप-लॉस सेटिंग्स जोड़ें।

- बाजार परिवर्तनों के लिए रणनीति अनुकूलन में सुधार के लिए अनुकूलन मापदंडों का उपयोग करने पर विचार करें।

सारांश

यह रणनीति सांख्यिकीय तरीकों के माध्यम से बाजार के ओवरसोल्ड अवसरों को पकड़ती है, जिसमें मजबूत सैद्धांतिक आधार और व्यावहारिक मूल्य होता है। रणनीति तर्क समायोज्य मापदंडों के साथ सरल और स्पष्ट है, जो विस्तार और अनुकूलन के लिए एक आधार रणनीति के रूप में उपयुक्त है। तकनीकी संकेतकों और जोखिम नियंत्रण उपायों को जोड़कर रणनीति स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है। लाइव ट्रेडिंग में, उचित जोखिम नियंत्रण बनाए रखते हुए, बाजार की स्थितियों और ट्रेडिंग उपकरण विशेषताओं को ध्यान में रखते हुए मापदंडों को सावधानीपूर्वक निर्धारित करें।

/*backtest

start: 2019-12-23 08:00:00

end: 2024-11-28 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy When There's Blood in the Streets Strategy", overlay=false, shorttitle="BloodInTheStreets")

//This strategy identifies opportunities to buy during extreme market drawdowns based on standard deviation thresholds.

//It calculates the maximum drawdown over a user-defined lookback period, identifies extreme deviations from the mean,

//and triggers long entries when specific conditions are met. The position is exited after a defined number of bars.

// User Inputs

lookbackPeriod = input.int(50, title="Lookback Period", minval=1, tooltip="Period to calculate the highest high for drawdown")

stdDevLength = input.int(50, title="Standard Deviation Length", minval=1, tooltip="Length of the period to calculate standard deviation")

stdDevThreshold = input.float(-1.0, title="Standard Deviation Threshold", tooltip="Trigger level for long entry based on deviations")

exitBars = input.int(35, title="Exit After (Bars)", minval=1, tooltip="Number of bars after which to exit the trade")

// Drawdown Calculation

peakHigh = ta.highest(high, lookbackPeriod)

drawdown = ((close - peakHigh) / peakHigh) * 100

// Standard Deviation Calculation

drawdownStdDev = ta.stdev(drawdown, stdDevLength)

meanDrawdown = ta.sma(drawdown, stdDevLength)

// Define Standard Deviation Levels

stdDev1 = meanDrawdown - drawdownStdDev

stdDev2 = meanDrawdown - 2 * drawdownStdDev

stdDev3 = meanDrawdown - 3 * drawdownStdDev

// Plot Drawdown and Levels

plot(drawdown, color=color.red, linewidth=2, title="Drawdown (%)")

plot(meanDrawdown, color=color.blue, linewidth=2, title="Mean Drawdown")

plot(stdDev1, color=color.green, linewidth=1, title="1st Std Dev")

plot(stdDev2, color=color.orange, linewidth=1, title="2nd Std Dev")

plot(stdDev3, color=color.purple, linewidth=1, title="3rd Std Dev")

// Entry Condition

var float entryBar = na

goLong = drawdown <= meanDrawdown + stdDevThreshold * drawdownStdDev

if (goLong and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

entryBar := bar_index

// Exit Condition

if (strategy.position_size > 0 and not na(entryBar) and bar_index - entryBar >= exitBars)

strategy.close("Long")

- ट्रिपल स्टैंडर्ड डिवीजन मोमेंटम रिवर्स ट्रेडिंग रणनीति

- एमए, एसएमए, एमए ढलान, ट्रेलिंग स्टॉप लॉस, पुनः प्रवेश

- ट्रिपल स्टैंडर्ड डिवीजन बोलिंगर बैंड्स ब्रेकआउट रणनीति 100 दिन के मूविंग एवरेज अनुकूलन के साथ

- उन्नत गतिशील बोलिंगर बैंड ट्रेडिंग रणनीति

- बोलिंगर बैंड और आरएसआई एकीकरण के साथ उन्नत औसत प्रतिवर्तन रणनीति

- बोलिंगर बैंड और फ्रैक्टल ब्रेकआउट पर आधारित गतिशील रिवर्स प्वाइंट रणनीति

- अनुकूलन मानक विचलन ब्रेकआउट ट्रेडिंग रणनीति: गतिशील अस्थिरता पर आधारित बहु-अवधि अनुकूलन प्रणाली

- बॉलिंगर बैंड्स पर आधारित सीमा पार गतिशील रेंज मात्रात्मक ट्रेडिंग रणनीति

- बोलिंगर बैंड और एटीआर पर आधारित बहु-स्तरीय बुद्धिमान गतिशील ट्रेलिंग स्टॉप रणनीति

- दोहरी चलती औसत पर आधारित चलती औसत क्रॉसओवर रणनीति

- आरएसआई और सुपरट्रेंड ट्रेंड फॉलो करने वाली अनुकूलनशील अस्थिरता रणनीति

- आरएसआई गतिशीलता बढ़ाई ट्रेडिंग रणनीति के साथ दोहरी ईएमए क्रॉसओवर

- ट्रेडिंग रणनीति के बाद बहु-तकनीकी संकेतक की प्रवृत्ति

- वॉल्यूम-आधारित एटीआर डायनामिक स्टॉप-लॉस अनुकूलन के साथ बहु-अक्षीय चलती औसत क्रॉसओवर रणनीति

- डबल चेन हाइब्रिड मोमेंटम ईएमए ट्रैकिंग ट्रेडिंग सिस्टम

- गतिशील सिग्नल लाइन ट्रेंड फॉलो और अस्थिरता फ़िल्टरिंग रणनीति

- Hull Moving Average के साथ मल्टी टाइमफ्रेम बोलिंगर मोमेंटम ब्रेकआउट रणनीति

- बहु-चरण अस्थिरता-समायोजित गतिशील सुपरट्रेंड रणनीति

- मात्रात्मक ट्रेडिंग रणनीति के बाद ट्रिपल ईएमए ट्रेंड

- डबल हॉल मूविंग एवरेज क्रॉसओवर मात्रात्मक रणनीति

- गतिशील लाभ/हानि प्रबंधन प्रणाली के साथ चार-अवधि SMA सफलता व्यापार रणनीति

- आरएसआई और बोलिंगर बैंड क्रॉस-रिग्रेशन डबल रणनीति

- मूल्य विश्लेषण रणनीति के बाद बहु-लहर प्रवृत्ति

- एसएमए क्रॉसओवर ट्रेंड के साथ समतल हेकिन-अशी रणनीति का पालन करना

- हेल मूविंग एवरेज के आधार पर ईएमए ट्रेंड डिटर्मिनेशन की प्रतिबिंबित रणनीति

- गतिशील स्टॉप-लॉस और टेक-प्रॉफिट रणनीति के साथ डबल ईएमए संकेतक स्मार्ट क्रॉसिंग ट्रेडिंग सिस्टम

- आरएसआई फ़िल्टर के साथ ओबीवी-एसएमए क्रॉसओवर बहुआयामी गति व्यापार रणनीति

- बोलिंगर बैंड और कैंडलस्टिक पैटर्न पर आधारित गतिशील अस्थिरता ट्रेडिंग रणनीति

- गतिशील जोखिम प्रबंधन और निश्चित लाभ के साथ उन्नत निष्पक्ष मूल्य अंतर का पता लगाने की रणनीति

- स्टॉप-लॉस अनुकूलन मॉडल के साथ गतिशील आरएसआई ओवरसोल्ड रिबाउंड ट्रेडिंग रणनीति