Обзор

Стратегия представляет собой количественную торговую систему, основанную на двухуровневом скрещивании, в сочетании с несколькими техническими показателями, такими как движущаяся средняя (MA), остановка (TP) и остановка (SL). Основная идея стратегии заключается в использовании скрещивания краткосрочных и долгосрочных движущихся средних для определения рыночных тенденций и принятия торговых решений на этой основе.

Стратегический принцип

Двойная средняя линия скрещивания: стратегия использует простые движущиеся средние с двумя различными циклами (SMA) - 50 и 200 циклов соответственно. Когда краткосрочная средняя линия (SMA) (50 циклов) пересекает долгосрочную среднюю линию (SMA) (200 циклов) вверх, это создает сигнал покупки; наоборот, когда краткосрочная средняя линия пересекает долгосрочную среднюю линию вниз, это создает сигнал продажи.

Исполнение сделки: при появлении сигнала покупки стратегия открывает позицию с несколькими позициями; при появлении сигнала продажи стратегия устраняет позицию с несколькими позициями и открывает позицию с несколькими позициями. Этот метод позволяет стратегии гибко работать в разных рыночных условиях.

Стоп-стоп: стратегия устанавливает стоп-стоп и стоп-лосс в процентах от каждой сделки. Стоп-стоп устанавливается на 2% от цены входа, а стоп-лосс - на 1% от цены входа. Этот механизм помогает контролировать риск и защищать прибыль.

Графическое отображение: стратегия начерчивает на графике краткосрочные и долгосрочные движущиеся средние значения и маркирует сигналы о покупке и продаже различными цветами, а также добавляет текстовые ярлыки, которые указывают на направление торговли, что улучшает визуальный эффект стратегии.

Стратегические преимущества

Следование тенденциям: используя двойную равномерную скрещивание, стратегия может эффективно улавливать изменения рыночных тенденций и адаптироваться к различным рыночным условиям.

Управление рисками: встроенный механизм стоп-стоп предоставляет контроль риска на каждую сделку, помогая ограничить потенциальные потери и блокировать прибыль.

Адаптируемость: стратегия позволяет пользователям настраивать среднелинейный цикл, стоп-пароли и стоп-лосс, что позволяет адаптироваться к различным видам торговли и рыночным условиям.

Визуализация: стратегия повышает прозрачность и понятность торговых решений, визуально отображая торговые сигналы и среднюю линию на графике.

Комплексность: стратегия позволяет открывать как многоголовые, так и многоголовые позиции, используя в полной мере двусторонние возможности рынка.

Стратегический риск

Риск шокирующего рынка: в кривой или шокирующем рынке стратегия биопсического скрещивания может привести к частому возникновению ложных сигналов, что приведет к чрезмерной торговле и ненужным потерям.

Отсталость: скользящий средний по своей сути является отсталым показателем, который может пропустить лучший момент входа или выхода из игры в точке поворота тенденции.

Риск фиксированного стоп-стоп: использование стоп-стоп с фиксированной процентной долей может не подходить для всех рыночных условий и в некоторых случаях может быть преждевременным.

Чрезмерная зависимость от технических индикаторов: стратегия полностью зависит от технических индикаторов, игнорируя фундаментальные факторы, которые могут плохо работать при значительных новостях или событиях, влияющих на рынок.

Чувствительность параметров: эффективность стратегии сильно зависит от выбранных параметров, таких как средний цикл и стоп-стоп-убыток. Неправильная настройка параметров может привести к плохой эффективности стратегии.

Направление оптимизации стратегии

Динамический стоп-стоп: рассмотреть возможность внедрения динамических стоп-стоп-механизмов, основанных на волатильности рынка, например, использование показателя ATR (Average True Range) для корректировки стоп-стоп-пойнтов в соответствии с различными рыночными условиями.

Добавление фильтров: введение дополнительных технических показателей в качестве фильтров, таких как RSI (индекс относительной силы) или MACD (движущаяся средняя коэффициент сокращения), чтобы уменьшить ложные сигналы и повысить качество входа.

Анализ временных рамок: рассмотрение стратегий, применяемых в течение нескольких временных рамок, для получения более полного представления о рынке и более надежных торговых сигналов.

Количественный анализ: проведение всестороннего анализа исторических данных, оптимизация параметров и оценка эффективности стратегии в различных рыночных условиях.

В сочетании с фундаментальным анализом: рассмотрение внедрения фундаментальных факторов, таких как публикация экономических данных или крупных событий, в качестве вспомогательной основы для принятия решений по сделкам.

Управление позициями: реализация более сложных стратегий управления позициями, таких как динамическая корректировка размеров сделок на основе чистой стоимости счетов и волатильности рынка.

Оптимизация машинного обучения: рассмотрение возможности использования алгоритмов машинного обучения для оптимизации выбора параметров и процесса генерации сигналов, повышения адаптивности и производительности стратегий.

Подвести итог

Двухлинейная скрещивающаяся с остановкой потери, адаптивная количественная торговая стратегия - это всеобъемлющая торговая система, основанная на техническом анализе. Она использует скрещивание движущихся средних для захвата рыночных тенденций и управления рисками с помощью механизма остановки потери. Преимущества этой стратегии заключаются в ее простоте, визуализации и управляемости рисками. Однако она также сталкивается с проблемами, которые могут привести к ложным сигналам, задержке показателей и т. Д.

Эта стратегия имеет потенциал для дальнейшего повышения производительности и адаптивности путем внедрения оптимизации, таких как динамический стоп-стоп, фильтрация многочисленных технических показателей и многократный анализ временных рамок. Вместе с тем, в сочетании с фундаментальным анализом и технологиями машинного обучения может быть получен лучший результат торговли.

В целом, эта стратегия предоставляет трейдерам надежную стартовую точку, но все же требует постоянной оптимизации и корректировки в соответствии с личными предпочтениями в отношении риска и рыночными условиями. В реальной торговле рекомендуется проводить адекватную обратную связь и моделирование торгов, чтобы гарантировать эффективность стратегии в реальной рыночной среде.

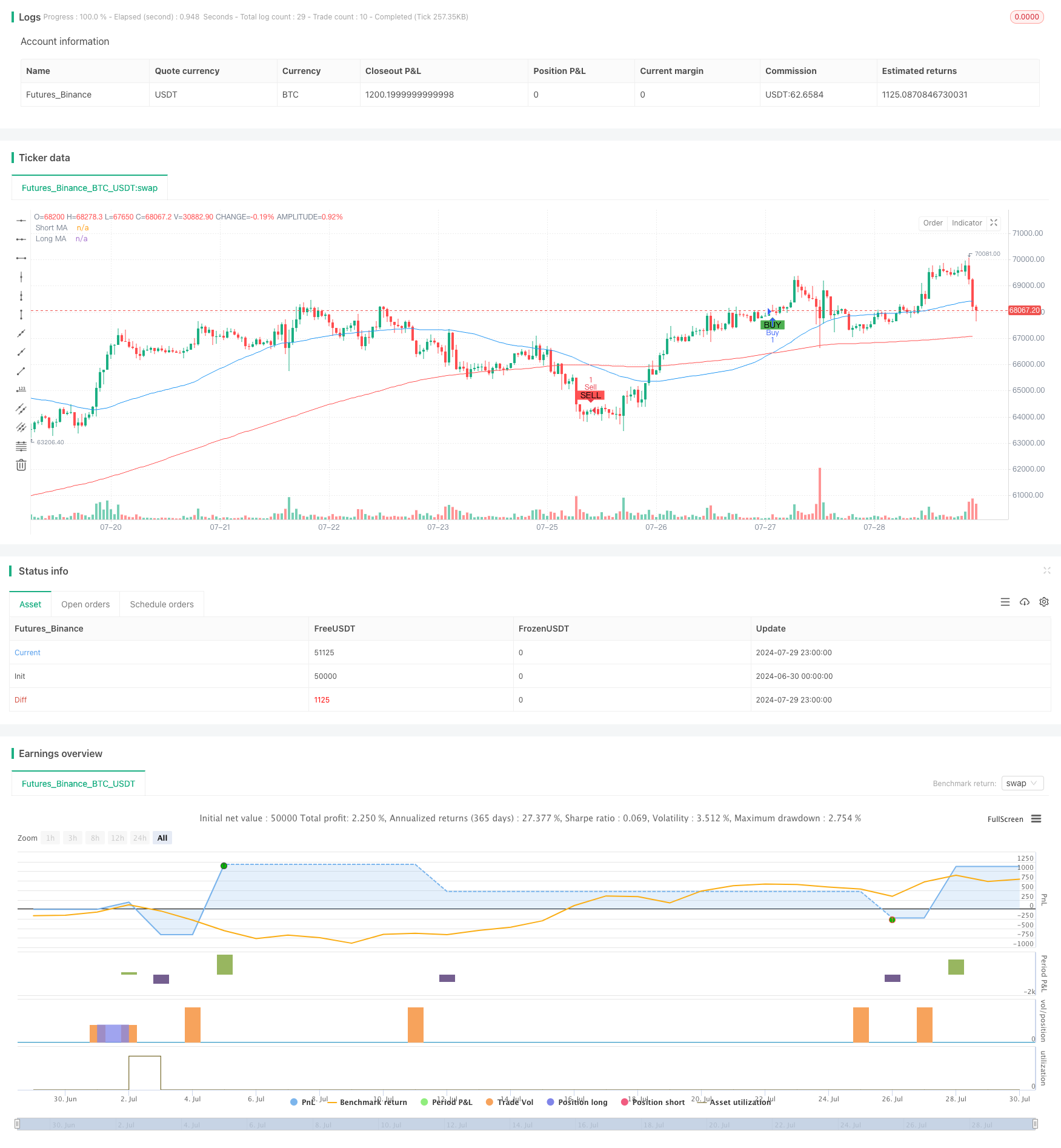

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average Crossover Strategy with TP/SL", overlay=true)

// Пользовательские входы

short_ma_length = input.int(50, title="Short MA Length", minval=1)

long_ma_length = input.int(200, title="Long MA Length", minval=1)

take_profit_perc = input.float(2.0, title="Take Profit (%)", minval=0.1)

stop_loss_perc = input.float(1.0, title="Stop Loss (%)", minval=0.1)

// Вычисление скользящих средних

short_ma = ta.sma(close, short_ma_length)

long_ma = ta.sma(close, long_ma_length)

// Отображение скользящих средних

plot(short_ma, color=color.blue, title="Short MA")

plot(long_ma, color=color.red, title="Long MA")

// Сигналы на покупку и продажу

buy_signal = ta.crossover(short_ma, long_ma)

sell_signal = ta.crossunder(short_ma, long_ma)

// Отображение сигналов на графике

plotshape(series=buy_signal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sell_signal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")

// Добавление текстовых меток на график

if (buy_signal)

label.new(bar_index, low, "Вставай в лонг", style=label.style_label_up, color=color.green, textcolor=color.white)

if (sell_signal)

label.new(bar_index, high, "Вставай в шорт", style=label.style_label_down, color=color.red, textcolor=color.white)

// Условный трейдинг (для стратегии)

if (buy_signal)

// Открытие длинной позиции при пересечении краткосрочной MA вверх через долгосрочную MA

strategy.entry("Buy", strategy.long)

if (sell_signal)

// Закрытие длинной позиции при пересечении краткосрочной MA вниз через долгосрочную MA

strategy.close("Buy")

// Открытие короткой позиции при пересечении краткосрочной MA вниз через долгосрочную MA

strategy.entry("Sell", strategy.short)

// Применение тейк-профита и стоп-лосса для длинной позиции

if (strategy.position_size > 0 and strategy.position_avg_price > 0)

long_tp_price = strategy.position_avg_price * (1 + take_profit_perc / 100)

long_sl_price = strategy.position_avg_price * (1 - stop_loss_perc / 100)

strategy.exit("Take Profit/Stop Loss", from_entry="Buy", limit=long_tp_price, stop=long_sl_price)

// Применение тейк-профита и стоп-лосса для короткой позиции

if (strategy.position_size < 0 and strategy.position_avg_price > 0)

short_tp_price = strategy.position_avg_price * (1 - take_profit_perc / 100)

short_sl_price = strategy.position_avg_price * (1 + stop_loss_perc / 100)

strategy.exit("Take Profit/Stop Loss", from_entry="Sell", limit=short_tp_price, stop=short_sl_price)