کثیر سطح کی اتار چڑھاؤ بینڈ ٹریڈنگ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-07-31 14:08:36ٹیگز:ایس ایم اےای ایم اےایس ایم ایم اےڈبلیو ایم اےوی ڈبلیو ایم اےاے ٹی آر

جائزہ

ملٹی لیئر Volatility بینڈ ٹریڈنگ حکمت عملی قیمت کی اتار چڑھاؤ پر مبنی ایک مقداری تجارتی نقطہ نظر ہے۔ یہ حکمت عملی مارکیٹ میں زیادہ خریدنے اور زیادہ فروخت ہونے والے علاقوں کی نشاندہی کرنے کے لئے متعدد اتار چڑھاؤ بینڈ کا استعمال کرتی ہے ، جب قیمتیں ان علاقوں کو چھوتی ہیں تو تجارت کا آغاز کرتی ہے۔ بنیادی خیال یہ ہے کہ جب قیمتیں اوسط سے انحراف کرتی ہیں اور جب وہ واپس آجاتی ہیں تو منافع حاصل ہوتا ہے۔ یہ طریقہ مارٹنگیل حکمت عملی کے عناصر کو شامل کرتے ہوئے اوسط ریورس تھیوری پر مبنی ہے ، منافع کے مواقع کو بڑھانے کے لئے منفی قیمتوں کی نقل و حرکت کے دوران پوزیشنوں کو بڑھانا۔

حکمت عملی کے اصول

-

چلتی اوسط کا حساب کتاب: حکمت عملی بیس لائن کا حساب لگانے کے لئے منتخب قابل چلتی اوسط اقسام (ایس ایم اے، ای ایم اے، ایس ایم ایم اے، ڈبلیو ایم اے، وی ڈبلیو ایم اے) استعمال کرتی ہے۔

-

اتار چڑھاؤ بینڈ سیٹ اپ: متعدد اتار چڑھاؤ بینڈ بیس لائن کی بنیاد پر قائم کیے جاتے ہیں ، جس میں معیاری انحراف کو ایک عنصر سے ضرب دیا جاتا ہے۔

-

فبونیکی سطحیں: فبونیکی ریٹریکشن کی سطحیں (23.6٪، 38.2٪، 50٪، 61.8٪) اتار چڑھاؤ کی بینڈوں کو تقسیم کرنے کے لئے استعمال کی جاتی ہیں، جس سے زیادہ تجارتی مواقع پیدا ہوتے ہیں.

-

ڈائنامک ایڈجسٹمنٹ: متغیرات کی بینڈ کی چوڑائی کو خود بخود ایڈجسٹ کرنے کے لئے اے ٹی آر (اوسط حقیقی رینج) پر مبنی متحرک ضارب استعمال کرنے کا ایک آپشن۔

-

انٹری منطق: پوزیشنیں اس وقت قائم کی جاتی ہیں جب قیمت اسی سمت میں اتار چڑھاؤ کی بینڈ کو چھوتی ہے یا پار کرتی ہے۔

-

پوزیشن اسکیلنگ: اگر قیمت منفی طور پر آگے بڑھتی رہتی ہے تو ، حکمت عملی مارٹنگل حکمت عملی کے تصور کو مجسم کرتے ہوئے ، مزید اتار چڑھاؤ بینڈ کی سطح پر پوزیشن میں اضافہ کرتی ہے۔

-

ایگزٹ منطق: جب قیمت بیس لائن پر واپس آجاتی ہے تو منافع لیا جاتا ہے۔ جب قیمت بیس لائن کو عبور کرتی ہے تو پوزیشن بند کرنے کا آپشن بھی دستیاب ہے۔

حکمت عملی کے فوائد

-

ملٹی لیول انٹری: متعدد اتار چڑھاؤ بینڈ اور فبونیکی کی سطح مقرر کرکے ، حکمت عملی زیادہ سے زیادہ تجارتی مواقع فراہم کرتی ہے ، مختلف قیمتوں کی سطح پر مارکیٹ کی اتار چڑھاؤ کو پکڑتی ہے۔

-

اعلی لچک: حکمت عملی صارفین کو مختلف مارکیٹ کے ماحول اور تجارتی آلات کو اپنانے کے لئے مختلف قسم کے چلتے ہوئے اوسط ، ادوار اور پیرامیٹرز کا انتخاب کرنے کی اجازت دیتی ہے۔

-

متحرک موافقت: اختیاری متحرک ضرب کی خصوصیت حکمت عملی کو مارکیٹ کی اتار چڑھاؤ کے مطابق خود بخود ایڈجسٹ کرنے کے قابل بناتی ہے ، جس سے موافقت میں اضافہ ہوتا ہے۔

-

رسک مینجمنٹ: منفی قیمتوں کی نقل و حرکت کے دوران پوزیشنوں میں اضافہ کرکے ، حکمت عملی اوسط اندراج کی قیمت کو کم کرنے کی کوشش کرتی ہے ، جس سے حتمی منافع بخش ہونے کا امکان بڑھ جاتا ہے۔

-

میڈین ریورس کنسیپٹ: یہ حکمت عملی اس خیال پر مبنی ہے کہ قیمتیں آخر کار اوسط پر واپس آجائیں گی ، جو بہت سی منڈیوں اور ٹائم فریموں میں اچھی کارکردگی کا مظاہرہ کرتی ہے۔

-

اپنی مرضی کے مطابق: صارفین اپنی خطرہ ترجیحات اور تجارتی طرز کے مطابق حصص کے سائز اور فبونیکی کی سطح جیسے پیرامیٹرز کو ایڈجسٹ کرسکتے ہیں۔

حکمت عملی کے خطرات

-

مسلسل نقصان کا خطرہ: مضبوط رجحانات والے بازاروں میں ، قیمتیں متعدد اتار چڑھاؤ کی بینڈوں کو مسلسل توڑ سکتی ہیں ، جس کے نتیجے میں مسلسل پوزیشن میں اضافہ ہوتا ہے اور اہم نقصانات جمع ہوتے ہیں۔

-

سرمایہ کے انتظام پر دباؤ: مارٹنگیل طرز کی پوزیشن کی توسیع سے سرمایہ کی ضروریات میں تیزی سے اضافہ ہوسکتا ہے ، جو ممکنہ طور پر اکاؤنٹ کی گنجائش سے تجاوز کر سکتا ہے۔

-

اوور ٹریڈنگ: متعدد اتار چڑھاؤ بینڈ رینج سے منسلک مارکیٹوں میں بہت زیادہ ٹریڈنگ سگنل پیدا کرسکتے ہیں ، جس سے لین دین کی لاگت میں اضافہ ہوتا ہے۔

-

پیرامیٹر حساسیت: حکمت عملی کی کارکردگی پیرامیٹر کی ترتیبات پر بہت منحصر ہے۔ نامناسب پیرامیٹرز خراب کارکردگی کا باعث بن سکتے ہیں۔

-

سلائپ اور لیکویڈیٹی کا خطرہ: انتہائی اتار چڑھاؤ والے بازاروں میں ، خاص طور پر پوزیشنوں کو پیمانے پر کرتے وقت ، اہم سلائپ کا سامنا کرنا پڑ سکتا ہے۔

-

استعمال کا خطرہ: اگرچہ حکمت عملی کا مقصد پوزیشن سکالنگ کے ذریعے اوسط اخراجات کو کم کرنا ہے ، لیکن اس کو مارکیٹ کے انتہائی حالات میں اب بھی کافی مقدار میں استعمال کا سامنا کرنا پڑ سکتا ہے۔

حکمت عملی کی اصلاح کی ہدایات

-

رجحان فلٹرز متعارف کروائیں: صرف رجحان کی سمت میں پوزیشن کھولنے کے لئے طویل مدتی رجحان اشارے شامل کریں ، مضبوط رجحانات میں کثرت سے مخالف رجحان تجارت سے گریز کریں۔

-

متحرک پوزیشن سائزنگ: اکاؤنٹ کے سائز اور مارکیٹ کی اتار چڑھاؤ کی بنیاد پر تجارت کردہ حصص کی تعداد کو بہتر کنٹرول کے خطرے کے مطابق ایڈجسٹ کریں۔

-

باہر نکلنے کے طریقہ کار کو بہتر بنائیں: منافع کو بہتر طریقے سے مقفل کرنے اور خطرات پر قابو پانے کے لئے ٹریلنگ اسٹاپ یا اتار چڑھاؤ پر مبنی متحرک اسٹاپ نقصانات متعارف کرانے پر غور کریں۔

-

ٹائم فلٹرز شامل کریں: اعلی اتار چڑھاؤ یا کم لیکویڈیٹی کے ادوار سے بچنے کے لئے ٹریڈنگ ٹائم ونڈو کی پابندیوں کو نافذ کریں۔

-

مارکیٹ کے جذبات کے اشارے کو مربوط کریں: حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کرنے یا اعلی اتار چڑھاؤ کے ادوار کے دوران تجارت کو روکنے کے لئے VIX جیسے اتار چڑھاؤ کے اشارے شامل کریں۔

-

مشین لرننگ متعارف کروانا: مارکیٹ کی تبدیلیوں کے مطابق اپنی حکمت عملی کو بہتر بنانے کے لئے پیرامیٹرز کو متحرک طور پر بہتر بنانے کے لئے مشین لرننگ الگورتھم کا استعمال کریں۔

-

بنیادی فلٹرز شامل کریں: بنیادی اعداد و شمار کو شامل کریں تاکہ صرف مخصوص بنیادی حالات کے تحت تجارت کی اجازت دی جاسکے ، تجارت کے معیار کو بہتر بنایا جاسکے۔

نتیجہ

ملٹی لیئر وایلیٹی بینڈ ٹریڈنگ حکمت عملی ایک پیچیدہ تجارتی نظام ہے جس میں تکنیکی تجزیہ ، امکان نظریہ ، اور رسک مینجمنٹ کو جوڑ دیا گیا ہے۔ یہ کثیر سطح کے انٹری پوائنٹس اور مارٹنگیل طرز کی پوزیشن اسکیلنگ کے ذریعہ قیمتوں میں اتار چڑھاؤ سے منافع حاصل کرنے کی کوشش کرتا ہے۔ حکمت عملی کی طاقت اس کی لچک اور اوسط ریورس کے استعمال میں ہے ، لیکن اس کو مضبوط رجحان سازی والے بازاروں میں بھی خطرات کا سامنا کرنا پڑتا ہے۔

اس حکمت عملی کو کامیابی کے ساتھ لاگو کرنے کے ل traders ، تاجروں کو مارکیٹ کی خصوصیات کی گہری تفہیم ، محتاط پیرامیٹرز کی ترتیب ، اور سخت رسک مینجمنٹ کے نفاذ کی ضرورت ہے۔ مارکیٹ کی بصیرت کے ساتھ مل کر ، مسلسل اصلاح اور بیک ٹیسٹنگ کے ذریعے ، اس حکمت عملی میں ایک موثر تجارتی آلہ بننے کی صلاحیت ہے۔ تاہم ، اس کی پیچیدگی اور ممکنہ خطرات کو دیکھتے ہوئے ، براہ راست تجارت سے پہلے مکمل طور پر نقلی جانچ اور رسک تشخیص کرنا مشورہ دیا جاتا ہے۔

مجموعی طور پر ، ملٹی لیئر Volatility Band ٹریڈنگ حکمت عملی مقداری تاجروں کے لئے ایک دلچسپ اور چیلنجنگ فریم ورک فراہم کرتی ہے۔ اس کے کامیاب اطلاق کے لئے تکنیکی تجزیہ کی مہارت ، رسک مینجمنٹ کی تکنیک اور جاری حکمت عملی کی اصلاح کی ضرورت ہے۔

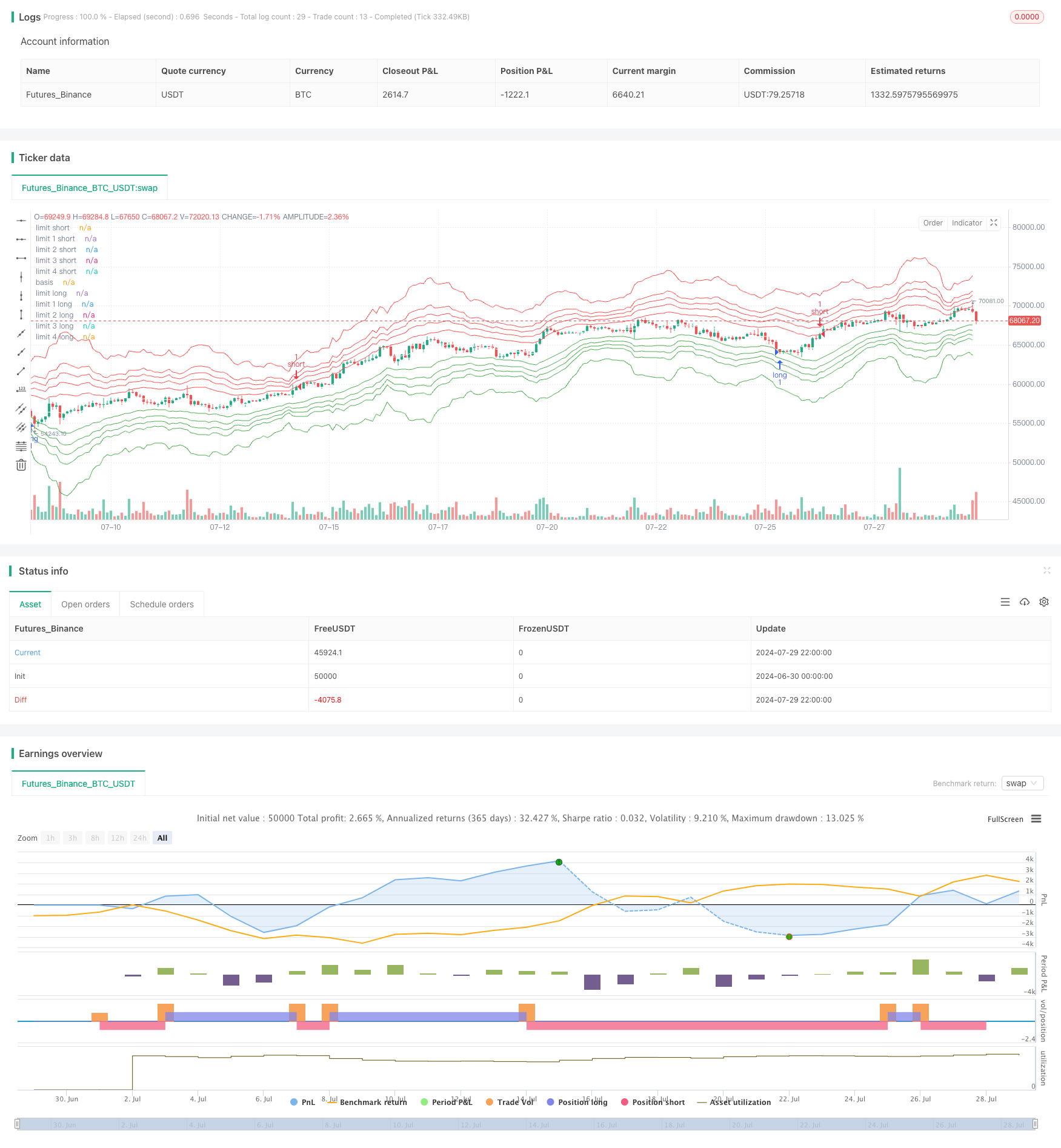

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © abtov

//@version=5

strategy("Spider Strategy", overlay=true)

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"Bollinger Bands" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

stdev = input.int(56, "STDEV", group="Stdev")

mult = input.float(2.3, "Multiplier", group="Stdev")

ma_len = input.int(230, "Basis Length", group="Stdev")

ma_type = input.string("SMA", title="MA Type", options=["SMA", "Bollinger Bands", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="Stdev")

auto_mult = input.bool(true, "Dynamic Mult.", group="Stdev")

basis_exit = input.bool(false, "Basis Exit", group="Stdev")

col_int = input.int(12, "Collective Value", group="Collective")

col_input = input.bool(true, "Collective Input", group="Collective")

fib1 = input.float(0.236, "Fibonacci Level 1", group = "Fibonacci")

fib2 = input.float(0.382, "Fibonacci Level 2", group = "Fibonacci")

fib3 = input.float(0.5, "Fibonacci Level 3", group = "Fibonacci")

fib4 = input.float(0.618, "Fibonacci Level 4", group = "Fibonacci")

atr_len = input.int(30, "ATR", group="ATR")

atr_bias = input.float(0.72, "Bias", group="ATR")

shares = input.int(1, "Shares Amount", group="Strategy")

if(col_input == true)

stdev := col_int

ma_len := col_int

atr_len := col_int

if(auto_mult == true)

mult := ma(ta.tr(true), atr_len, ma_type) * atr_bias

basis = ma(close, ma_len, ma_type)

lower = basis - stdev * mult

upper = basis + stdev * mult

lower2 = basis - stdev * mult * fib1

upper2 = basis + stdev * mult * fib1

lower3 = basis - stdev * mult * fib2

upper3 = basis + stdev * mult * fib2

lower4 = basis - stdev * mult * fib3

upper4 = basis + stdev * mult * fib3

lower5 = basis - stdev * mult * fib4

upper5 = basis + stdev * mult * fib4

var lowerAct = false

var lower2Act = false

var lower3Act = false

var lower4Act = false

var lower5Act = false

var upperAct = false

var upper2Act = false

var upper3Act = false

var upper4Act = false

var upper5Act = false

plot(upper, "limit short", color.red)

plot(upper2, "limit 1 short", color.red)

plot(upper3, "limit 2 short", color.red)

plot(upper4, "limit 3 short", color.red)

plot(upper5, "limit 4 short", color.red)

plot(basis, "basis", color.white)

plot(lower, "limit long", color.green)

plot(lower2, "limit 1 long", color.green)

plot(lower3, "limit 2 long", color.green)

plot(lower4, "limit 3 long", color.green)

plot(lower5, "limit 4 long", color.green)

if(lowerAct == false)

if(close < lower)

strategy.entry("long", strategy.long, shares)

lowerAct := true

else

if(low > basis)

lowerAct := false

if(lower2Act == false)

if(close < lower2)

strategy.entry("long", strategy.long, shares)

lower2Act := true

else

if(low > basis)

lower2Act := false

if(lower3Act == false)

if(close < lower3)

strategy.entry("long", strategy.long, shares)

lower3Act := true

else

if(low > basis)

lower3Act := false

if(lower4Act == false)

if(close < lower4)

strategy.entry("long", strategy.long, shares)

lower4Act := true

else

if(low > basis)

lower4Act := false

if(lower5Act == false)

if(close < lower5)

strategy.entry("long", strategy.long, shares)

lower5Act := true

else

if(low > basis)

lower5Act := false

if(upperAct == false)

if(close > upper)

strategy.entry("short", strategy.short, shares)

upperAct := true

else

if(high < basis)

upperAct := false

if(upper2Act == false)

if(close > upper2)

strategy.entry("short", strategy.short, shares)

upper2Act := true

else

if(high < basis)

upper2Act := false

if(upper3Act == false)

if(close > upper3)

strategy.entry("short", strategy.short, shares)

upper3Act := true

else

if(high < basis)

upper3Act := false

if(upper4Act == false)

if(close > upper4)

strategy.entry("short", strategy.short, shares)

upper4Act := true

else

if(high < basis)

upper4Act := false

if(upper5Act == false)

if(close > upper5)

strategy.entry("short", strategy.short, shares)

upper5Act := true

else

if(high < basis)

upper5Act := false

if((ta.crossover(close, basis) and basis_exit == true))

strategy.close("short")

strategy.close("long")

- بولنگر بینڈ مومنٹم بریک آؤٹ ایڈجسٹ ٹرینڈ اسٹریٹجی کے بعد

- Bollinger Bands اور ATR پر مبنی کثیر سطحہ ذہین متحرک ٹریلنگ اسٹاپ حکمت عملی

- ایس ایس ایس

- کروڈل کا سپر ٹرینڈ

- RSI Pivot، BB، SMA، EMA، SMMA، WMA، VWMA کے ساتھ اختلاف

- دوہری حرکت پذیر اوسط رفتار کی پیمائش کی مقداری حکمت عملی

- انکولی حرکت پذیر اوسط کراس اوور حکمت عملی

- متغیر فلٹر کے ساتھ حکمت عملی کے بعد کثیر حرکت پذیر اوسط کراس اوور رجحان

- کثیر دورانیہ چلتی اوسط کراس اوور رجحان حکمت عملی کے بعد

- 2 حرکت پذیر اوسط رنگ سمت کا پتہ لگانے

- سپر ٹرینڈ اور ای ایم اے کراس اوور کوانٹیٹیٹو ٹریڈنگ حکمت عملی

- ای ایم اے، ایس ایم اے، حرکت پذیر اوسط کراس اوور، رفتار اشارے

- جامع ٹریڈنگ سسٹم جس میں SMA کراس اوور اسٹریٹیجی کو فیئر ویلیو گیپ پل بیک کے ساتھ جوڑ دیا گیا ہے

- متحرک سپورٹ مزاحمت بریک آؤٹ حرکت پذیر اوسط کراس اوور حکمت عملی

- درست منافع اور سٹاپ نقصان کی حکمت عملی کے ساتھ متحرک رجحان کے بعد

- Ichimoku Kinko Hyo رجحان کی پیروی اور مزاحمت کی حمایت کی حکمت عملی

- بولنگر بینڈز کا مطلب ہے متحرک حمایت کے ساتھ ریورس ٹریڈنگ کی حکمت عملی

- مارننگ موم بتی بریک آؤٹ اور ریورس اسٹریٹجی

- فبونیکی ریٹریسیشن پر مبنی حکمت عملی کے بعد موافقت پذیر رجحان

- اعلی درجے کی مارکوف ماڈل تکنیکی اشارے فیوژن ٹریڈنگ کی حکمت عملی

- متحرک اتار چڑھاؤ فلٹر کے ساتھ کثیر مدت کی اوسط چلتی کراس اوور حکمت عملی

- ملٹی انڈیکیٹر جامع رفتار ٹریڈنگ کی حکمت عملی

- متحرک سپورٹ / مزاحمت ٹریڈنگ حکمت عملی کے ساتھ ٹرپل ای ایم اے

- دوہری آر ایس آئی حکمت عملی: مختلف اور کراس اوور کو یکجا کرنے والا اعلی درجے کا رجحان کی گرفت کا نظام

- Lorenzian درجہ بندی کثیر وقت فریم ہدف کی حکمت عملی

- متحرک سٹاپ نقصان اور فلٹر کے ساتھ ڈبل چلتی اوسط رجحان کی گرفتاری کی حکمت عملی

- حجم کی تصدیق کی حکمت عملی کے ساتھ ملٹی انڈیکیٹر ٹرینڈ

- دوہری چلتی اوسط کراس اوور اور منافع/اسٹاپ نقصان کے ساتھ موافقت پذیر مقداری تجارتی حکمت عملی

- ایلیٹ ویو اور ٹام ڈی مارک ٹرینڈ کے بعد ٹریڈنگ کی حکمت عملی

- کثیر ٹائم فریم یونیفائیڈ اسٹریٹیجی پر مبنی مقداری رفتار اور کنورجنس-ڈائیورجنس