La stratégie de double régression croisée de l'indice de volatilité et des bandes de Bollinger

Auteur:ChaoZhang est là., Date: 2024-11-29 16:42:35 Je suis désoléLes étiquettes:Indice de résistanceBBSMAOCA

Résumé

Cette stratégie est un système de négociation à double analyse technique basé sur l'indice de force relative (RSI) et les bandes de Bollinger. La stratégie combine les signaux de surachat/survente du RSI avec les signaux de rupture du canal de prix des bandes de Bollinger pour construire un cadre de décision de négociation complet. Elle est particulièrement adaptée aux marchés à forte volatilité, permettant un trading contrôlé par le risque grâce à des conditions d'entrée et de sortie strictes.

Principe de stratégie

La logique de base repose sur la synergie de deux principaux indicateurs techniques:

- L'indicateur RSI utilise un cycle de calcul de 6 périodes avec 50 comme seuil de surachat/survente.

- Les bandes de Bollinger utilisent une moyenne mobile de 200 périodes comme bande intermédiaire avec un multiplicateur d'écart type de 2,0.

- Condition longue: déclenchée lorsque le RSI dépasse le niveau de survente (50) tandis que le prix dépasse la bande de Bollinger inférieure.

- Condition courte: déclenchée lorsque le RSI dépasse le niveau de surachat (50) tandis que le prix dépasse la bande supérieure de Bollinger.

- La stratégie utilise la gestion des commandes OCA (One-Cancels-All) pour assurer une seule transaction active à la fois.

Les avantages de la stratégie

- Le mécanisme de confirmation double réduit les faux signaux par la confirmation des indices de volatilité et des bandes de Bollinger.

- Contrôle des risques robuste en utilisant les bandes de Bollinger comme niveaux de stop-loss.

- Une grande adaptabilité grâce à l'adaptation automatique des bandes de Bollinger à la volatilité du marché.

- La gestion optimisée des commandes par le biais du mécanisme OCA améliore l'efficacité du capital.

- Une grande adaptabilité des paramètres permet une optimisation pour les différentes caractéristiques du marché.

Risques stratégiques

- Risque de marché latéral: Faux écarts fréquents sur les marchés à fourchette.

- Risque de retard: Un certain retard inhérent aux calculs des moyennes mobiles.

- Sensitivité des paramètres: les performances de la stratégie dépendent fortement des paramètres de l'indice de résistance et des bandes de Bollinger.

- Dépendance de l'environnement du marché: Meilleures performances sur les marchés tendance, potentiellement moins performantes sur les marchés variables.

Directions d'optimisation

- Ajustement des paramètres dynamiques: Adapter les seuils de l'indice de volatilité des prix en fonction de la volatilité du marché.

- Filtrage de l'environnement du marché: ajouter des indicateurs de tendance pour différents ensembles de paramètres dans différentes conditions de marché.

- Optimisation du bénéfice: mettre en œuvre des mécanismes de bénéfice dynamiques basés sur l'ATR.

- Optimisation de la gestion des positions: ajuster la taille des positions en fonction de la force du signal et de la volatilité du marché.

- Filtrage du temps: ajouter des restrictions de fenêtre de temps de négociation pour éviter les périodes défavorables.

Résumé

Cette stratégie construit un système de négociation relativement complet grâce à la synergie des RSI et des bandes de Bollinger. Ses principaux avantages résident dans le mécanisme de double confirmation et le contrôle complet des risques, tout en accordant une attention particulière aux impacts sur l'environnement du marché.

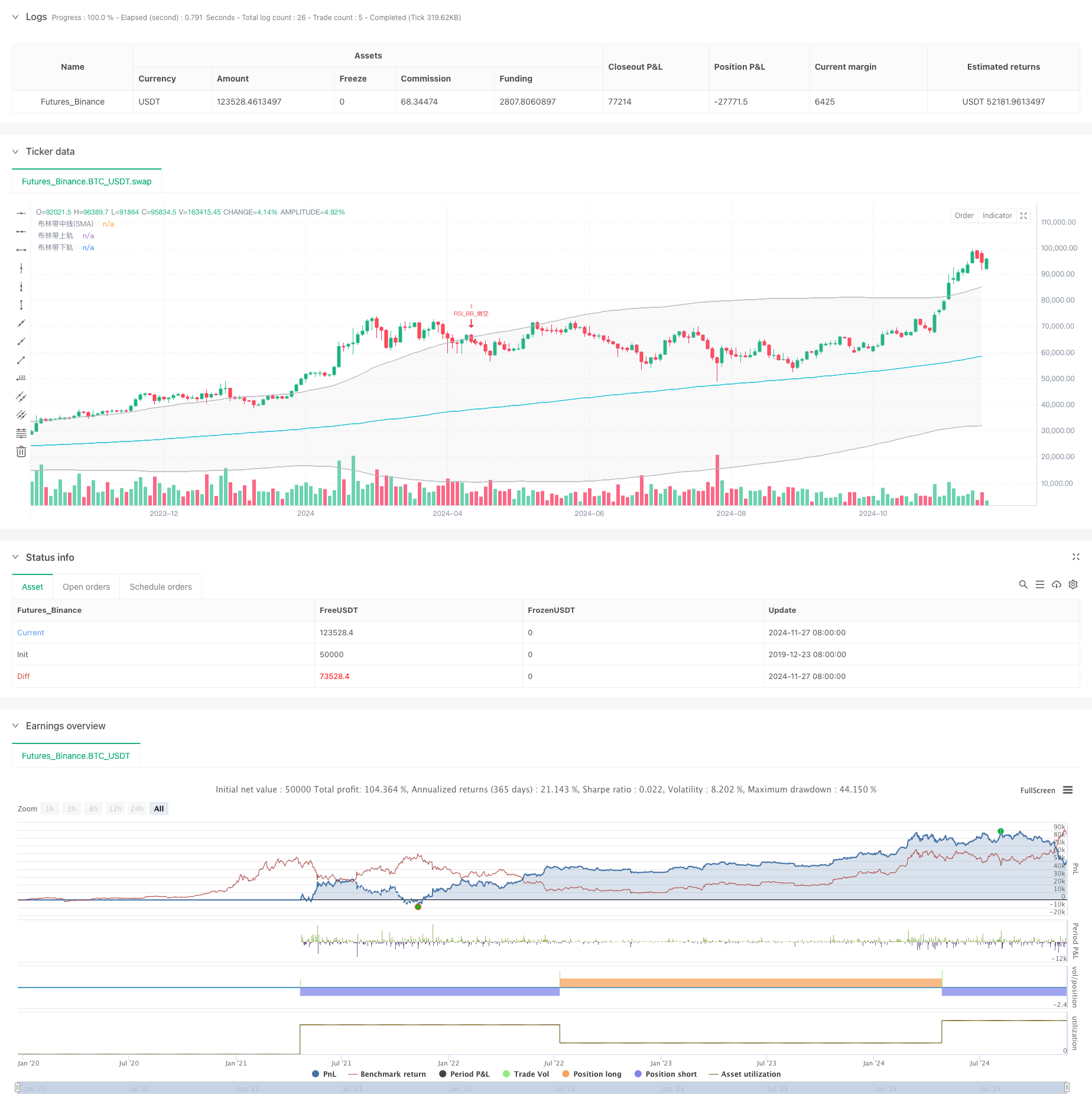

/*backtest

start: 2019-12-23 08:00:00

end: 2024-11-28 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI与布林带双重策略 (by ChartArt) v2.2", shorttitle="CA_RSI_布林带策略_2.2", overlay=true)

// ChartArt的RSI + 布林带双重策略 - 精简版

//

// 中文版本 3, BY Henry

// 原创意来自ChartArt,2015年1月18日

// 更新至Pine Script v5版本,删除了背景色、K线颜色和策略收益绘制功能

//

// 策略说明:

// 该策略结合使用RSI指标和布林带。

// 当价格高于上轨且RSI超买时卖出,

// 当价格低于下轨且RSI超卖时买入。

//

// 本策略仅在RSI和布林带同时

// 处于超买或超卖状态时触发。

// === 输入参数 ===

// RSI参数

RSIlength = input.int(6, title="RSI周期长度", minval=1)

RSIoverSold = input.int(50, title="RSI超卖阈值", minval=0, maxval=100)

RSIoverBought = input.int(50, title="RSI超买阈值", minval=0, maxval=100)

// 布林带参数

BBlength = input.int(200, title="布林带周期长度", minval=1)

BBmult = input.float(2.0, title="布林带标准差倍数", minval=0.001, maxval=50)

// === 计算 ===

price = close

vrsi = ta.rsi(price, RSIlength)

// 布林带计算

BBbasis = ta.sma(price, BBlength)

BBdev = BBmult * ta.stdev(price, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

// === 绘图 ===

plot(BBbasis, color=color.new(color.aqua, 0), title="布林带中线(SMA)")

p1 = plot(BBupper, color=color.new(color.silver, 0), title="布林带上轨")

p2 = plot(BBlower, color=color.new(color.silver, 0), title="布林带下轨")

fill(p1, p2, color=color.new(color.silver, 90))

// === 策略逻辑 ===

if (not na(vrsi))

longCondition = ta.crossover(vrsi, RSIoverSold) and ta.crossover(price, BBlower)

if (longCondition)

strategy.entry("RSI_BB_做多", strategy.long, stop=BBlower, oca_name="RSI_BB", comment="RSI_BB_做多")

else

strategy.cancel("RSI_BB_做多")

shortCondition = ta.crossunder(vrsi, RSIoverBought) and ta.crossunder(price, BBupper)

if (shortCondition)

strategy.entry("RSI_BB_做空", strategy.short, stop=BBupper, oca_name="RSI_BB", comment="RSI_BB_做空")

else

strategy.cancel("RSI_BB_做空")

- Stratégie de négociation des bandes de Bollinger RSI

- Les bandes de Bollinger et la stratégie de négociation croisée RSI

- Les bandes de Bollinger et la stratégie de négociation combinée RSI

- Stratégie de gestion dynamique des positions de bandes de Bollinger adaptatives

- Les bandes de Bollinger et la stratégie de négociation dynamique combinée RSI

- Stratégie de rupture RSI et Bollinger Bands de haute précision avec ratio risque-rendement optimisé

- Stratégie d'optimisation de l'élan des bandes de Bollinger

- La tendance croisée MACD-RSI suivant la stratégie avec le système d'optimisation des bandes de Bollinger

- RSI et double stratégie des bandes de Bollinger

- Stratégie améliorée d'inversion de la moyenne avec bandes de Bollinger et intégration de l'indicateur RSI

- Tendance de l'indicateur multi-technique à la suite d'une stratégie de négociation

- Stratégie de croisement des moyennes mobiles multi-exponentielles avec optimisation dynamique de l'arrêt-perte par ATR basée sur le volume

- Système de négociation de suivi de la dynamique EMA hybride à double chaîne

- Stratégie de suivi de la tendance de la ligne de signal dynamique et de filtrage de la volatilité

- Stratégie de rupture de Bollinger Momentum sur plusieurs délais avec moyenne mobile Hull

- Stratégie dynamique de super-tendance ajustée à la volatilité en plusieurs étapes

- Tendance à la triple EMA à la suite d' une stratégie de négociation quantitative

- Stratégie quantitative de croisement de la moyenne mobile à double coque

- Stratégie de réduction extrême du marché basée sur des écarts statistiques

- Stratégie de négociation de rupture SMA à quatre périodes avec système de gestion dynamique des profits/pertes

- Tendance multi-onde à la suite de la stratégie d'analyse des prix

- Heikin-Ashi lissé avec la tendance croisée SMA

- Stratégie de détermination de la tendance de l'EMA basée sur les moyennes mobiles de Hull

- Système de négociation de croisement intelligent avec double indicateur EMA avec stratégie dynamique de stop-loss et de take-profit

- La stratégie de négociation multi-dimensionnelle de la dynamique OBV-SMA crossover avec filtre RSI

- Stratégie de négociation dynamique de volatilité basée sur des bandes de Bollinger et des modèles de chandeliers

- Stratégie avancée de détection des écarts de juste valeur avec gestion dynamique des risques et bénéfices fixes

- Stratégie de trading de rebond dynamique RSI survendue avec modèle d'optimisation stop-loss

- La stratégie quantitative de rebond sur les ventes excédentaires de l'ATR

- Stratégie avancée à double EMA avec système de filtre de volatilité ATR