Strategie der Kombination von MACD und Martingale für einen optimierten Long-Trading

Schriftsteller:ChaoZhang, Datum: 2024-06-07 15:01:13Tags:MACD- Nein.SMAEMA

Übersicht

Diese Strategie kombiniert den MACD-Indikator und die Martingale-Money-Management-Methode, um den Long-Trading zu optimieren. Die Strategie bestimmt Kauf- und Verkaufssignale, indem sie die relativen Positionen der MACD-Linie und der Signallinie sowie das Verhältnis zwischen ihnen vergleicht. Gleichzeitig verwendet die Strategie die Martingale-Methode, um die Kontraktgröße dynamisch anzupassen, um bei Verlust die Rentabilität zu erzielen, indem die Auftragsmenge erhöht wird. Der Hauptvorteil dieser Strategie ist ihre Fähigkeit, starke Aufwärtstrends zu erfassen und die Rentabilität durch die Martingale-Methode zu verbessern. Die Strategie birgt jedoch auch bestimmte Risiken.

Strategieprinzip

Der Kern dieser Strategie ist der MACD-Indikator und die Martingale-Money-Management-Methode. Der MACD-Indikator besteht aus zwei gleitenden Durchschnitten (schnelle Linie und langsame Linie). Durch den Vergleich der Positionsbeziehung zwischen der schnellen Linie und der langsamen Linie kann die aktuelle Trendrichtung bestimmt werden. Wenn die schnelle Linie über die langsame Linie geht und das Verhältnis der schnellen Linie zur langsamen Linie größer oder gleich 1,07 ist, wird ein Kaufsignal generiert; wenn die schnelle Linie unter die langsame Linie geht und das Verhältnis der langsamen Linie zur schnellen Linie größer oder gleich 1,07 ist, wird ein Verkaufssignal generiert.

Die Martingale-Methode wird verwendet, um die Kontraktgröße dynamisch anzupassen. Wenn der vorherige Handel verliert, verdoppelt die Strategie die Kontraktgröße, bis zu einem Maximum von 5 Mal. Wenn die aufeinander folgenden Verluste 5 Mal übersteigen oder ein Gewinn vorliegt, wird die Kontraktgröße auf den Anfangswert zurückgesetzt. Der Zweck dieser Methode besteht darin, frühere Verluste durch Erhöhung der Auftragsmenge zu kompensieren, erhöht aber auch das Risiko.

Strategische Vorteile

-

Fähigkeit, starke Aufwärtstrends zu erfassen: Durch den Vergleich der Positionsbeziehung zwischen der schnellen und der langsamen MACD-Linie sowie des Verhältnisses zwischen ihnen kann die Strategie starke Aufwärtstrends erkennen und rechtzeitig kaufen.

-

Die Martingale-Methode kann die Rentabilität verbessern: Bei Verlusten hat die Strategie durch Erhöhung der Auftragsmenge die Möglichkeit, frühere Verluste in nachfolgenden profitablen Trades auszugleichen und somit die Gesamtrentabilität zu verbessern.

-

Die Strategie legt klare Gewinn- und Stop-Loss-Bedingungen fest. Wenn der Preis ein bestimmtes Niveau erreicht, wird die Position geschlossen, was sowohl Gewinne als auch Risiken kontrollieren kann.

Strategische Risiken

-

Folgende Verluste können zu großen Verlusten führen: Wenn die Strategie auf Folgeverlustgeschäfte stößt, erhöht die Martingale-Methode kontinuierlich die Auftragsmenge, was zu großen Verlusten führen kann.

-

Die Trendbeurteilung kann falsch sein: Die Strategie stützt sich auf den MACD-Indikator, um den Trend zu beurteilen, aber in einigen Fällen kann der Indikator falsche Signale senden, wodurch die Strategie falsche Entscheidungen trifft.

-

Häufige Anpassungen der Auftragsgröße können die Transaktionskosten erhöhen: Aufgrund der Notwendigkeit häufiger Anpassungen der Auftragsgröße in der Martingale-Methode können die Transaktionskosten steigen, was sich auf die Gesamtleistung der Strategie auswirkt.

Strategieoptimierungsrichtlinien

-

Kombination mit anderen technischen Indikatoren: Zusätzlich zum MACD kann die Strategie auch mit anderen technischen Indikatoren wie RSI und BOLL kombiniert werden, um die Genauigkeit des Trendbeurteilens zu verbessern.

-

Optimierung der Martingale-Methode: Überlegen Sie, Risikokontrollmaßnahmen in die Martingale-Methode einzuführen, z. B. eine Höchstverlustgrenze festzulegen oder die Verdoppelungsquote dynamisch anhand der Marktvolatilität anzupassen, um das Risiko von aufeinanderfolgenden Verlusten zu verringern.

-

Einführung einer Marktstimmungsanalyse: Die Strategie kann Indikatoren für die Marktstimmung wie den Volatilitätsindex (VIX) umfassen, um die Risikobereitschaft des Marktes zu bestimmen und die Strategieparameter entsprechend anzupassen.

Zusammenfassung

Diese Strategie kombiniert den MACD-Indikator und die Martingale-Money-Management-Methode, um eine quantitative Handelsstrategie zur Optimierung von Long-Trades umzusetzen. Der Hauptvorteil der Strategie ist die Fähigkeit, starke Aufwärtstrends zu erfassen und die Rentabilität durch die Martingale-Methode zu verbessern. Allerdings birgt die Strategie auch das Risiko großer Verluste durch aufeinanderfolgende Verluste. Um die Strategie weiter zu optimieren, kann man die Kombination anderer technischer Indikatoren, die Optimierung der Martingale-Methode und die Einführung einer Marktstimmungsanalyse in Betracht ziehen. Insgesamt bietet diese Strategie eine machbare Idee für den Long-Trading, aber in der praktischen Anwendung muss sie entsprechend angepasst und optimiert werden spezifischen Marktbedingungen.

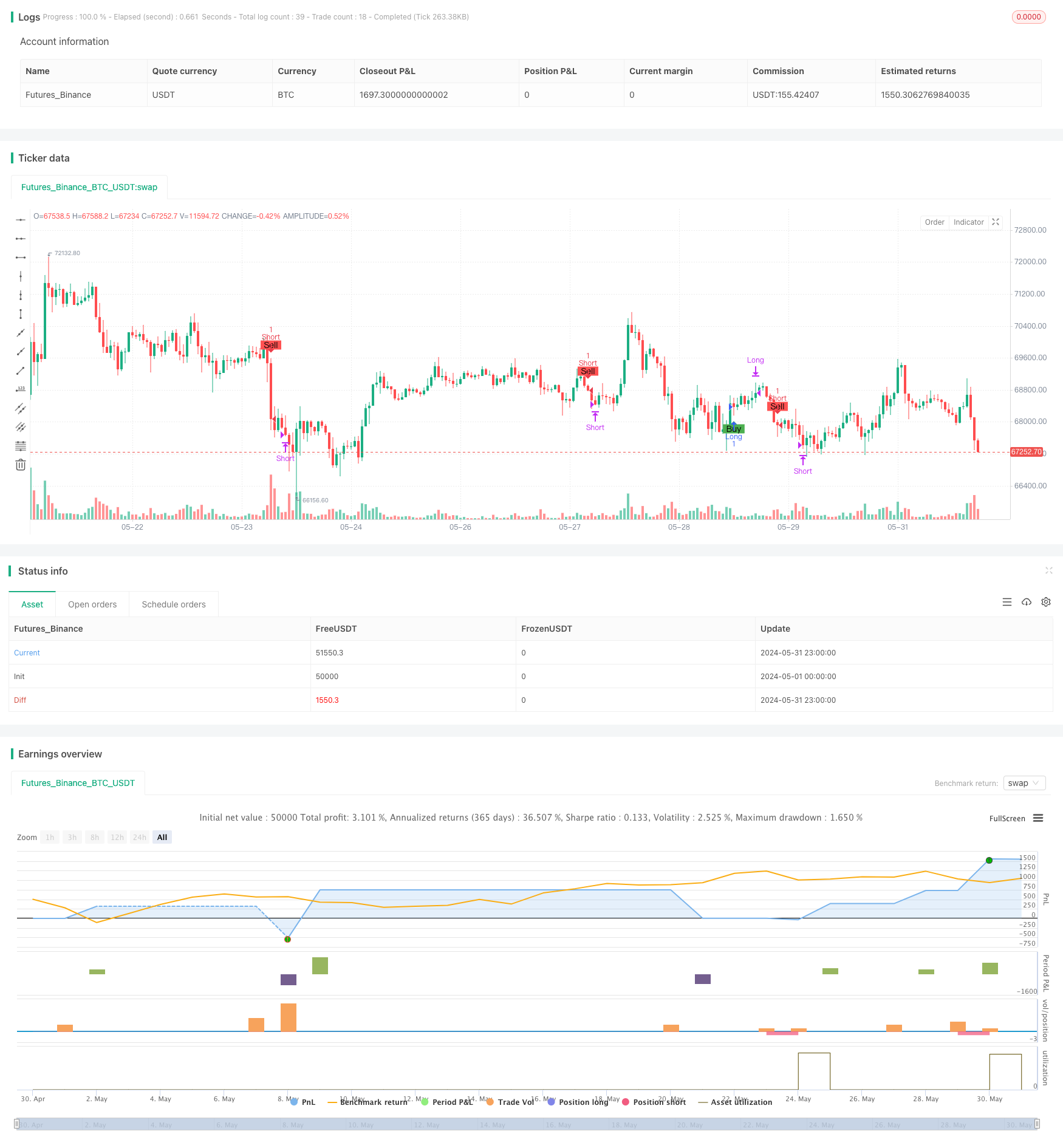

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=5

strategy("Advanced MACD Strategy with Limited Martingale", overlay=true)

// MACD settings

fastLength = 15

slowLength = 30

signalSmoothing = 9

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

// Contract size and previous trade result tracking

var float contractSize = 1

var int martingaleCount = 0 // Martingale count

var float lastTradeResult = 0

// Buy and sell conditions

longCondition = ta.crossover(macdLine, signalLine) and ( signalLine / macdLine >= 1.07)

shortCondition = ta.crossunder(macdLine, signalLine) and ( macdLine / signalLine >= 1.07)

// Buy signal

if (longCondition)

strategy.entry("Long", strategy.long, qty=contractSize)

lastTradeResult := strategy.netprofit

// Sell signal

if (shortCondition)

strategy.entry("Short", strategy.short, qty=contractSize)

lastTradeResult := strategy.netprofit

// Take profit and stop loss conditions

strategy.close("Long", when=(close / strategy.position_avg_price >= 1.005))

strategy.close("Short", when=(strategy.position_avg_price / close >= 1.005))

strategy.close("Long", when=(close / strategy.position_avg_price <= 0.99))

strategy.close("Short", when=(strategy.position_avg_price / close <= 0.99))

// Martingale strategy implementation

if (strategy.netprofit < lastTradeResult)

if (martingaleCount < 5)

contractSize := contractSize * 2

martingaleCount := martingaleCount + 1

else

contractSize := 1

martingaleCount := 0

else

contractSize := 1

martingaleCount := 0

// Plot buy and sell points as arrows

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")

- Doppel gleitender Durchschnitt MACD Crossover Datum-anpassbare quantitative Handelsstrategie

- MACD Multi-Interval Dynamisches Stop-Loss- und Take-Profit-Handelssystem

- Quantitative lang-kurze Umschaltstrategie auf Basis von G-Kanal und EMA

- Multi-Strategie-Technische Analyse Handelssystem

- Trend der Umkehrung der Mehrindikatoren-Fusionsmittelwerte nach Strategie

- Mehrzeitrahmen-EMA-Trend mit hoher Gewinnrate nach Strategie (Advanced)

- Dynamische Doppel gleitende Durchschnitts-Quantitative Handelsstrategie

- Strategie zur Verfolgung von Trends in mehreren Zeitrahmen auf der Grundlage von Impulse-MACD und Dual Moving Average Crossover

- Keine Strategie für einen Ausbruch der oberen Wick-Bühenkerze

- Doppel gleitender Durchschnitt und MACD kombinierter Trend nach dynamischer Gewinnentnahme Smart Trading System

- Williams %R Dynamische TP/SL-Anpassungsstrategie

- Die RSI-Dynamik ist eine dynamische Anziehungs-Stop-Loss-Strategie.

- VWAP-Handelsstrategie mit Volumenanomalie-Erkennung

- Strategie zur Kombination von Supertrend und EMA

- TGT Fallende Kaufstrategie auf Basis des Preisrückgangs

- Doppelte Trendstrategie mit EMA-Crossover und RSI-Filter

- Strategie zur Kombination von EMA und Parabol SAR

- MACD- und RSI-Mehrfilter-Tradingstrategie für den Intraday-Handel

- Preisbeziehungsbasierte Handelsstrategie zwischen zwei Märkten

- Handelsstrategie auf Basis von RSI mit Prozentsatzbasierter Gewinn- und Stop-Loss-Strategie

- Elliott Wave Stochastic EMA-Strategie

- Bollinger-Bänder und Kreuzung der gleitenden Durchschnitte

- Bei der Berechnung der Vermögenswerte wird der Betrag der Vermögenswerte in der Berechnung der Vermögenswerte berücksichtigt, die für die Berechnung der Vermögenswerte verwendet werden.

- 10SMA und MACD-Doppeltendenz nach Handelsstrategie

- MACD und RSI kombinierte natürliche Handelsstrategie

- Dynamische Zeitrahmen-Hoch-Niedrig-Ausbruchstrategie

- Dynamische Entwicklung nach Strategie

- Glatte gleitende durchschnittliche Stop Loss & Take Profit-Strategie mit Trendfilter und Ausnahme-Ausgang

- MACD-Konvergenzstrategie mit R:R, Tageslimits und engerem Stop Loss

- Starlight Moving Average Crossover-Strategie