Estrategia de negociación de poder de bull bear con sistema dinámico de obtención de beneficios basado en el porcentaje de volumen

El autor:¿ Qué pasa?, fecha: 2025-01-06 16:16:04Las etiquetas:PBIEl EMAEl ATRTP

Resumen general

Esta estrategia combina el indicador Bull Bear Power (BBP) con un sistema dinámico de toma de ganancias de varios niveles basado en percentiles de volumen. Crea un sistema de negociación adaptativo y controlado por riesgo a través de un análisis multidimensional de los datos de precio, volumen e impulso. La lógica central incluye el uso de los valores normalizados de BBP Z-Score como activadores de señales comerciales, al tiempo que incorpora el análisis de percentiles de volumen para ajustes dinámicos de toma de ganancias.

Principios de estrategia

Los cálculos básicos incluyen varios componentes clave:

- Indicador BBP: mide el equilibrio de fuerzas de mercado sumando la diferencia entre el precio alto y la EMA (poder alcista) y el precio bajo y la EMA (poder bajista).

- Normalización de la puntuación Z: Normaliza los valores de BBP para evaluar los niveles de desviación de la fuerza del mercado.

- Análisis de volumen: Calcula el volumen actual en relación con la media móvil para medir la actividad del mercado.

- Análisis percentilar: Cálcula los percentiles históricos de precio y volumen para la distribución de probabilidad del estado del mercado.

- Dinámica de toma de beneficios: ajusta los niveles de toma de beneficios basados en la puntuación compuesta de ATR, percentil de volumen y percentil de precio.

Ventajas estratégicas

- Análisis multidimensional: Proporciona una perspectiva integral del mercado a través del impulso de los precios, el volumen y el posicionamiento del mercado.

- Alta adaptabilidad: se adapta a diferentes entornos de mercado a través de un mecanismo dinámico de obtención de beneficios.

- Diversificación del riesgo: Implementa una estrategia de obtención de beneficios a varios niveles para obtener beneficios a diferentes niveles de precios.

- Avance estadístico: logra una ventaja significativa a través del puntaje Z y el análisis del percentil.

- Extensibilidad: el marco permite la fácil adición de nuevas dimensiones de análisis.

Riesgos estratégicos

- Sensibilidad de parámetros: múltiples parámetros requieren optimización para diferentes entornos de mercado.

- Dependencia del entorno del mercado: puede tener un rendimiento inferior durante períodos volátiles o transiciones de tendencia.

- Deslizamiento de ejecución: las órdenes de obtención de beneficios de varios niveles pueden sufrir deslizamiento de ejecución.

- Complejidad computacional: el cálculo en tiempo real de múltiples indicadores puede causar una carga del sistema.

- Riesgo de falsas señales: puede generar señales de negociación incorrectas en mercados variados.

Direcciones de optimización

- Adaptación de parámetros: introducir métodos de aprendizaje automático para la optimización automática de parámetros.

- Previsión del mercado: añadir un módulo de clasificación del entorno de mercado para la identificación temprana de condiciones adversas.

- Optimización del stop-loss: Implementar un mecanismo dinámico de stop-loss para mejorar el control del riesgo.

- Filtración de señales: añadir filtros de fuerza de tendencia para reducir las señales falsas.

- Gestión de posiciones: Optimizar el algoritmo de asignación de posiciones para mejorar la eficiencia del capital.

Resumen de las actividades

Esta estrategia combina el indicador BBP tradicional con métodos de análisis cuantitativo modernos para crear un sistema de negociación con una base teórica sólida y una gran practicidad. Se logra un buen equilibrio entre los rendimientos y el riesgo a través de mecanismos de rentabilidad y ajuste dinámico de múltiples niveles. Si bien la optimización de parámetros presenta algunos desafíos, la extensibilidad del marco de la estrategia proporciona un amplio margen para mejoras futuras. En la aplicación práctica, los operadores deben hacer ajustes específicos basados en las características del mercado y las preferencias individuales de riesgo.

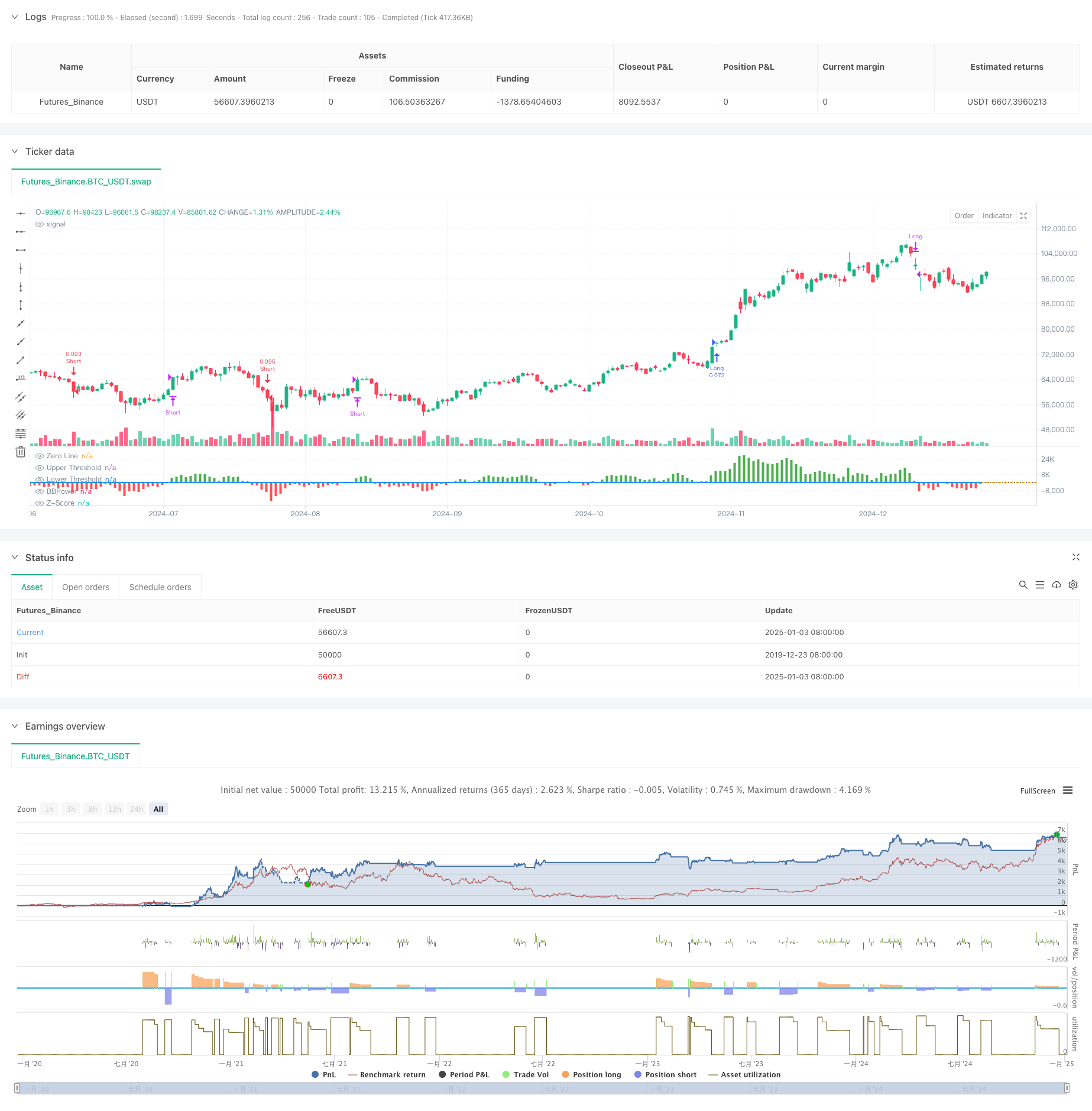

/*backtest

start: 2019-12-23 08:00:00

end: 2025-01-04 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// The BBP Strategy with Volume-Percentile TP by PresentTrading emerges as a sophisticated approach that integrates multiple analytical layers to enhance trading precision and profitability.

// Unlike traditional strategies that rely solely on price movements or volume indicators, this strategy synergizes Bollinger Bands Power (BBP) with volume percentile analysis to determine optimal entry and exit points. Additionally, it employs a dynamic take-profit mechanism based on ATR (Average True Range) multipliers adjusted by volume and percentile factors, ensuring adaptability to varying market conditions.

// This multi-faceted approach not only enhances signal accuracy but also optimizes risk management, setting it apart from conventional trading methodologies.

//@version=5

strategy("BBP Strategy with Volume-Percentile TP - Strategy [presentTrading] ", overlay=false, precision=3, commission_value= 0.1, commission_type=strategy.commission.percent, slippage= 1, currency=currency.USD, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, initial_capital=10000)

// ————————

// Bull Bear Power Strategy Settings

// ————————

lengthInput = input.int(21, "EMA Length")

zLength = input.int(252, "Z-Score Length")

zThreshold = input.float(1.618, "Z-Score Threshold")

// ————————

// Take Profit Settings

// ————————

tp_group = "Take Profit Settings"

// Enable/disable take profit function

useTP = input.bool(true, "Use Take Profit", group=tp_group)

// === ATR Base Settings ===

// ATR calculation period for determining base price movement range

baseAtrLength = input.int(20, "ATR Period", minval=1, group=tp_group, tooltip="ATR period for calculating base price movement range. Shorter periods are more sensitive to recent volatility")

// === Take Profit Multiplier Settings ===

// First take profit ATR multiplier, usually the most conservative target

atrMult1 = input.float(1.618, "TP1 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="First take profit level ATR multiplier, recommended 1.5-2.0")

// Second take profit ATR multiplier, medium profit target

atrMult2 = input.float(2.382, "TP2 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="Second take profit level ATR multiplier, recommended 2.5-3.0")

// Third take profit ATR multiplier, most aggressive target

atrMult3 = input.float(3.618, "TP3 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="Third take profit level ATR multiplier, recommended 4.0-5.0")

// === Position Size Allocation ===

// First take profit position size, usually larger for securing basic profits

tp1_size = input.float(13, "TP1 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for first take profit, recommended 30-40%")

// Second take profit position size, medium allocation

tp2_size = input.float(13, "TP2 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for second take profit, recommended 30-40%")

// Third take profit position size, usually smaller for catching larger moves

tp3_size = input.float(13, "TP3 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for third take profit, recommended 20-30%")

// ————————

// Volume Analysis Settings

// ————————

vol_group = "Volume Analysis Settings"

// Volume MA period for determining relative volume levels

vol_period = input.int(100, "Volume MA Period", minval=1, group=vol_group, tooltip="Period for calculating volume moving average, recommended 20-30")

// === Volume Level Thresholds ===

// High volume threshold relative to MA

vol_high = input.float(2.0, "High Volume Multiplier", minval=1.0, step=0.1, group=vol_group, tooltip="High volume threshold multiplier, typically 2x MA or above")

// Medium volume threshold

vol_med = input.float(1.5, "Medium Volume Multiplier", minval=1.0, step=0.1, group=vol_group, tooltip="Medium volume threshold multiplier, typically around 1.5x MA")

// Low volume threshold

vol_low = input.float(1.0, "Low Volume Multiplier", minval=0.5, step=0.1, group=vol_group, tooltip="Low volume threshold multiplier, typically around 1x MA")

// === Volume Adjustment Factors ===

// High volume adjustment factor, usually extends take profit targets

vol_high_mult = input.float(1.5, "High Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for high volume")

// Medium volume adjustment factor

vol_med_mult = input.float(1.3, "Medium Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for medium volume")

// Low volume adjustment factor

vol_low_mult = input.float(1.0, "Low Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for low volume")

// ————————

// Percentile Analysis Settings

// ————————

perc_group = "Percentile Analysis Settings"

// Percentile calculation period for evaluating price position

perc_period = input.int(100, "Percentile Period", minval=20, group=perc_group, tooltip="Historical period for percentile calculations, recommended 100-200")

// === Percentile Thresholds ===

// High percentile threshold, typically indicates relative high levels

perc_high = input.float(90, "High Percentile", minval=50, maxval=100, group=perc_group, tooltip="High level percentile threshold, typically above 90")

// Medium percentile threshold

perc_med = input.float(80, "Medium Percentile", minval=50, maxval=100, group=perc_group, tooltip="Medium level percentile threshold, typically around 80")

// Low percentile threshold

perc_low = input.float(70, "Low Percentile", minval=0, maxval=100, group=perc_group, tooltip="Low level percentile threshold, typically around 70")

// === Percentile Adjustment Factors ===

// High percentile adjustment factor

perc_high_mult = input.float(1.5, "High Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for high percentile levels")

// Medium percentile adjustment factor

perc_med_mult = input.float(1.3, "Medium Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for medium percentile levels")

// Low percentile adjustment factor

perc_low_mult = input.float(1.0, "Low Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for low percentile levels")

// ————————

// Core Bull Bear Power Calculations

// ————————

emaClose = ta.ema(close, lengthInput)

bullPower = high - emaClose

bearPower = low - emaClose

bbp = bullPower + bearPower

bbp_mean = ta.sma(bbp, zLength)

bbp_std = ta.stdev(bbp, zLength)

zscore = (bbp - bbp_mean) / bbp_std

// ————————

// Volume & Percentile Analysis

// ————————

// 成交量分析

vol_sma = ta.sma(volume, vol_period)

vol_mult = volume / vol_sma

// 百分位數計算

calcPercentile(src) =>

var values = array.new_float(0)

array.unshift(values, src)

if array.size(values) > perc_period

array.pop(values)

array.size(values) > 0 ? array.percentrank(values, array.size(values)-1) * 100 : 50

price_perc = calcPercentile(close)

vol_perc = calcPercentile(volume)

// 止盈動態調整系數計算

getTpFactor() =>

vol_score = vol_mult > vol_high ? vol_high_mult : vol_mult > vol_med ? vol_med_mult : vol_mult > vol_low ? vol_low_mult : 0.8

price_score = price_perc > perc_high ? perc_high_mult :price_perc > perc_med ? perc_med_mult :price_perc > perc_low ? perc_low_mult : 0.8

math.avg(vol_score, price_score)

// ————————

// Entry/Exit Logic

// ————————

longCondition = ta.crossover(zscore, zThreshold)

shortCondition = ta.crossunder(zscore, -zThreshold)

exitLongCondition = ta.crossunder(zscore, 0)

exitShortCondition = ta.crossover(zscore, 0)

if (barstate.isconfirmed)

if longCondition

strategy.entry("Long", strategy.long)

if shortCondition

strategy.entry("Short", strategy.short)

if exitLongCondition

strategy.close("Long")

if exitShortCondition

strategy.close("Short")

// ————————

// Take Profit Execution

// ————————

if useTP and strategy.position_size != 0

base_move = ta.atr(baseAtrLength)

tp_factor = getTpFactor()

is_long = strategy.position_size > 0

entry_price = strategy.position_avg_price

if is_long

tp1_price = entry_price + (base_move * atrMult1 * tp_factor)

tp2_price = entry_price + (base_move * atrMult2 * tp_factor)

tp3_price = entry_price + (base_move * atrMult3 * tp_factor)

strategy.exit("TP1", "Long", qty_percent=tp1_size, limit=tp1_price)

strategy.exit("TP2", "Long", qty_percent=tp2_size, limit=tp2_price)

strategy.exit("TP3", "Long", qty_percent=tp3_size, limit=tp3_price)

else

tp1_price = entry_price - (base_move * atrMult1 * tp_factor)

tp2_price = entry_price - (base_move * atrMult2 * tp_factor)

tp3_price = entry_price - (base_move * atrMult3 * tp_factor)

strategy.exit("TP1", "Short", qty_percent=tp1_size, limit=tp1_price)

strategy.exit("TP2", "Short", qty_percent=tp2_size, limit=tp2_price)

strategy.exit("TP3", "Short", qty_percent=tp3_size, limit=tp3_price)

// ————————

// Plotting

// ————————

plot(bbp, color=bbp >= 0 ? color.new(color.green, 0) : color.new(color.red, 0),

title="BBPower", style=plot.style_columns)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plot(zscore, title="Z-Score", color=color.blue, linewidth=2)

hline(zThreshold, "Upper Threshold", color=color.orange, linestyle=hline.style_dashed)

hline(-zThreshold, "Lower Threshold", color=color.orange, linestyle=hline.style_dashed)

- Seguimiento de la tendencia dinámica con una estrategia precisa de toma de ganancias y parada de pérdidas

- Tendencia dinámica siguiendo una estrategia que combina Supertrend y EMA

- Estrategia de cruce de media móvil exponencial dinámica gestionada por riesgos

- Estrategia de negociación de tendencia de media móvil triple exponencial

- Tendencia cruzada avanzada de la EMA siguiendo la estrategia con sistema de gestión de paradas dinámicas basado en ATR

- Sistema de estrategia dinámica cruzada de múltiples indicadores: un modelo de negociación cuantitativo basado en EMA, RVI y señales de negociación

- Estrategia de impulso de cruce MACD con optimización dinámica de beneficios y pérdidas de parada

- Sistema de gestión de capital basado en el impulso del RSI y la fortaleza de la tendencia del ADX

- La media móvil adaptativa se cruza con la estrategia de stop-loss posterior.

- Estrategia dinámica de negociación de oscilación larga/corta con sistema de señal cruzada de media móvil

- Estrategia de negociación de patrones de candlestick de varios plazos

- Algorismo de negociación de tendencias dinámicas de supertrend de marcos de tiempo múltiples

- Estrategia avanzada de negociación cruzada MACD con gestión de riesgos adaptativa

- Estrategia cuantitativa de captura de tendencias basada en el análisis de la longitud de la mecha de las velas

- Estadísticas de desviación estándar doble VWAP Estrategia de negociación de ruptura

- Estrategia de red larga basada en el aprovechamiento y el objetivo de beneficio

- Tendencia cruzada de promedio móvil dinámico siguiendo una estrategia con sistema de gestión de riesgos ATR

- Estrategia de cruce de tendencias KDJ optimizada para múltiples indicadores basada en un sistema de negociación de patrones estocásticos dinámicos

- Tendencia media móvil Heikin-Ashi de varios plazos siguiendo el sistema de negociación

- Tendencia dinámica ajustada a la volatilidad siguiendo una estrategia basada en indicadores DI con gestión de detención de ATR

- Estrategia de negociación cuantitativa de señal lineal normalizada con puntuación Z

- Estrategia de negociación de tendencias inteligentes con parámetros múltiples

- Estrategia de negociación cruzada multi-EMA con impulso de volumen-precio

- Sistema de negociación de tendencias de ruptura del nivel de precios de varios períodos basado en los niveles de precios clave

- Estrategia de negociación de retroceso de Fibonacci avanzada de seguimiento de tendencias e inversión

- Tendencia cruzada avanzada de la EMA siguiendo la estrategia con sistema de gestión de paradas dinámicas basado en ATR

- Estrategia de negociación de bandas de Bollinger con señal de retorno racional

- Seguimiento de la tendencia de la media móvil multiperíodo con la estrategia cruzada de VWAP

- Opciones de sinergia con doble media móvil-RSI Estrategia de negociación cuantitativa

- Tendencia avanzada de la onda y estrategia de negociación de fusión de la banda de la EMA