Stratégie de négociation du pouvoir de l'ours taureau avec un système dynamique de prise de bénéfices basé sur le pourcentage de volume

Auteur:ChaoZhang est là., Date: 2025-01-06 16:16:04 Je suis désoléLes étiquettes:Le PIBLe taux d'intérêtATRTP

Résumé

Cette stratégie combine l'indicateur Bull Bear Power (BBP) avec un système de prise de profit dynamique à plusieurs niveaux basé sur les pourcentages de volume. Il crée un système de trading adaptatif et contrôlé par les risques grâce à une analyse multidimensionnelle des données sur les prix, le volume et l'élan.

Principes de stratégie

Les calculs de base comprennent plusieurs éléments clés:

- Indicateur BBP: mesure l'équilibre des forces du marché en additionnant la différence entre prix élevé et EMA (puissance haussière) et prix bas et EMA (puissance baissière).

- Normalization du score Z: standardise les valeurs de BBP pour évaluer les niveaux d'écart de la force du marché.

- Analyse du volume: Calcule le volume actuel par rapport à la moyenne mobile pour mesurer l'activité du marché.

- Analyse des percentiles: Calcule les percentiles historiques du prix et du volume pour la distribution de probabilité de l'état du marché.

- Prise de profit dynamique: ajuste les niveaux de prise de profit en fonction du score composite de l'ATR, du pourcentage de volume et du pourcentage de prix.

Les avantages de la stratégie

- Analyse multidimensionnelle: fournit une perspective globale du marché à travers la dynamique des prix, le volume et le positionnement du marché.

- Haute adaptabilité: s'adapte à différents environnements de marché grâce à un mécanisme dynamique de prise de profit.

- Diversification des risques: mise en œuvre d'une stratégie de prise de profit à plusieurs niveaux pour réaliser des bénéfices à différents niveaux de prix.

- Avantage statistique: Il obtient un avantage significatif grâce à l'analyse du score Z et des percentiles.

- Extensibilité: le cadre permet d'ajouter facilement de nouvelles dimensions d'analyse.

Risques stratégiques

- Sensibilité des paramètres: plusieurs paramètres nécessitent une optimisation pour différents environnements de marché.

- Dépendance de l'environnement du marché: Il peut être moins performant pendant les périodes de volatilité ou les transitions de tendance.

- Décalage d'exécution: les ordres de prise de bénéfice à plusieurs niveaux peuvent être soumis à des décalages d'exécution.

- Complexité de calcul: le calcul en temps réel de plusieurs indicateurs peut entraîner une charge du système.

- Risque de faux signaux: peut générer des signaux de négociation incorrects sur des marchés variés.

Directions d'optimisation

- Adaptation des paramètres: introduire des méthodes d'apprentissage automatique pour l'optimisation automatique des paramètres.

- Prévision du marché: ajout du module de classification de l'environnement du marché pour une identification précoce des conditions défavorables.

- Optimisation du stop-loss: mettre en œuvre un mécanisme de stop-loss dynamique pour améliorer le contrôle des risques.

- Filtrage du signal: ajouter des filtres de force de tendance pour réduire les faux signaux.

- Gestion des positions: optimiser l'algorithme d'allocation des positions pour améliorer l'efficacité du capital.

Résumé

Cette stratégie combine l'indicateur BBP traditionnel avec des méthodes d'analyse quantitative modernes pour créer un système de trading doté d'une base théorique solide et d'une forte praticité. Elle réalise un bon équilibre entre les rendements et le risque grâce à des mécanismes de prise de profit et d'ajustement dynamique à plusieurs niveaux.

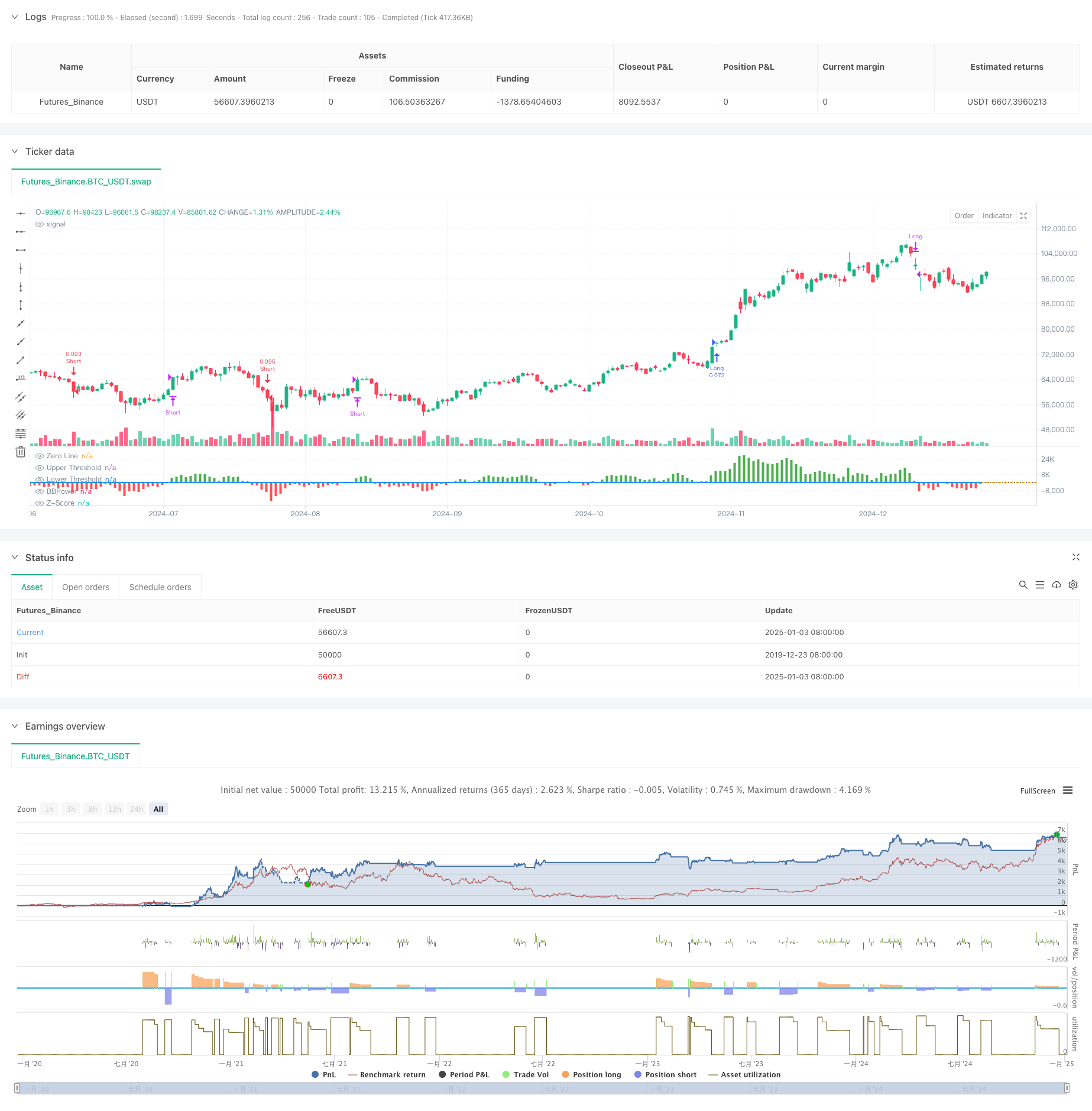

/*backtest

start: 2019-12-23 08:00:00

end: 2025-01-04 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// The BBP Strategy with Volume-Percentile TP by PresentTrading emerges as a sophisticated approach that integrates multiple analytical layers to enhance trading precision and profitability.

// Unlike traditional strategies that rely solely on price movements or volume indicators, this strategy synergizes Bollinger Bands Power (BBP) with volume percentile analysis to determine optimal entry and exit points. Additionally, it employs a dynamic take-profit mechanism based on ATR (Average True Range) multipliers adjusted by volume and percentile factors, ensuring adaptability to varying market conditions.

// This multi-faceted approach not only enhances signal accuracy but also optimizes risk management, setting it apart from conventional trading methodologies.

//@version=5

strategy("BBP Strategy with Volume-Percentile TP - Strategy [presentTrading] ", overlay=false, precision=3, commission_value= 0.1, commission_type=strategy.commission.percent, slippage= 1, currency=currency.USD, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, initial_capital=10000)

// ————————

// Bull Bear Power Strategy Settings

// ————————

lengthInput = input.int(21, "EMA Length")

zLength = input.int(252, "Z-Score Length")

zThreshold = input.float(1.618, "Z-Score Threshold")

// ————————

// Take Profit Settings

// ————————

tp_group = "Take Profit Settings"

// Enable/disable take profit function

useTP = input.bool(true, "Use Take Profit", group=tp_group)

// === ATR Base Settings ===

// ATR calculation period for determining base price movement range

baseAtrLength = input.int(20, "ATR Period", minval=1, group=tp_group, tooltip="ATR period for calculating base price movement range. Shorter periods are more sensitive to recent volatility")

// === Take Profit Multiplier Settings ===

// First take profit ATR multiplier, usually the most conservative target

atrMult1 = input.float(1.618, "TP1 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="First take profit level ATR multiplier, recommended 1.5-2.0")

// Second take profit ATR multiplier, medium profit target

atrMult2 = input.float(2.382, "TP2 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="Second take profit level ATR multiplier, recommended 2.5-3.0")

// Third take profit ATR multiplier, most aggressive target

atrMult3 = input.float(3.618, "TP3 ATR Multiplier", minval=0.1, step=0.1, group=tp_group, tooltip="Third take profit level ATR multiplier, recommended 4.0-5.0")

// === Position Size Allocation ===

// First take profit position size, usually larger for securing basic profits

tp1_size = input.float(13, "TP1 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for first take profit, recommended 30-40%")

// Second take profit position size, medium allocation

tp2_size = input.float(13, "TP2 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for second take profit, recommended 30-40%")

// Third take profit position size, usually smaller for catching larger moves

tp3_size = input.float(13, "TP3 Position %", minval=1, maxval=100, group=tp_group, tooltip="Position size percentage for third take profit, recommended 20-30%")

// ————————

// Volume Analysis Settings

// ————————

vol_group = "Volume Analysis Settings"

// Volume MA period for determining relative volume levels

vol_period = input.int(100, "Volume MA Period", minval=1, group=vol_group, tooltip="Period for calculating volume moving average, recommended 20-30")

// === Volume Level Thresholds ===

// High volume threshold relative to MA

vol_high = input.float(2.0, "High Volume Multiplier", minval=1.0, step=0.1, group=vol_group, tooltip="High volume threshold multiplier, typically 2x MA or above")

// Medium volume threshold

vol_med = input.float(1.5, "Medium Volume Multiplier", minval=1.0, step=0.1, group=vol_group, tooltip="Medium volume threshold multiplier, typically around 1.5x MA")

// Low volume threshold

vol_low = input.float(1.0, "Low Volume Multiplier", minval=0.5, step=0.1, group=vol_group, tooltip="Low volume threshold multiplier, typically around 1x MA")

// === Volume Adjustment Factors ===

// High volume adjustment factor, usually extends take profit targets

vol_high_mult = input.float(1.5, "High Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for high volume")

// Medium volume adjustment factor

vol_med_mult = input.float(1.3, "Medium Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for medium volume")

// Low volume adjustment factor

vol_low_mult = input.float(1.0, "Low Volume Factor", minval=0.1, step=0.1, group=vol_group, tooltip="Take profit adjustment factor for low volume")

// ————————

// Percentile Analysis Settings

// ————————

perc_group = "Percentile Analysis Settings"

// Percentile calculation period for evaluating price position

perc_period = input.int(100, "Percentile Period", minval=20, group=perc_group, tooltip="Historical period for percentile calculations, recommended 100-200")

// === Percentile Thresholds ===

// High percentile threshold, typically indicates relative high levels

perc_high = input.float(90, "High Percentile", minval=50, maxval=100, group=perc_group, tooltip="High level percentile threshold, typically above 90")

// Medium percentile threshold

perc_med = input.float(80, "Medium Percentile", minval=50, maxval=100, group=perc_group, tooltip="Medium level percentile threshold, typically around 80")

// Low percentile threshold

perc_low = input.float(70, "Low Percentile", minval=0, maxval=100, group=perc_group, tooltip="Low level percentile threshold, typically around 70")

// === Percentile Adjustment Factors ===

// High percentile adjustment factor

perc_high_mult = input.float(1.5, "High Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for high percentile levels")

// Medium percentile adjustment factor

perc_med_mult = input.float(1.3, "Medium Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for medium percentile levels")

// Low percentile adjustment factor

perc_low_mult = input.float(1.0, "Low Percentile Factor", minval=0.1, step=0.1, group=perc_group, tooltip="Take profit adjustment factor for low percentile levels")

// ————————

// Core Bull Bear Power Calculations

// ————————

emaClose = ta.ema(close, lengthInput)

bullPower = high - emaClose

bearPower = low - emaClose

bbp = bullPower + bearPower

bbp_mean = ta.sma(bbp, zLength)

bbp_std = ta.stdev(bbp, zLength)

zscore = (bbp - bbp_mean) / bbp_std

// ————————

// Volume & Percentile Analysis

// ————————

// 成交量分析

vol_sma = ta.sma(volume, vol_period)

vol_mult = volume / vol_sma

// 百分位數計算

calcPercentile(src) =>

var values = array.new_float(0)

array.unshift(values, src)

if array.size(values) > perc_period

array.pop(values)

array.size(values) > 0 ? array.percentrank(values, array.size(values)-1) * 100 : 50

price_perc = calcPercentile(close)

vol_perc = calcPercentile(volume)

// 止盈動態調整系數計算

getTpFactor() =>

vol_score = vol_mult > vol_high ? vol_high_mult : vol_mult > vol_med ? vol_med_mult : vol_mult > vol_low ? vol_low_mult : 0.8

price_score = price_perc > perc_high ? perc_high_mult :price_perc > perc_med ? perc_med_mult :price_perc > perc_low ? perc_low_mult : 0.8

math.avg(vol_score, price_score)

// ————————

// Entry/Exit Logic

// ————————

longCondition = ta.crossover(zscore, zThreshold)

shortCondition = ta.crossunder(zscore, -zThreshold)

exitLongCondition = ta.crossunder(zscore, 0)

exitShortCondition = ta.crossover(zscore, 0)

if (barstate.isconfirmed)

if longCondition

strategy.entry("Long", strategy.long)

if shortCondition

strategy.entry("Short", strategy.short)

if exitLongCondition

strategy.close("Long")

if exitShortCondition

strategy.close("Short")

// ————————

// Take Profit Execution

// ————————

if useTP and strategy.position_size != 0

base_move = ta.atr(baseAtrLength)

tp_factor = getTpFactor()

is_long = strategy.position_size > 0

entry_price = strategy.position_avg_price

if is_long

tp1_price = entry_price + (base_move * atrMult1 * tp_factor)

tp2_price = entry_price + (base_move * atrMult2 * tp_factor)

tp3_price = entry_price + (base_move * atrMult3 * tp_factor)

strategy.exit("TP1", "Long", qty_percent=tp1_size, limit=tp1_price)

strategy.exit("TP2", "Long", qty_percent=tp2_size, limit=tp2_price)

strategy.exit("TP3", "Long", qty_percent=tp3_size, limit=tp3_price)

else

tp1_price = entry_price - (base_move * atrMult1 * tp_factor)

tp2_price = entry_price - (base_move * atrMult2 * tp_factor)

tp3_price = entry_price - (base_move * atrMult3 * tp_factor)

strategy.exit("TP1", "Short", qty_percent=tp1_size, limit=tp1_price)

strategy.exit("TP2", "Short", qty_percent=tp2_size, limit=tp2_price)

strategy.exit("TP3", "Short", qty_percent=tp3_size, limit=tp3_price)

// ————————

// Plotting

// ————————

plot(bbp, color=bbp >= 0 ? color.new(color.green, 0) : color.new(color.red, 0),

title="BBPower", style=plot.style_columns)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plot(zscore, title="Z-Score", color=color.blue, linewidth=2)

hline(zThreshold, "Upper Threshold", color=color.orange, linestyle=hline.style_dashed)

hline(-zThreshold, "Lower Threshold", color=color.orange, linestyle=hline.style_dashed)

Relationnée

- Suivre la tendance dynamique avec une stratégie précise de prise de profit et de stop-loss

- Tendance dynamique à la suite d'une stratégie combinant Supertrend et EMA

- Stratégie de croisement dynamique des moyennes mobiles exponentielles gérées par le risque

- Stratégie de négociation de tendance à moyenne mobile triple exponentielle

- L'EMA a développé une stratégie de suivi de la tendance croisée avec un système de gestion dynamique des arrêts basé sur l'ATR.

- Système de stratégie dynamique croisée multi-indicateurs: modèle de négociation quantitatif basé sur les signaux EMA, RVI et de négociation

- Stratégie de dynamique de la dynamique MACD avec optimisation dynamique du profit et de l'optimisation du stop-loss

- Système de gestion des capitaux basé sur la dynamique de l'indice RSI et la force de la tendance de l'ADX

- La moyenne mobile adaptative est croisée avec une stratégie de stop-loss

- Stratégie dynamique de négociation long/courte avec système de signaux croisés de moyenne mobile

Plus de

- Stratégie de négociation de modèles de chandeliers sur plusieurs délais

- Algoritme de négociation de tendance dynamique de super-tendance sur plusieurs délais

- Stratégie de négociation croisée MACD avancée avec gestion adaptative des risques

- Stratégie quantitative de capture de tendance basée sur l'analyse de la longueur de la mèche de chandelier

- Stratégie statistique de négociation de rupture par déviation standard double VWAP

- Stratégie de longue grille basée sur le tirage au sort et le bénéfice cible

- Tendance croisée de moyenne mobile dynamique suivant une stratégie avec système de gestion des risques ATR

- Stratégie de croisement de tendances KDJ optimisée pour plusieurs indicateurs basée sur un système de négociation de modèles stochastiques dynamiques

- Moyenne mobile Heikin-Ashi à plusieurs délais suivant le système de négociation

- La valeur de l'échange de titres est calculée à partir de la valeur de l'échange de titres.

- Stratégie de négociation quantitative de signal linéaire normalisé Z-Score

- Stratégie de négociation de tendance intelligente stochastique à paramètres multiples

- La stratégie de négociation multi-EMA croisée avec dynamique volume-prix

- Système de négociation de tendance de rupture du niveau de prix sur plusieurs périodes basé sur des niveaux de prix clés

- Stratégie de négociation avancée de suivi de tendance et d'inversion de la tendance par retracement Fibonacci

- L'EMA a développé une stratégie de suivi de la tendance croisée avec un système de gestion dynamique des arrêts basé sur l'ATR.

- Stratégie de négociation des bandes de Bollinger avec signal de rendement rationnel

- Suivre la tendance des moyennes mobiles à plusieurs périodes avec la stratégie croisée VWAP

- Options de synergie à double moyenne mobile-RSI Stratégie de négociation quantitative

- La tendance avancée de la vague et la stratégie de négociation de la fusion sur ruban de l'EMA