Bollinger Bands এবং Candlestick Patterns এর উপর ভিত্তি করে উন্নত ট্রেন্ড ট্রেডিং কৌশল

লেখক:চাওঝাং, তারিখঃ ২০২৪-১১-২৭ 14:18:33ট্যাগঃবি বিএটিআরRRপিএসআরএমএএসডিডব্লিউবিআর

সারসংক্ষেপ

এটি বোলিংজার ব্যান্ড এবং মোমবাতি প্যাটার্ন বিশ্লেষণের উপর ভিত্তি করে একটি প্রবণতা অনুসরণকারী কৌশল। কৌশলটি মূলত মোমবাতি প্যাটার্নগুলি পর্যবেক্ষণ করে সম্ভাব্য বাজার বিপরীত পয়েন্টগুলি সনাক্ত করে যখন দাম বোলিংজার ব্যান্ডগুলিকে স্পর্শ করে, উইকস এবং দেহের মধ্যে অনুপাত সম্পর্কের সাথে মিলিত হয়। অতিরিক্তভাবে, কৌশলটি প্রতি বাণিজ্যের এক্সপোজার নিয়ন্ত্রণের জন্য একটি স্থির ঝুঁকি মডেল ব্যবহার করে এবং ট্রেডিংয়ের নির্ভুলতা বাড়ানোর জন্য একাধিক সময়সীমা বিশ্লেষণ ব্যবহার করে।

কৌশলগত নীতি

কৌশলটির মূল যুক্তি বেশ কয়েকটি মূল উপাদানের উপর ভিত্তি করেঃ প্রথমত, এটি মূল্যের অস্থিরতার পরিসীমা নির্ধারণের জন্য 20 টি সময়ের মধ্যে বোলিংজার ব্যান্ড গণনা করে; দ্বিতীয়ত, যখন দাম বোলিংজার ব্যান্ডগুলিকে স্পর্শ করে, তখন এটি উপরের / নীচের উইকস এবং মোমবাতিটির দেহের মধ্যে অনুপাত বিশ্লেষণ করে, যখন অনুপাতটি সেট প্রান্তিক অতিক্রম করে তখন এটিকে সম্ভাব্য বিপরীত সংকেত হিসাবে বিবেচনা করে; তৃতীয়ত, এটি স্টপ-লস স্থাপন করার জন্য মূল সমর্থন এবং প্রতিরোধের স্তর গণনা করে; অবশেষে, এটি ডায়নামিক ঝুঁকি ব্যবস্থাপনা বাস্তবায়ন করে, অ্যাকাউন্ট ব্যালেন্সের একটি নির্দিষ্ট শতাংশ (1%) এর উপর ভিত্তি করে প্রতিটি ব্যবসায়ের জন্য অবস্থান আকার গণনা করে। কৌশলটি প্রতিদিনের দরপত্রের দর, খোলার মূল্য, দৈনিক উচ্চ এবং নিম্ন সহ বিভিন্ন টাইমিং বিকল্পও সরবরাহ করে।

কৌশলগত সুবিধা

- সুনির্দিষ্ট ঝুঁকি নিয়ন্ত্রণঃ নির্দিষ্ট শতাংশ ঝুঁকি ব্যবস্থাপনা মডেল ব্যবহার করে, প্রতি বাণিজ্যের জন্য নিয়ন্ত্রিত ঝুঁকি এক্সপোজার নিশ্চিত করে

- নমনীয় এন্ট্রি পয়েন্টঃ বিভিন্ন ট্রেডিং স্টাইলের জন্য একাধিক এন্ট্রি মূল্য বিকল্প সরবরাহ করে

- প্রযুক্তিগত সূচক সংমিশ্রণঃ সিগন্যাল নির্ভরযোগ্যতা উন্নত করার জন্য বোলিংজার ব্যান্ড এবং ক্যান্ডেলস্টিক প্যাটার্ন বিশ্লেষণের সংমিশ্রণ

- যুক্তিসঙ্গত স্টপ-লস প্লেসমেন্টঃ বাজারের গতিশীলতার সাথে সামঞ্জস্য রেখে মূল সমর্থন এবং প্রতিরোধের স্তরের উপর ভিত্তি করে স্টপ-লস সেট করে

- ব্যাপক ট্রেড ম্যানেজমেন্টঃ ভুল সংকেত এড়ানোর জন্য অর্ডারের মেয়াদ শেষ হওয়ার প্রক্রিয়া অন্তর্ভুক্ত

কৌশলগত ঝুঁকি

- দ্রুত বাজার ওঠানামা ঝুঁকিঃ ভোল্টেবল বাজারে উইক রেসিওগুলি মিথ্যা সংকেত তৈরি করতে পারে

- অর্থ পরিচালনার ঝুঁকিঃ ধারাবাহিক ক্ষতির পর স্থির শতাংশ ঝুঁকি মডেলের ফলে পজিশনগুলি কম আকারের হতে পারে

- স্টপ-লস প্লেসমেন্টের ঝুঁকিঃ নির্দিষ্ট বাজারের অবস্থার অধীনে সমর্থন এবং প্রতিরোধের গণনা সঠিক নাও হতে পারে

- সময়সীমার উপর নির্ভরশীলতাঃ দৈনিক সময়সীমার উপর ভিত্তি করে কৌশলটি ছোট সময়সীমার সুযোগগুলি মিস করতে পারে

কৌশল অপ্টিমাইজেশান নির্দেশাবলী

- ভলিউম সূচক অন্তর্ভুক্ত করুনঃ নির্ভরযোগ্যতা উন্নত করার জন্য সংকেত নিশ্চিতকরণের জন্য ভলিউম বিশ্লেষণ যুক্ত করুন

- স্টপ-লস মেকানিজম অপ্টিমাইজ করুনঃ বাজারের অস্থিরতার ভিত্তিতে সামঞ্জস্য করা গতিশীল স্টপ-লস বাস্তবায়নের বিষয়টি বিবেচনা করুন

- বাজার পরিবেশ ফিল্টার যোগ করুনঃ বিভিন্ন বাজারের অবস্থার মধ্যে কৌশল পরামিতিগুলি সামঞ্জস্য করার জন্য প্রবণতা শক্তির সূচক অন্তর্ভুক্ত করুন

- পজিশন ম্যানেজমেন্টের উন্নতিঃ বাজারের অস্থিরতার উপর ভিত্তি করে গতিশীল পজিশন সাইজিং বাস্তবায়ন বিবেচনা করুন

- সময় ফিল্টার যোগ করুনঃ অত্যন্ত অস্থির বাজারের সেশনের সময় ট্রেডিং এড়ানোর জন্য সময় ফিল্টার অন্তর্ভুক্ত করুন

সংক্ষিপ্তসার

এই কৌশলটি একটি তুলনামূলকভাবে বিস্তৃত ট্রেডিং সিস্টেম তৈরির জন্য ক্লাসিকাল প্রযুক্তিগত বিশ্লেষণ সরঞ্জামগুলিকে আধুনিক ঝুঁকি পরিচালনার পদ্ধতিগুলির সাথে একত্রিত করে। এর মূল সুবিধাগুলি এর কঠোর ঝুঁকি নিয়ন্ত্রণ এবং নমনীয় প্রবেশের প্রক্রিয়াগুলিতে রয়েছে, যখন ব্যবহারিক অ্যাপ্লিকেশনগুলিতে বাজারের পরিবেশের পরিবর্তন এবং সংকেত নির্ভরযোগ্যতার যাচাইকরণের দিকে মনোযোগ দেওয়া দরকার। প্রস্তাবিত অপ্টিমাইজেশান দিকগুলির মাধ্যমে, বিশেষত সংকেত ফিল্টারিং এবং ঝুঁকি পরিচালনার দিকগুলিতে আরও উন্নতির সুযোগ রয়েছে।

/*backtest

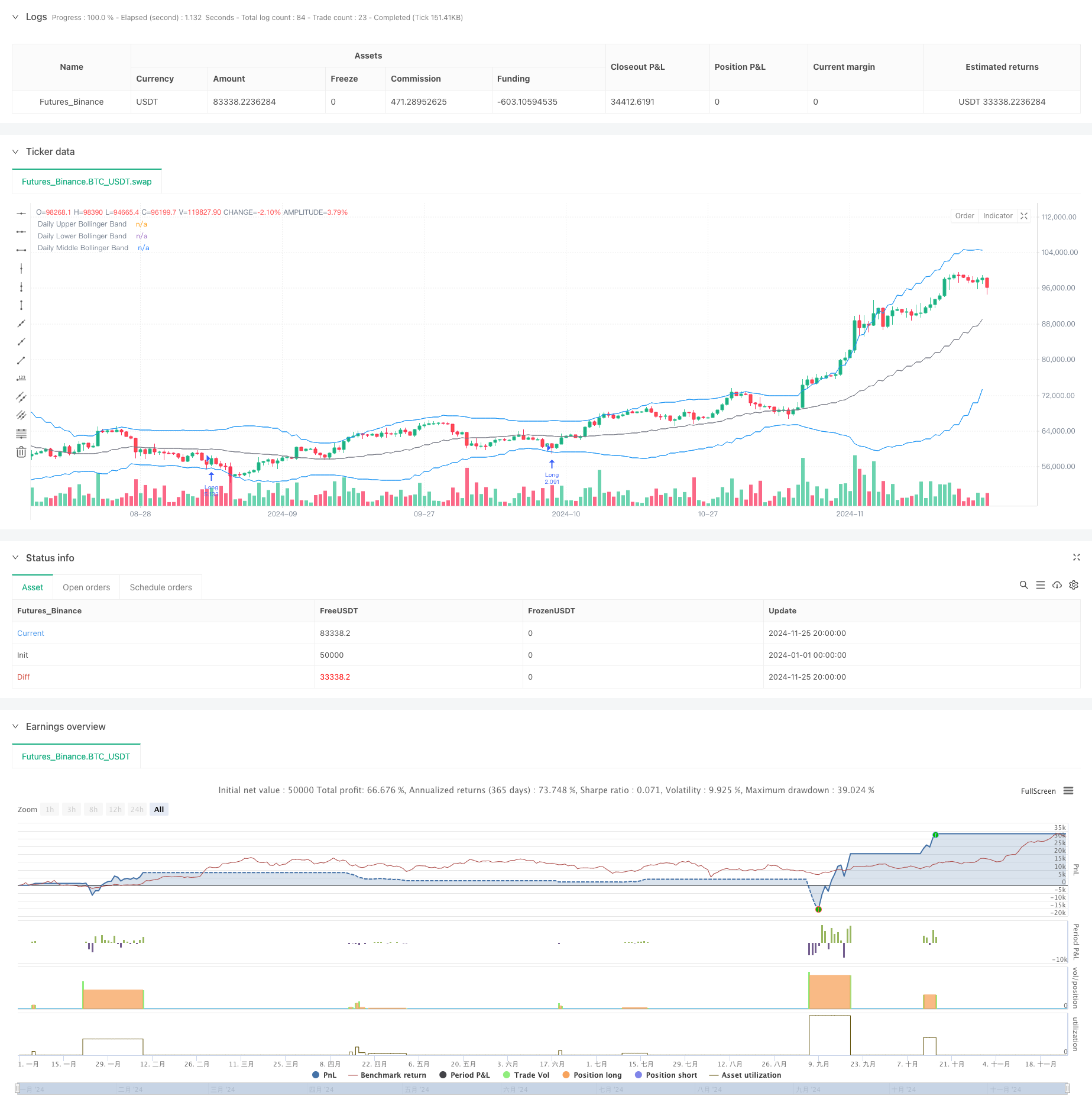

start: 2024-01-01 00:00:00

end: 2024-11-26 00:00:00

period: 12h

basePeriod: 12h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Trade Entry Detector, based on Wick to Body Ratio when price tests Bollinger Bands", overlay=true, default_qty_type=strategy.fixed)

// Input for primary analysis time frame

timeFrame = "D" // Daily time frame

// Bollinger Band settings

length = input.int(20, title="Bollinger Band Length", minval=1)

mult = input.float(2.0, title="Standard Deviation Multiplier", minval=0.1)

source = input(close, title="Source")

// Entry ratio settings

wickToBodyRatio = input.float(1.0, title="Minimum Wick-to-Body Ratio", minval=0)

// Order Fill Timing Option

fillOption = input.string("Daily Close", title="Order Fill Timing", options=["Daily Close", "Daily Open", "HOD", "LOD"])

// Account and risk settings

accountBalance = 100000 // Account balance in dollars

riskPercentage = 1.0 // Risk percentage per trade

riskAmount = (riskPercentage / 100) * accountBalance // Fixed 1% risk amount

// Request daily data for calculations

dailyHigh = request.security(syminfo.tickerid, timeFrame, high)

dailyLow = request.security(syminfo.tickerid, timeFrame, low)

dailyClose = request.security(syminfo.tickerid, timeFrame, close)

dailyOpen = request.security(syminfo.tickerid, timeFrame, open)

// Calculate Bollinger Bands on the daily time frame

dailyBasis = request.security(syminfo.tickerid, timeFrame, ta.sma(source, length))

dailyDev = mult * request.security(syminfo.tickerid, timeFrame, ta.stdev(source, length))

dailyUpperBand = dailyBasis + dailyDev

dailyLowerBand = dailyBasis - dailyDev

// Calculate the body and wick sizes on the daily time frame

dailyBodySize = math.abs(dailyOpen - dailyClose)

dailyUpperWickSize = dailyHigh - math.max(dailyOpen, dailyClose)

dailyLowerWickSize = math.min(dailyOpen, dailyClose) - dailyLow

// Conditions for a candle with an upper wick or lower wick that touches the Bollinger Bands

upperWickCondition = (dailyUpperWickSize / dailyBodySize >= wickToBodyRatio) and (dailyHigh > dailyUpperBand)

lowerWickCondition = (dailyLowerWickSize / dailyBodySize >= wickToBodyRatio) and (dailyLow < dailyLowerBand)

// Define the swing high and swing low for stop loss placement

var float swingLow = na

var float swingHigh = na

if (ta.pivothigh(dailyHigh, 5, 5))

swingHigh := dailyHigh[5]

if (ta.pivotlow(dailyLow, 5, 5))

swingLow := dailyLow[5]

// Determine entry price based on chosen fill option

var float longEntryPrice = na

var float shortEntryPrice = na

if lowerWickCondition

longEntryPrice := fillOption == "Daily Close" ? dailyClose :

fillOption == "Daily Open" ? dailyOpen :

fillOption == "HOD" ? dailyHigh : dailyLow

if upperWickCondition

shortEntryPrice := fillOption == "Daily Close" ? dailyClose :

fillOption == "Daily Open" ? dailyOpen :

fillOption == "HOD" ? dailyHigh : dailyLow

// Execute the long and short entries with expiration

var int longOrderExpiry = na

var int shortOrderExpiry = na

if not na(longEntryPrice)

longOrderExpiry := bar_index + 2 // Order expires after 2 days

if not na(shortEntryPrice)

shortOrderExpiry := bar_index + 2 // Order expires after 2 days

// Check expiration and execute orders

if (longEntryPrice and bar_index <= longOrderExpiry and high >= longEntryPrice)

longStopDistance = close - nz(swingLow, close)

longPositionSize = longStopDistance > 0 ? riskAmount / longStopDistance : na

if (not na(longPositionSize))

strategy.entry("Long", strategy.long, qty=longPositionSize)

longEntryPrice := na // Reset after entry

if (shortEntryPrice and bar_index <= shortOrderExpiry and low <= shortEntryPrice)

shortStopDistance = nz(swingHigh, close) - close

shortPositionSize = shortStopDistance > 0 ? riskAmount / shortStopDistance : na

if (not na(shortPositionSize))

strategy.entry("Short", strategy.short, qty=shortPositionSize)

shortEntryPrice := na // Reset after entry

// Exit logic: hit the opposing Bollinger Band

if (strategy.position_size > 0) // Long position

strategy.exit("Exit Long", "Long", limit=dailyUpperBand)

else if (strategy.position_size < 0) // Short position

strategy.exit("Exit Short", "Short", limit=dailyLowerBand)

if (strategy.position_size > 0) // Long position

strategy.exit("Stop Loss Long", "Long", stop=swingLow)

else if (strategy.position_size < 0) // Short position

strategy.exit("Stop Loss Short", "Short", stop=swingHigh)

// Plot daily Bollinger Bands and levels on the chosen time frame

plot(dailyUpperBand, color=color.blue, linewidth=1, title="Daily Upper Bollinger Band")

plot(dailyLowerBand, color=color.blue, linewidth=1, title="Daily Lower Bollinger Band")

plot(dailyBasis, color=color.gray, linewidth=1, title="Daily Middle Bollinger Band")

- Bollinger Bands এবং ATR এর উপর ভিত্তি করে মাল্টি-লেভেল ইন্টেলিজেন্ট ডায়নামিক ট্রেইলিং স্টপ কৌশল

- ১০০ দিনের চলমান গড়ের অপ্টিমাইজেশান সহ ট্রিপল স্ট্যান্ডার্ড ডিভিয়েশন বোলিংজার ব্যান্ডস ব্রেকআউট কৌশল

- উন্নত গতিশীল বোলিংজার ব্যান্ড ট্রেডিং কৌশল

- মাল্টি-পিরিয়ড ফ্র্যাক্টাল ব্রেকআউট অর্ডার ব্লক অ্যাডাপ্টিভ ট্রেডিং কৌশল

- মাল্টি-পিরিয়ড বোলিংজার ব্যান্ডস টচ ট্রেন্ড বিপরীততা পরিমাণগত ট্রেডিং কৌশল

- লক্ষ্য এবং স্টপ লস অপ্টিমাইজেশান সহ উন্নত ব্রেকআউট কৌশল

- বোলিংজার ব্যান্ড এবং আরএসআই ইন্টিগ্রেশন সহ উন্নত গড় বিপরীতমুখী কৌশল

- একাধিক প্রযুক্তিগত সূচক সংহতকরণের সাথে এআই-অপ্টিমাইজড অ্যাডাপ্টিভ স্টপ-লস ট্রেডিং সিস্টেম

- বোলিংজার ব্যান্ড এবং ফ্র্যাক্টাল ব্রেকআউট ভিত্তিক গতিশীল বিপরীতমুখী পয়েন্ট কৌশল

- স্মার্ট টাইম-ভিত্তিক লং-কোর্ট রোটেশন ব্যালেন্সড ট্রেডিং স্ট্র্যাটেজি

- ডাবল মুভিং এভারেজ ক্রসওভার স্ট্র্যাটেজি

- ইম্পোমেন্টাম অ্যাসিললেটর ভিত্তিক কৌশল অনুসরণ করে অভিযোজনমূলক প্রবণতা

- PVT-EMA ট্রেন্ড ক্রসওভার ভলিউম-প্রাইস কৌশল

- MACD-EMA মাল্টি-পিরিয়ড ডায়নামিক ক্রসওভার কোন্টিটেটিভ ট্রেডিং সিস্টেম

- এমএসিডি ডায়নামিক ওসিলেশন ক্রস-প্রাকদর্শন কৌশল

- VWAP-ATR ডায়নামিক প্রাইস অ্যাকশন ট্রেডিং সিস্টেম

- বোলিংজার ব্যান্ড এবং আরএসআই ক্রস ভিত্তিক গতিশীল প্রবণতা পরিমাণগত কৌশল

- Bollinger Bands, RSI এবং ATR-ভিত্তিক ডায়নামিক স্টপ-লস সিস্টেমের সাথে গড় বিপরীতমুখী কৌশল

- প্যারাবলিক এসএআর সূচক ভিত্তিক গতিশীল ট্রেডিং কৌশল সিস্টেম

- অ্যাডাপ্টিভ ভোলটাইলিটি অ্যান্ড ইমপুটাম ক্যোন্টিটেটিভ ট্রেডিং সিস্টেম (AVMQTS)

- এটিআর ভোল্টেবিলিটি এবং প্রান্তিক গড়ের উপর ভিত্তি করে অভিযোজনমূলক প্রবণতা

- পূর্ণ শরীরের মোমবাতি সংকেত সিস্টেমের সাথে দ্বৈত ইএমএ গতির ট্রেডিং কৌশল

- আরএসআই অপ্টিমাইজেশন সিস্টেমের সাথে ডুয়াল টাইমফ্রেম সুপারট্রেন্ড

- ডায়নামিক স্টপ-লস এবং টেক-প্রফিট সিস্টেমের সাথে কৌশল অনুসরণ করে ডাবল মুভিং গড় ক্রসওভার ট্রেন্ড

- ATR এবং MACD ইন্টিগ্রেশন সহ মাল্টি-টাইমফ্রেম ট্রেন্ড অনুসরণকারী ট্রেডিং সিস্টেম

- ডাবল টাইমফ্রেম সুপারট্রেন্ড আরএসআই ইন্টেলিজেন্ট ট্রেডিং কৌশল

- ডাবল এমএসিডি প্রাইস অ্যাকশন ব্রেকআউট ট্রেলিং কৌশল

- মাল্টি-ইএমএ ট্রেন্ড মম্পটাম স্বীকৃতি এবং স্টপ-লস ট্রেডিং সিস্টেম

- পরিমাণগত লেনদেনের জন্য ডুয়াল ইএমএ ভলিউম ট্রেন্ড কনফার্মেশন কৌশল

- ডায়নামিক টেক-প্রফিট/স্টপ-লস সহ দ্বৈত ইএমএ-আরএসআই ক্রসওভার কৌশল