Doppelte RSI-Strategie: Fortgeschrittenes Trend-Erfassungssystem, das Divergenz und Crossover kombiniert

Schriftsteller:ChaoZhang, Datum: 2024-07-31 11:55:12Tags:RSI

Übersicht

Die Dual-RSI-Strategie ist ein fortgeschrittener quantitativer Handelsansatz, der zwei klassische RSI-basierte Handelsmethoden kombiniert: RSI-Divergenz und RSI-Crossover. Diese Strategie zielt darauf ab, zuverlässigere Kauf- und Verkaufssignale auf dem Markt zu erfassen, indem gleichzeitig sowohl Divergenz- als auch Crossover-Signale aus dem RSI-Indikator überwacht werden. Die Kernidee besteht darin, Handelssignale nur zu generieren, wenn sowohl RSI-Divergenz als auch RSI-Crossover gleichzeitig auftreten, wodurch ein Doppelbestätigungsmechanismus geschaffen wird, der die Genauigkeit und Zuverlässigkeit von Trades verbessert.

Strategieprinzipien

-

RSI Divergenz:

- Bullish Divergence: Tritt auf, wenn der Preis ein neues Tief erreicht, aber der RSI ein neues Tief nicht erreicht.

- Bearish Divergence: Tritt auf, wenn der Preis ein neues Höchststand erreicht, aber der RSI ein neues Höchststand nicht erreicht.

-

RSI Crossover:

- Kaufsignal: Der RSI überschreitet den Überverkaufswert (30).

- Verkaufssignal: Der RSI überschreitet den Überkauf (70).

-

Signalentwicklung:

- Kaufbedingung: Bullish RSI Divergenz UND RSI überschreitet den Überverkauf.

- Verkaufsbedingungen: Abwärts-RSI-Divergenz UND RSI-Kreuzungen unter dem Überkauf.

-

Einstellungen der Parameter:

- RSI-Periode: 14 (anpassbar)

- Überkauft: 70 (anpassbar)

- Überverkaufsschwelle: 30 (anpassbar)

- Divergenzrückblick: 90 Bar (verstellbar)

Strategische Vorteile

-

Hohe Zuverlässigkeit: Durch die Kombination von RSI-Divergenz- und Crossover-Signalen verbessert die Strategie die Zuverlässigkeit der Handelssignale erheblich und reduziert das Risiko falscher Signale.

-

Trend Capture: Identifiziert effektiv Markttrend-Umkehrpunkte, die für den mittelfristigen bis langfristigen Handel geeignet sind.

-

Flexibilität: Die wichtigsten Parameter sind anpassbar und lassen sich an unterschiedliche Marktumgebungen und Handelsinstrumente anpassen.

-

Risikokontrolle: Der strenge Doppelbestätigungsmechanismus kontrolliert das Handelsrisiko wirksam.

-

Visuelle Unterstützung: Die Strategie bietet klare Chartmarkierungen, die ein intuitives Verständnis der Marktbedingungen erleichtern.

Strategische Risiken

-

Verzögerung: Aufgrund der Notwendigkeit einer doppelten Bestätigung kann die Strategie die frühen Phasen einiger schneller Marktbewegungen verpassen.

-

Übermäßige Abhängigkeit von RSI: Unter bestimmten Marktbedingungen kann ein einzelner Indikator die Marktdynamik nicht vollständig widerspiegeln.

-

Parameterempfindlichkeit: Verschiedene Parameter-Einstellungen können zu sehr unterschiedlichen Handelsergebnissen führen, die eine sorgfältige Optimierung erfordern.

-

Falschsignalrisiko: Obwohl der Doppelbestätigungsmechanismus das Risiko eines falschen Signals verringert, kann es in stark volatilen Märkten immer noch auftreten.

-

Fehlen eines Stop-Loss-Mechanismus: Die Strategie selbst enthält keinen eingebauten Stop-Loss-Mechanismus, der von den Händlern verlangt, zusätzliche Risikomanagementmaßnahmen festzulegen.

Strategieoptimierungsrichtlinien

-

Integration mehrerer Indikatoren: Einführung anderer technischer Indikatoren (z. B. MACD, Bollinger Bands) zur Quervalidierung zur weiteren Verbesserung der Signalzuverlässigkeit.

-

Adaptive Parameter: Dynamische Anpassung der RSI-Periode und -Schwellenwerte anhand der Marktvolatilität, um sich an unterschiedliche Marktumgebungen anzupassen.

-

Einführung von Stop-Loss: Erstellen Sie eine Stop-Loss-Strategie, die auf ATR oder einem festen Prozentsatz basiert, um das einzelne Handelsrisiko zu kontrollieren.

-

Zeitfilterung: Hinzufügen von Handelszeitfensterbeschränkungen, um den Handel in ungünstigen Perioden zu vermeiden.

-

Volatilitätsfilterung: Unterdrückung von Handelssignalen in Umgebungen mit geringer Volatilität zur Verringerung von Risiko eines falschen Ausbruchs.

-

Volumenanalyse: Umfangsanalyse einbeziehen, um die Glaubwürdigkeit des Signals zu erhöhen.

-

Optimierung des maschinellen Lernens: Verwendung von Algorithmen des maschinellen Lernens zur Optimierung der Parameterwahl und Verbesserung der Anpassungsfähigkeit der Strategie.

Schlussfolgerung

Die Dual-RSI-Strategie kombiniert klug RSI-Divergenz und Crossover-Signale, um ein leistungsfähiges und flexibles Handelssystem zu schaffen. Sie erfasst nicht nur effektiv wichtige Wendepunkte in den Markttrends, sondern verbessert auch die Zuverlässigkeit der Handelssignale durch ihren Doppelbestätigungsmechanismus erheblich. Während die Strategie bestimmte Risiken wie Verzögerung und Parameterempfindlichkeit birgt, können diese Probleme durch eine angemessene Optimierung und Risikomanagement effektiv gemildert werden.

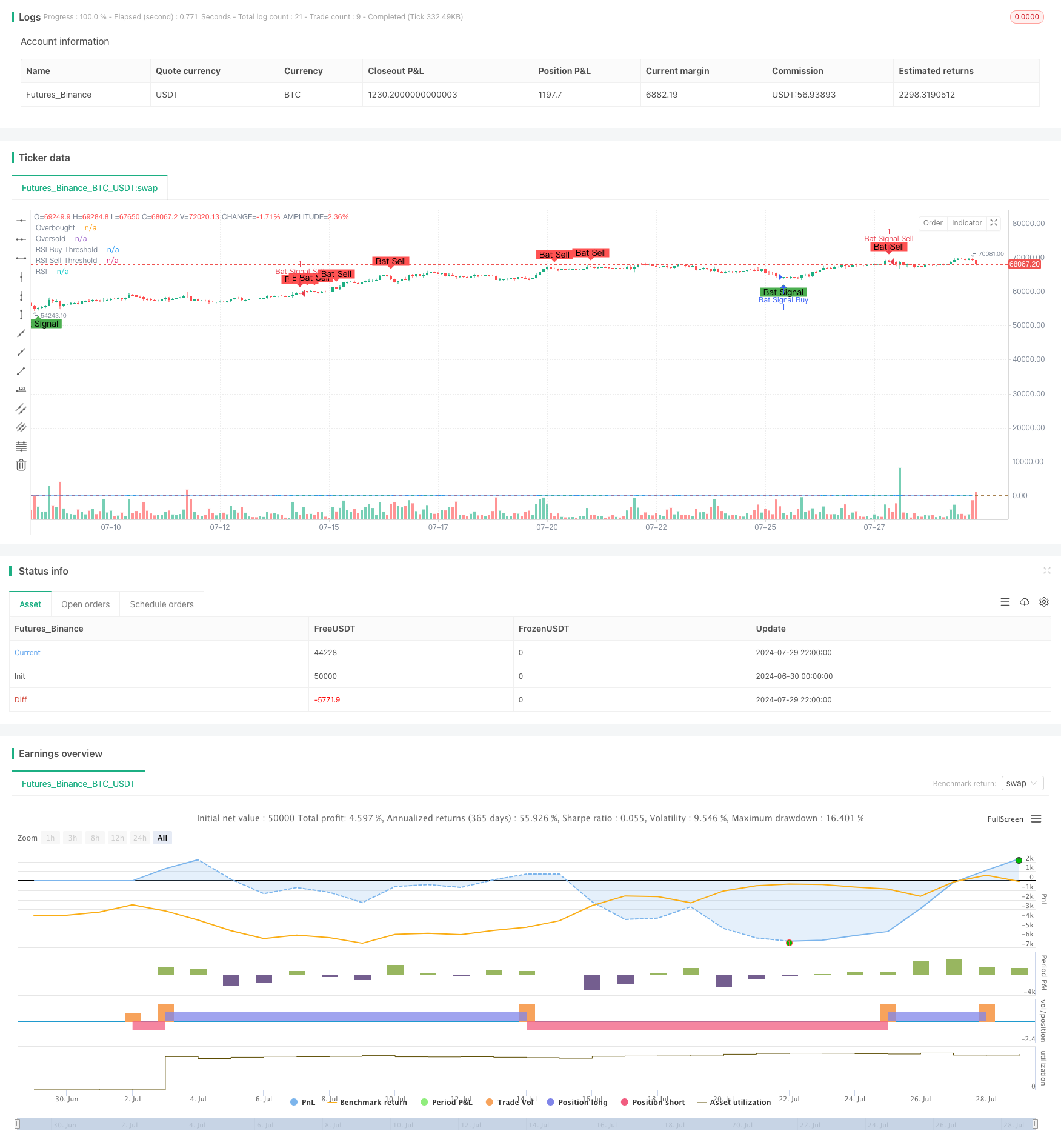

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Combined RSI Strategies", overlay=true)

// Input parameters for the first strategy (RSI Divergences)

len = input(14, minval=1, title="RSI Length")

ob = input(defval=70, title="Overbought", type=input.integer, minval=0, maxval=100)

os = input(defval=30, title="Oversold", type=input.integer, minval=0, maxval=100)

xbars = input(defval=90, title="Div lookback period (bars)?", type=input.integer, minval=1)

// Input parameters for the second strategy (RSI Crossover)

rsiBuyThreshold = input(30, title="RSI Buy Threshold")

rsiSellThreshold = input(70, title="RSI Sell Threshold")

// RSI calculation

rsi = rsi(close, len)

// Calculate highest and lowest bars for divergences

hb = abs(highestbars(rsi, xbars))

lb = abs(lowestbars(rsi, xbars))

// Initialize variables for divergences

var float max = na

var float max_rsi = na

var float min = na

var float min_rsi = na

var bool pivoth = na

var bool pivotl = na

var bool divbear = na

var bool divbull = na

// Update max and min values for divergences

max := hb == 0 ? close : na(max[1]) ? close : max[1]

max_rsi := hb == 0 ? rsi : na(max_rsi[1]) ? rsi : max_rsi[1]

min := lb == 0 ? close : na(min[1]) ? close : min[1]

min_rsi := lb == 0 ? rsi : na(min_rsi[1]) ? rsi : min_rsi[1]

// Compare current bar's high/low with max/min values for divergences

if close > max

max := close

if rsi > max_rsi

max_rsi := rsi

if close < min

min := close

if rsi < min_rsi

min_rsi := rsi

// Detect pivot points for divergences

pivoth := (max_rsi == max_rsi[2]) and (max_rsi[2] != max_rsi[3]) ? true : na

pivotl := (min_rsi == min_rsi[2]) and (min_rsi[2] != min_rsi[3]) ? true : na

// Detect divergences

if (max[1] > max[2]) and (rsi[1] < max_rsi) and (rsi <= rsi[1])

divbear := true

if (min[1] < min[2]) and (rsi[1] > min_rsi) and (rsi >= rsi[1])

divbull := true

// Conditions for RSI crossovers

isRSICrossAboveThreshold = crossover(rsi, rsiBuyThreshold)

isRSICrossBelowThreshold = crossunder(rsi, rsiSellThreshold)

// Combined buy and sell conditions

buyCondition = divbull and isRSICrossAboveThreshold

sellCondition = divbear and isRSICrossBelowThreshold

// Generate buy/sell signals

if buyCondition

strategy.entry("Bat Signal Buy", strategy.long)

if sellCondition

strategy.entry("Bat Signal Sell", strategy.short)

// Plot RSI

plot(rsi, "RSI", color=color.blue)

hline(ob, title="Overbought", color=color.red)

hline(os, title="Oversold", color=color.green)

hline(rsiBuyThreshold, title="RSI Buy Threshold", color=color.green)

hline(rsiSellThreshold, title="RSI Sell Threshold", color=color.red)

// Plot signals

plotshape(series=buyCondition, title="Bat Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Bat Signal")

plotshape(series=sellCondition, title="Bat Sell", location=location.abovebar, color=color.red, style=shape.labeldown, text="Bat Sell")

- Erweiterte Mittelumkehrstrategie mit Bollinger-Bändern und RSI-Integration

- Mehrjährige RSI-Divergenz mit einer quantitativen Handelsstrategie für Unterstützung/Widerstand

- Adaptiver Trend nach Strategie mit dynamischem Abzugsteuerungssystem

- Multi-Technische Indikator-Trend-Kreuzverfolgungsstrategie: RSI und Stochastisches RSI-Synergiehandelssystem

- MACD-RSI Crossover Trend nach Strategie mit Bollinger Bands Optimierungssystem

- Multi-Indikator-Dynamische Optimierungsstrategie für den Handel

- Handelsstrategie für den Handel mit mehreren Indikatoren

- Multi-Filter Trend Durchbruch Smart Moving Average Handelsstrategie

- Dynamische Trendmomentum-Optimierungsstrategie mit G-Kanal-Indikator

- Multi-Indikator-Trend nach Optionenhandel EMA-Kreuzstrategie

- Strategie für den Multi-Indikator-Volatilitätshandel RSI-EMA-ATR

- Dynamischer Trend mit präziser Gewinn- und Stop-Loss-Strategie

- Ichimoku Kinko Hyo folgt dem Trend und unterstützt die Widerstandsstrategie

- Bollinger-Bänder bedeuten eine Umkehrhandelsstrategie mit dynamischer Unterstützung

- Morgengrauen-Ausbruch und Umkehrstrategie

- Adaptiver Trend nach Strategie auf Basis von Fibonacci-Retracement

- Technischer Indikator für den Fusionshandel nach dem erweiterten Markovmodell

- Handelsstrategie für mehrschichtige Volatilitätsbänder

- Mehrjährige gleitende Durchschnitts-Crossover-Strategie mit dynamischem Volatilitätsfilter

- Umfassende Multi-Indikator-Momentum-Handelsstrategie

- Dreifache EMA mit dynamischer Unterstützungs-/Widerstandshandelsstrategie

- Lorenzian-Klassifizierung Mehrzeitrahmen-Zielstrategie

- Strategie zur Erfassung eines doppelten gleitenden Durchschnittstrends mit dynamischem Stop-Loss und Filter

- Mehrindikatortrend mit Volumenbestätigungsstrategie

- Adaptive quantitative Handelsstrategie mit doppelter gleitender Durchschnittsverknüpfung und Gewinn-/Stop-Loss-Anwendung

- Elliott Wave und Tom DeMark Trendfolgende Handelsstrategie

- Einheitliche Strategie für mehrere Zeitrahmen auf der Grundlage von quantitativer Dynamik und Konvergenz-Divergenz

- RSI-Überverkaufte periodische Anlagestrategie mit Cooldown-Optimierung

- Optimierte HMA-Quantitative Handelsstrategie für mehrere Zeitrahmen mit dynamischem Stop-Loss

- Bollinger-Band-Crossover mit einer kombinierten Strategie für Slippage und Preiseffekte

- Trendstrukturbruch mit Auftragsblock- und Fair Value Gap Strategie