ZeroLag MACD Strategi Pendek Panjang

Penulis:ChaoZhang, Tarikh: 2024-04-18 17:06:49Tag:MACDEMASMA

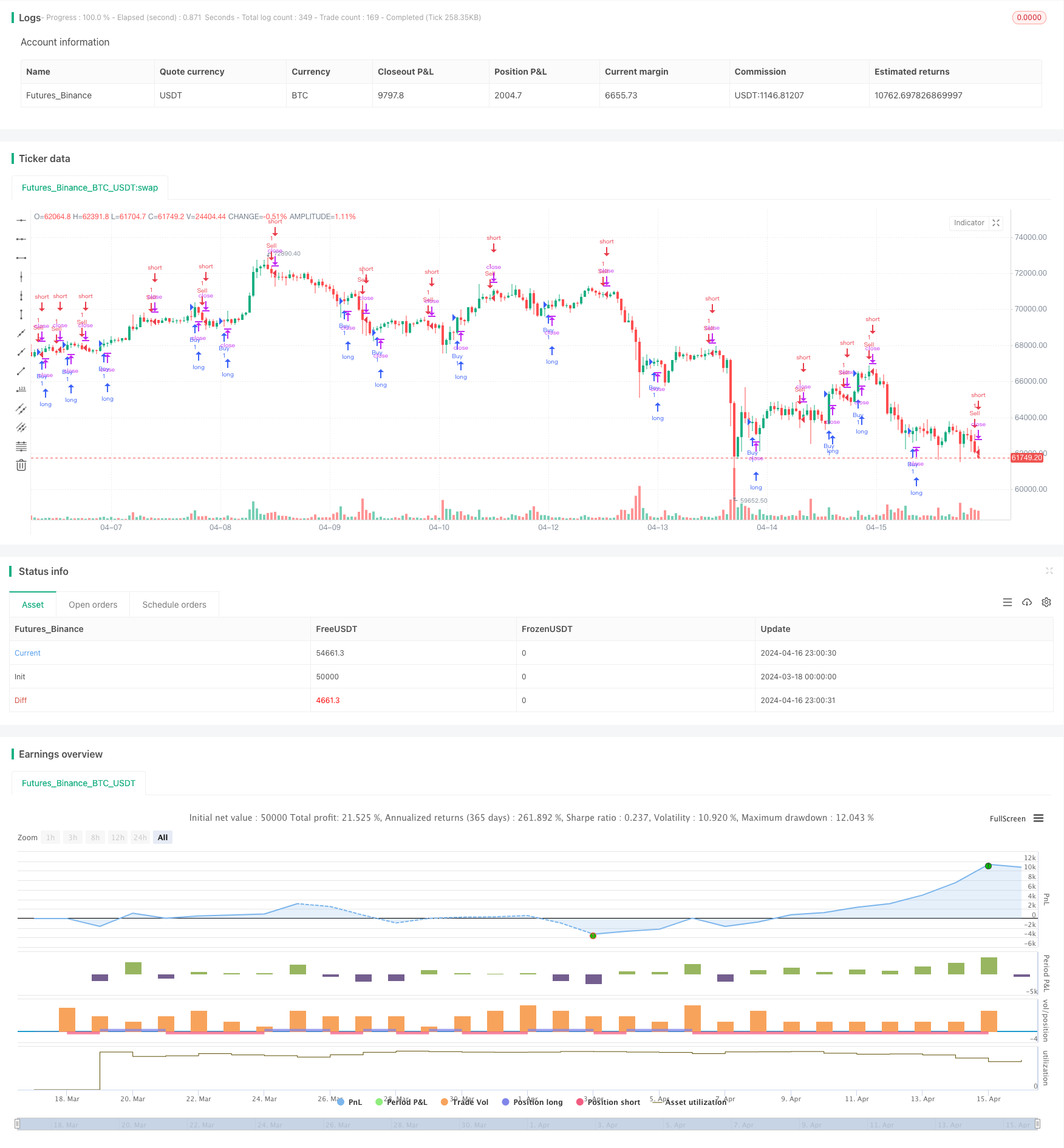

####Pengamatan Artikel ini memperkenalkan strategi panjang-pendek berdasarkan penunjuk ZeroLag MACD. Strategi ini menggunakan penunjuk MACD ZeroLag yang dioptimumkan untuk menjana isyarat beli dan jual, membolehkan perdagangan automatik pada carta Bitcoin USDT 1 jam. Kod strategi dioptimumkan oleh Albert Callisto (AC) untuk meningkatkan keuntungan dan kestabilan strategi.

### Prinsip Strategi Inti strategi ini adalah penunjuk MACD ZeroLag, yang menghasilkan isyarat perdagangan dengan mengira perbezaan antara purata bergerak pantas dan purata bergerak perlahan.

Secara khusus, strategi ini mula-mula mengira purata bergerak pantas (default: 12 tempoh) dan purata bergerak perlahan (default: 26 tempoh). Kemudian, ia menggunakan dua purata bergerak ini untuk mengira dua komponen penunjuk ZeroLag MACD: zerolagEMA dan zerolagslowMA. Perbezaan antara kedua-dua komponen ini memberikan nilai penunjuk ZeroLag MACD. Akhirnya, ia mengira garis isyarat (default: 9 tempoh) penunjuk ZeroLag MACD, yang digunakan untuk menjana isyarat beli dan jual.

Apabila penunjuk MACD ZeroLag melintasi di atas garis isyarat, strategi menghasilkan isyarat beli; apabila penunjuk MACD ZeroLag melintasi di bawah garis isyarat, strategi menghasilkan isyarat jual. Dengan cara ini, strategi boleh secara automatik melakukan perdagangan panjang dan pendek berdasarkan perubahan dalam trend pasaran.

### Keuntungan Strategi

-

Menghapuskan kesan lag: Penunjuk MACD ZeroLag meningkatkan penunjuk MACD tradisional, dengan berkesan menghapuskan kesan lag dan meningkatkan kepekaan dan ketepatan masa, yang membolehkannya mencerminkan perubahan dalam trend pasaran dengan lebih cepat.

-

Kemudahan penyesuaian yang tinggi: Strategi boleh menyesuaikan diri dengan keadaan pasaran dan instrumen dagangan yang berbeza dengan menyesuaikan parameter (seperti tempoh purata bergerak cepat, tempoh purata bergerak perlahan, dan tempoh garis isyarat), menawarkan kesesuaian dan fleksibiliti yang kuat.

-

Perdagangan automatik: Berdasarkan peraturan perdagangan yang jelas, strategi ini membolehkan perdagangan automatik sepenuhnya, mengurangkan risiko campur tangan manusia dan meningkatkan kecekapan perdagangan.

-

Kawalan risiko: Strategi menggunakan purata bergerak dan penunjuk MACD untuk menjana isyarat perdagangan, yang membantu mengenal pasti trend pasaran dan mengawal risiko.

#### Risiko Strategi

-

Risiko pengoptimuman parameter: Prestasi strategi bergantung kepada pilihan parameter, dan tetapan parameter yang tidak sesuai boleh menyebabkan prestasi yang buruk. Oleh itu, perlu melakukan pengujian dan pengoptimuman yang menyeluruh untuk mencari kombinasi parameter yang terbaik.

-

Risiko pasaran: Pasaran cryptocurrency sangat tidak menentu dan dipengaruhi oleh pelbagai faktor, mendedahkan strategi kepada risiko pasaran yang tidak terkawal.

-

Risiko overfitting: Jika parameter strategi terlalu dioptimumkan, ia boleh menyebabkan overfitting data sejarah, mengakibatkan prestasi yang buruk dalam perdagangan sebenar. Oleh itu, kaedah yang sesuai (seperti ujian luar sampel, pengesahan silang, dll.) harus digunakan semasa backtesting dan pengoptimuman untuk mengelakkan overfitting.

-

Risiko kecairan: Dalam kes kecairan pasaran yang tidak mencukupi, strategi mungkin tidak dapat melaksanakan dagangan dengan tepat pada masanya atau pada harga yang menguntungkan, yang menjejaskan prestasi. Oleh itu, adalah perlu untuk memilih instrumen dagangan dengan kecairan yang baik dan menetapkan had lipatan dan jumlah dagangan yang munasabah.

#### Arahan Pengoptimuman Strategi

-

Pengoptimuman parameter dinamik: Pertimbangkan untuk menggunakan pembelajaran mesin dan kaedah lain untuk mencapai pengoptimuman parameter strategi yang dinamik, menyesuaikan diri dengan keadaan pasaran yang sentiasa berubah. Ini dapat meningkatkan kebolehan menyesuaikan diri dan ketahanan strategi.

-

Gabungan pelbagai faktor: Gabungkan penunjuk MACD ZeroLag dengan penunjuk teknikal lain (seperti RSI, Bollinger Bands, dan lain-lain) untuk membentuk isyarat komposit pelbagai faktor, meningkatkan kebolehpercayaan dan keuntungan strategi.

-

Pengoptimuman pengurusan risiko: Memperkenalkan langkah pengurusan risiko yang lebih maju, seperti penyesuaian stop-loss dinamik dan volatiliti, untuk mengawal lebih baik pendedahan risiko strategi.

-

Menggabungkan analisis sentimen pasaran: Gabungkan analisis sentimen pasaran (seperti indeks ketakutan dan tamak, sentimen media sosial, dll.) untuk menapis dan mengoptimumkan isyarat yang dihasilkan oleh strategi, meningkatkan daya adaptasi dan ketahanan.

#### Ringkasan Artikel ini memperkenalkan strategi pendek panjang berdasarkan penunjuk ZeroLag MACD, yang menggunakan penunjuk MACD ZeroLag yang dioptimumkan untuk menjana isyarat beli dan jual untuk perdagangan automatik pada carta Bitcoin USDT 1 jam. Strategi ini mempunyai kelebihan seperti menghapuskan kesan lag, kebolehsesuaian yang tinggi, perdagangan automatik, dan kawalan risiko, sementara juga menghadapi cabaran seperti pengoptimuman parameter, risiko pasaran, terlalu sesuai, dan risiko kecairan. Untuk meningkatkan lagi prestasi strategi, ia boleh dioptimumkan dalam aspek seperti pengoptimuman parameter dinamik, kombinasi pelbagai faktor, pengoptimuman pengurusan risiko, dan analisis sentimen pasaran.

/*backtest

start: 2024-03-18 00:00:00

end: 2024-04-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Zero Lag MACD Strategy", shorttitle="ZL_MACD Strategy", overlay=true)

// Input variables

fastLength = input(12, title="Fast MM period", minval=1)

slowLength = input(26, title="Slow MM period", minval=1)

signalLength = input(9, title="Signal MM period", minval=1)

MacdEmaLength = input(9, title="MACD EMA period", minval=1)

useEma = input(true, title="Use EMA (otherwise SMA)")

useOldAlgo = input(false, title="Use Glaz algo (otherwise 'real' original zero lag)")

// Calculate Zero Lag MACD components

ma1 = useEma ? ema(close, fastLength) : sma(close, fastLength)

ma2 = useEma ? ema(ma1, fastLength) : sma(ma1, fastLength)

zerolagEMA = ((2 * ma1) - ma2)

mas1 = useEma ? ema(close, slowLength) : sma(close, slowLength)

mas2 = useEma ? ema(mas1, slowLength) : sma(mas1, slowLength)

zerolagslowMA = ((2 * mas1) - mas2)

ZeroLagMACD = zerolagEMA - zerolagslowMA

emasig1 = ema(ZeroLagMACD, signalLength)

emasig2 = ema(emasig1, signalLength)

signal = useOldAlgo ? sma(ZeroLagMACD, signalLength) : (2 * emasig1) - emasig2

// Generate buy and sell signals

buySignal = crossover(ZeroLagMACD, signal)

sellSignal = crossunder(ZeroLagMACD, signal)

// Strategy conditions

if (buySignal)

strategy.entry("Buy", strategy.long)

if (sellSignal)

strategy.entry("Sell", strategy.short)

- Strategi Dagangan Ganda Crossover Zero Lag MACD - Dagangan Frekuensi Tinggi Berdasarkan Penangkapan Trend Jangka Pendek

- CM MACD Indikator Sesuai - Kerangka Masa Berbilang - V2

- Sistem Dagangan Pengesahan Trend MACD Berganda

- Indikator Pembalikan K I

- Moving Average Crossover + Strategi Momentum Garis Perlahan MACD

- Strategi Dagangan Kuantitatif yang boleh disesuaikan dengan tarikh crossover purata bergerak ganda MACD

- Strategi gabungan MACD dan Martingale untuk perdagangan panjang yang dioptimumkan

- Sistem Dagangan Stop-Loss dan Take-Profit Multi-Interval MACD

- MACD BB Strategy Penembusan

- Templat Isyarat Pelancaran Bulan [Indikator]

- MACD Golden Cross dan Death Cross Strategi

- MACD-V dan Fibonacci Multi-Timeframe Dynamic Take Profit Strategi

- Strategi Penangkap Trend

- Strategi Dagangan Kuantitatif Berdasarkan Purata Bergerak dan Bollinger Bands

- Strategi Penembusan Bollinger Bands

- Dual Timeframe Momentum Strategi

- MACD BB Strategy Penembusan

- Wavetrend Amplitude Besar Terlalu Dijual Rebound Grid Strategi Perdagangan

- Strategi Perpindahan MACD

- Strategi Mengikuti Trend MACD yang Dioptimumkan dengan Pengurusan Risiko berasaskan ATR

- BBSR Strategi Ekstrim

- Strategi Dagangan Pembalikan Frekuensi Tinggi Berdasarkan Indikator Momentum RSI

- Strategi Indeks Kekuatan Relatif RSI

- Strategi Penembusan Bollinger Bands

- Saluran Donchian dan Larry Williams Strategi Indeks Perdagangan Besar

- SPARK Pengukuran Posisi Dinamik dan Strategi Dagangan Indikator Berdua

- Moving Average Crossover + Strategi Momentum Garis Perlahan MACD

- Strategi DCA dinamik berasaskan jumlah

- Strategi Pengesan Lembah MACD

- N Bars Breakout Strategi