ZeroLag MACD لمبی مختصر حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-04-18 17:06:49ٹیگز:ایم اے سی ڈیای ایم اےایس ایم اے

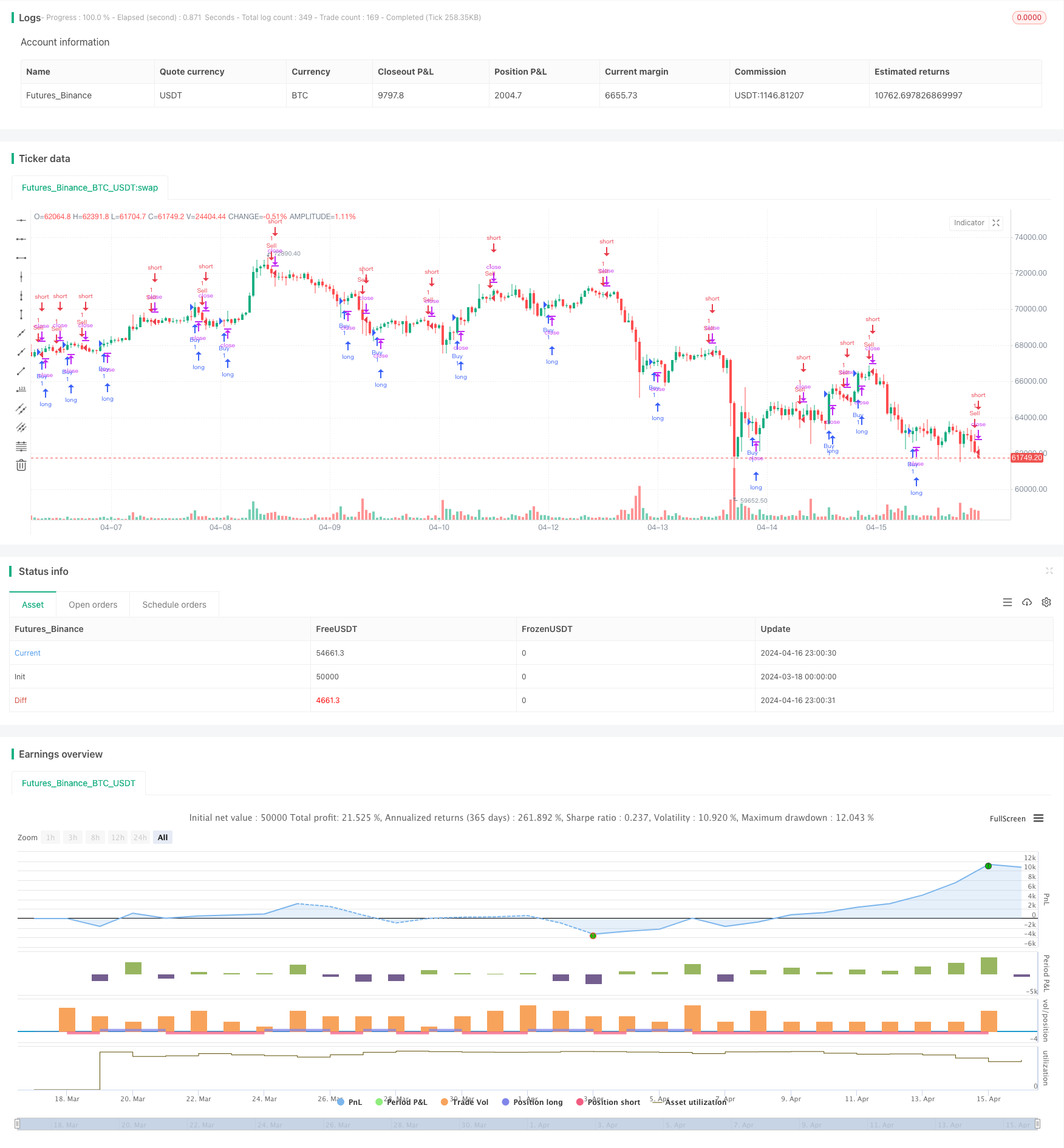

####مجموعی جائزہ اس مضمون میں زیرو لیگ ایم اے سی ڈی اشارے پر مبنی ایک لمبی مختصر حکمت عملی کا تعارف کرایا گیا ہے۔ حکمت عملی میں خرید و فروخت کے سگنل پیدا کرنے کے لئے ایک بہتر زیرو لیگ ایم اے سی ڈی اشارے کا استعمال کیا گیا ہے ، جس سے بٹ کوائن یو ایس ڈی ٹی 1 گھنٹے کے چارٹ پر خودکار تجارت ممکن ہے۔ حکمت عملی کوڈ کو حکمت عملی کی منافع بخش اور استحکام کو بہتر بنانے کے لئے البرٹ کالسٹو (اے سی) نے بہتر بنایا ہے۔

####اسٹریٹجی اصول اس حکمت عملی کا مرکز زیرو لیگ ایم اے سی ڈی اشارے ہے ، جو تیز رفتار اوسط اور سست رفتار اوسط کے درمیان فرق کا حساب لگاتے ہوئے تجارتی سگنل تیار کرتا ہے۔ زیرو لیگ ایم اے سی ڈی اشارے روایتی ایم اے سی ڈی اشارے کا ایک بہتر ورژن ہے ، جو تاخیر کے اثر کو ختم کرنے اور اس کی حساسیت اور بروقت کارکردگی کو بڑھانے کے لئے ڈیزائن کیا گیا ہے۔

خاص طور پر ، حکمت عملی پہلے تیز رفتار اوسط (ڈیفالٹ: 12 ادوار) اور سست حرکت پذیر اوسط (ڈیفالٹ: 26 ادوار) کا حساب لگاتی ہے۔ پھر ، یہ ZeroLag MACD اشارے کے دو اجزاء: zerolagEMA اور zerolagslowMA کا حساب لگانے کے لئے ان دو حرکت پذیر اوسط کا استعمال کرتی ہے۔ ان دونوں اجزاء کے مابین فرق ZeroLag MACD اشارے کی قیمت دیتا ہے۔ آخر میں ، یہ ZeroLag MACD اشارے کی سگنل لائن (ڈیفالٹ: 9 ادوار) کا حساب لگاتا ہے ، جو خرید و فروخت کے سگنل پیدا کرنے کے لئے استعمال ہوتا ہے۔

جب زیرو لیگ ایم اے سی ڈی اشارے سگنل لائن سے اوپر عبور کرتا ہے تو ، حکمت عملی خرید کا اشارہ پیدا کرتی ہے۔ جب زیرو لیگ ایم اے سی ڈی اشارے سگنل لائن سے نیچے عبور کرتا ہے تو ، حکمت عملی فروخت کا اشارہ پیدا کرتی ہے۔ اس طرح ، حکمت عملی مارکیٹ کے رجحان میں تبدیلیوں کی بنیاد پر خود بخود لمبی اور مختصر تجارت انجام دے سکتی ہے۔

####اسٹریٹیجی فوائد

-

تاخیر کا اثر ختم کرتا ہے: زیرو لیگ ایم اے سی ڈی اشارے روایتی ایم اے سی ڈی اشارے سے بہتر ہے ، مؤثر طریقے سے تاخیر کے اثر کو ختم کرتا ہے اور اس کی حساسیت اور بروقت کو بڑھا دیتا ہے ، جس سے اسے مارکیٹ کے رجحانات میں ہونے والی تبدیلیوں کو تیزی سے ظاہر کرنے کی اجازت ملتی ہے۔

-

اعلی موافقت: حکمت عملی پیرامیٹرز (جیسے تیز رفتار اوسط مدت ، سست حرکت پذیر اوسط مدت ، اور سگنل لائن کی مدت) کو ایڈجسٹ کرکے مختلف مارکیٹ کے حالات اور تجارتی آلات کو اپنانے کے قابل ہے ، جس سے مضبوط موافقت اور لچک پیدا ہوتی ہے۔

-

خودکار تجارت: واضح تجارتی قواعد کی بنیاد پر ، حکمت عملی مکمل طور پر خودکار تجارت کو ممکن بناتی ہے ، انسانی مداخلت کے خطرے کو کم کرتی ہے اور تجارتی کارکردگی کو بہتر بناتی ہے۔

-

خطرے کا کنٹرول: حکمت عملی میں چلتی اوسط اور MACD اشارے کا استعمال تجارتی سگنل پیدا کرنے کے لئے کیا جاتا ہے ، جو مارکیٹ کے رجحانات کی نشاندہی کرنے اور خطرات پر قابو پانے میں مدد کرتے ہیں۔ مزید برآں ، پوزیشن مینجمنٹ اور اسٹاپ نقصان کے مناسب اقدامات حکمت عملی کے خطرے کو مزید کم کرسکتے ہیں۔

#### حکمت عملی کے خطرات

-

پیرامیٹر کی اصلاح کا خطرہ: حکمت عملی کی کارکردگی پیرامیٹرز کے انتخاب پر منحصر ہے ، اور پیرامیٹر کی نامناسب ترتیبات کی وجہ سے خراب کارکردگی کا باعث بن سکتی ہے۔ لہذا ، پیرامیٹرز کا بہترین مجموعہ تلاش کرنے کے لئے مکمل بیک ٹیسٹنگ اور اصلاح کرنا ضروری ہے۔

-

مارکیٹ کا خطرہ: کریپٹوکرنسی مارکیٹ انتہائی اتار چڑھاؤ والی ہے اور مختلف عوامل سے متاثر ہوتی ہے ، جس سے حکمت عملی کو ناقابل کنٹرول مارکیٹ کے خطرات کا سامنا کرنا پڑتا ہے۔ مزید برآں ، غیر متوقع واقعات (جیسے پالیسی میں تبدیلی ، بلیک سوان واقعات وغیرہ) حکمت عملی کی کارکردگی کو نمایاں طور پر متاثر کرسکتے ہیں۔

-

اوور فٹنگ کا خطرہ: اگر حکمت عملی کے پیرامیٹرز کو زیادہ سے زیادہ بہتر بنایا جاتا ہے تو ، اس سے تاریخی اعداد و شمار کی اوور فٹنگ ہوسکتی ہے ، جس کے نتیجے میں اصل تجارت میں خراب کارکردگی کا مظاہرہ ہوتا ہے۔ لہذا ، مناسب طریقوں (جیسے نمونہ سے باہر کی جانچ ، کراس ویلیڈیشن وغیرہ) کا استعمال بیک ٹسٹنگ اور اصلاح کے دوران کیا جانا چاہئے تاکہ اوور فٹنگ سے بچ سکے۔

-

لیکویڈیٹی کا خطرہ: مارکیٹ کی ناکافی لیکویڈیٹی کی صورت میں ، حکمت عملی بروقت طریقے سے یا سازگار قیمتوں پر تجارت کو انجام دینے کے قابل نہیں ہوسکتی ہے ، جس سے اس کی کارکردگی متاثر ہوتی ہے۔ لہذا ، اچھی لیکویڈیٹی والے تجارتی آلات کا انتخاب کرنا ضروری ہے اور مناسب سلائڈج اور تجارتی حجم کی حدود طے کرنا ضروری ہے۔

#### حکمت عملی کی اصلاح کی ہدایات

-

متحرک پیرامیٹر کی اصلاح: حکمت عملی کے پیرامیٹرز کی متحرک اصلاح کو حاصل کرنے کے ل machine مشین لرننگ اور دیگر طریقوں کا استعمال کرنے پر غور کریں ، جو مسلسل بدلتے ہوئے مارکیٹ کے حالات کے مطابق ہے۔ اس سے حکمت عملی کی موافقت اور استحکام میں اضافہ ہوسکتا ہے۔

-

کثیر عنصر کا امتزاج: حکمت عملی کی وشوسنییتا اور منافع بخش کو بہتر بنانے کے لئے کثیر عنصر مرکب سگنل بنانے کے لئے دیگر تکنیکی اشارے (جیسے آر ایس آئی ، بولنگر بینڈ وغیرہ) کے ساتھ زیرو لیگ ایم اے سی ڈی اشارے کو جوڑیں۔

-

خطرے کے انتظام کی اصلاح: حکمت عملی کے خطرے کے خطرے کو بہتر طور پر کنٹرول کرنے کے لئے متحرک سٹاپ نقصان اور اتار چڑھاؤ ایڈجسٹمنٹ جیسے زیادہ جدید خطرے کے انتظام کے اقدامات متعارف کروائیں۔

-

مارکیٹ کے جذبات کا تجزیہ شامل کریں: مارکیٹ کے جذبات کا تجزیہ (جیسے خوف اور لالچ انڈیکس ، سوشل میڈیا جذبات وغیرہ) کو ضم کریں تاکہ حکمت عملی سے پیدا ہونے والے اشاروں کو فلٹر اور بہتر بنایا جاسکے ، اس کی موافقت اور استحکام کو بہتر بنایا جاسکے۔

#### خلاصہ اس مضمون میں زیرو لیگ ایم اے سی ڈی اشارے پر مبنی ایک لمبی مختصر حکمت عملی کا تعارف کیا گیا ہے ، جو بٹ کوائن یو ایس ڈی ٹی 1 گھنٹے کے چارٹ پر خودکار تجارت کے لئے خرید و فروخت کے سگنل پیدا کرنے کے لئے ایک بہتر زیرو لیگ ایم اے سی ڈی اشارے کا استعمال کرتا ہے۔ اس حکمت عملی کے فوائد ہیں جیسے لیگ اثر کو ختم کرنا ، اعلی موافقت ، خودکار تجارت ، اور رسک کنٹرول ، جبکہ پیرامیٹر کی اصلاح ، مارکیٹ رسک ، اوور فٹ ، اور لیکویڈیٹی رسک جیسے چیلنجوں کا بھی سامنا کرنا پڑتا ہے۔ حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے ، اسے متحرک پیرامیٹر کی اصلاح ، کثیر عنصر امتزاج ، رسک مینجمنٹ کی اصلاح ، اور مارکیٹ کے جذبات کا تجزیہ جیسے پہلوؤں میں بہتر بنایا جاسکتا ہے۔

/*backtest

start: 2024-03-18 00:00:00

end: 2024-04-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Zero Lag MACD Strategy", shorttitle="ZL_MACD Strategy", overlay=true)

// Input variables

fastLength = input(12, title="Fast MM period", minval=1)

slowLength = input(26, title="Slow MM period", minval=1)

signalLength = input(9, title="Signal MM period", minval=1)

MacdEmaLength = input(9, title="MACD EMA period", minval=1)

useEma = input(true, title="Use EMA (otherwise SMA)")

useOldAlgo = input(false, title="Use Glaz algo (otherwise 'real' original zero lag)")

// Calculate Zero Lag MACD components

ma1 = useEma ? ema(close, fastLength) : sma(close, fastLength)

ma2 = useEma ? ema(ma1, fastLength) : sma(ma1, fastLength)

zerolagEMA = ((2 * ma1) - ma2)

mas1 = useEma ? ema(close, slowLength) : sma(close, slowLength)

mas2 = useEma ? ema(mas1, slowLength) : sma(mas1, slowLength)

zerolagslowMA = ((2 * mas1) - mas2)

ZeroLagMACD = zerolagEMA - zerolagslowMA

emasig1 = ema(ZeroLagMACD, signalLength)

emasig2 = ema(emasig1, signalLength)

signal = useOldAlgo ? sma(ZeroLagMACD, signalLength) : (2 * emasig1) - emasig2

// Generate buy and sell signals

buySignal = crossover(ZeroLagMACD, signal)

sellSignal = crossunder(ZeroLagMACD, signal)

// Strategy conditions

if (buySignal)

strategy.entry("Buy", strategy.long)

if (sellSignal)

strategy.entry("Sell", strategy.short)

- زیرو لیگ MACD ڈبل کراس اوور ٹریڈنگ کی حکمت عملی - مختصر مدت کے رجحان کی گرفتاری پر مبنی ہائی فریکوئنسی ٹریڈنگ

- CM MACD کسٹم اشارے - متعدد ٹائم فریم - V2

- دوہری MACD رجحان کی تصدیق ٹریڈنگ سسٹم

- K کے الٹ اشارے I

- حرکت پذیر اوسط کراس اوور + ایم اے سی ڈی سست لائن مومنٹم حکمت عملی

- دوہری حرکت پذیر اوسط MACD کراس اوور ڈیٹ ایڈجسٹ قابل مقدار ٹریڈنگ کی حکمت عملی

- زیادہ سے زیادہ طویل ٹریڈنگ کے لئے MACD اور مارٹنگیل مجموعی حکمت عملی

- MACD کثیر وقفہ متحرک سٹاپ نقصان اور منافع لینے کا تجارتی نظام

- ایم اے سی ڈی بی بی بریک آؤٹ حکمت عملی

- چاند لانچ الرٹس ٹیمپلیٹ [شاندار]

- ایم اے سی ڈی گولڈن کراس اور ڈیتھ کراس حکمت عملی

- MACD-V اور فبونیکی ملٹی ٹائم فریم متحرک منافع لینے کی حکمت عملی

- رجحان پکڑنے کی حکمت عملی

- چلتی اوسط اور بولنگر بینڈ پر مبنی مقداری تجارتی حکمت عملی

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- ڈبل ٹائم فریم مومنٹم حکمت عملی

- ایم اے سی ڈی بی بی بریک آؤٹ حکمت عملی

- Wavetrend Large Amplitude Oversold Rebound Grid ٹریڈنگ کی حکمت عملی

- ایم اے سی ڈی کراس اوور حکمت عملی

- اے ٹی آر پر مبنی رسک مینجمنٹ کے ساتھ MACD ٹرینڈ فالونگ کی بہتر حکمت عملی

- بی بی ایس آر انتہائی حکمت عملی

- تیز رفتار RSI اشارے پر مبنی ہائی فریکوئنسی ریورس ٹریڈنگ کی حکمت عملی

- آر ایس آئی رلیٹیو طاقت انڈیکس حکمت عملی

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- ڈونچیئن چینل اور لیری ولیمز لاری ٹریڈ انڈیکس حکمت عملی

- SPARK متحرک پوزیشن سائزنگ اور دوہری اشارے ٹریڈنگ کی حکمت عملی

- حرکت پذیر اوسط کراس اوور + ایم اے سی ڈی سست لائن مومنٹم حکمت عملی

- حجم پر مبنی متحرک ڈی سی اے حکمت عملی

- ایم اے سی ڈی ویلی ڈیٹیکٹر حکمت عملی

- این بارز بریک آؤٹ حکمت عملی