Стратегия индекса относительной силы RSI

Автор:Чао Чжан, Дата: 2024-04-18 16:41:27Тэги:РСИ

Обзор

Эта стратегия основана на индикаторе относительной силы (RSI). Она генерирует торговые сигналы на XAUUSD, анализируя значение RSI против заранее определенных порогов перекупленности и перепродажи. Когда значение RSI пересекает порог перепродажи, открывается длинная позиция, а когда значение RSI пересекает порог перекупленности, открывается короткая позиция. Стратегия также использует стоп-лосс и размещение позиций, основанные на процентах акций счета для управления риском.

Логика стратегии

- Вычислить значение RSI за данный период.

- Сравните значение РСИ с заранее определенными порогами перекупления и перепродажи:

- Если значение RSI превышает порог перепродажи, открыть длинную позицию.

- Если значение RSI превышает порог перекупленности, открыть короткую позицию.

- Вычислить размер позиции для каждой сделки на основе определенного процента собственного капитала счета и заранее определенных точек остановки потери.

- Установите снижающийся стоп-лосс для длинных позиций и увеличивающийся стоп-лосс для коротких позиций.

- Закрыть позицию, когда цена достигнет фиксированной точки остановки или фиксированной точки остановки.

Преимущества

- Показатель RSI может эффективно отслеживать рыночные условия перекупа и перепродажи, предоставляя хорошие возможности для вступления в торговлю.

- Механизм последующего стоп-лосса автоматически регулирует уровень стоп-лосса по мере движения цены в неблагоприятном направлении, максимально защищая прибыль.

- Размер позиций, основанный на процентах собственного капитала счета, позволяет правильно распределять средства в зависимости от размера текущего счета, контролируя риск каждой сделки.

- Логика стратегии ясна и легко понятна, что делает ее подходящей для изучения и применения новичками.

Анализ рисков

- Индикатор RSI может генерировать частые и недействительные торговые сигналы на нестабильном рынке, что приводит к переоценке и потерям комиссионных.

- Фиксированные пороги перекупленности и перепродажи по РСИ могут не адаптироваться к различным рыночным условиям, что требует оптимизации и корректировки на основе рыночных характеристик.

- Последующий стоп-лосс может быть задействован преждевременно во время краткосрочных колебаний рынка, что приводит к тому, что потенциально прибыльные сделки закрываются слишком рано.

- При размере позиции рассматривается только собственный капитал счета и фиксированные точки остановки потерь, не принимая во внимание другие факторы риска, такие как волатильность цен, которые могут вызывать дополнительные риски на сильно волатильных рынках.

Руководство по оптимизации

- Комбинировать другие технические показатели или оценки рыночных условий для подтверждения сигналов RSI, фильтрации недействительных сигналов и улучшения качества торговли.

- Внедрить адаптивную оптимизацию порогов перекупленности и перепроданности по показателю рентабельности, динамически корректируя пороги на основе последних характеристик волатильности рынка для адаптации к различным рыночным условиям.

- Оптимизировать условия запуска и величину остаточного стоп-лосса, например, установить динамический стоп-лосс на основе индикатора ATR или использовать более гибкие стратегии стоп-лосса, такие как временные или трендовые стоп-лосы.

- Ввести больше факторов контроля риска в размер позиций, таких как учет волатильности цен и частоты торговли, динамическое регулирование рискового воздействия каждой сделки для достижения более комплексного управления рисками.

Резюме

Эта стратегия, основанная на индикаторе RSI, генерирует торговые сигналы на XAUUSD путем захвата условий перекупления и перепродажи. Хотя логика стратегии проста и проста, практическое применение все еще требует рассмотрения оптимизации торговых сигналов, динамической корректировки параметров, уточнения механизма остановки потери и улучшения управления рисками для повышения надежности и прибыльности стратегии. При постоянной оптимизации и совершенствовании эта стратегия может служить ценным справочным и учебным ресурсом для количественных торговых стратегий.

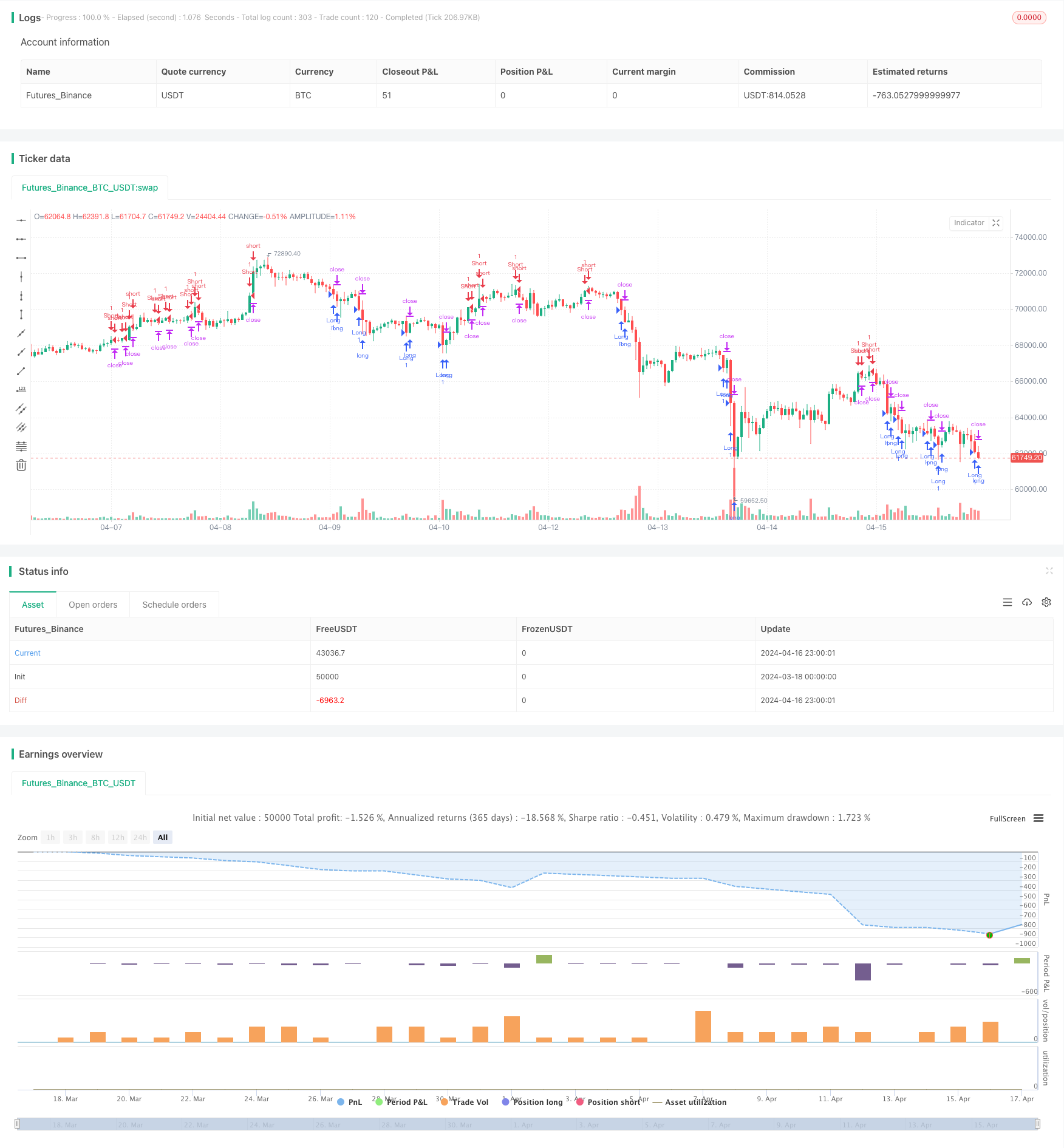

/*backtest

start: 2024-03-18 00:00:00

end: 2024-04-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ds_investimento", overlay=true)

// Parâmetros do RSI

rsi_length = input(7, title="Período do RSI")

rsi_overbought = input(70, title="Overbought (RSI)")

rsi_oversold = input(30, title="Oversold (RSI)")

// Parâmetros do Trailing Stop

trail_offset = input(0.005, title="Trailing Stop Offset")

stop_loss_points = input(10, title="Pontos do Stop Loss")

// Porcentagem da banca a ser arriscada por entrada

risk_percent = input(1, title="Porcentagem de Risco (%)")

// Calcula o tamanho da posição com base na porcentagem de risco, tamanho da banca e pontos de stop loss

equity = strategy.equity

risk_amount = (equity * risk_percent) / 100

lot_size = risk_amount / stop_loss_points

// Calcula o RSI

rsi_value = rsi(close, rsi_length)

// Condições de entrada e saída

long_condition = crossunder(rsi_value, rsi_oversold)

short_condition = crossover(rsi_value, rsi_overbought)

if (long_condition)

strategy.entry("Long", strategy.long, 1)

if (short_condition)

strategy.entry("Short", strategy.short, 1)

// Calcula o Trailing Stop para saída

trail_price_long = close * (1 - trail_offset)

trail_price_short = close * (1 + trail_offset)

// Saída Long/Trailing

strategy.exit("Exit Long/Trailing", from_entry="Long", trail_offset=trail_offset, trail_price=trail_price_long, stop=stop_loss_points)

// Saída Short/Trailing

strategy.exit("Exit Short/Trailing", from_entry="Short", trail_offset=trail_offset, trail_price=trail_price_short, stop=stop_loss_points)

- Улучшенная стратегия реверсии среднего значения с использованием полос Боллинджера и интеграцией RSI

- Дивергенция РСИ с поддержкой/сопротивлением

- Адаптивная тенденция после стратегии с динамической системой управления снижением

- Стратегия перекрестного отслеживания тенденций по мультитехническим показателям: RSI и стохастическая система синхронной торговли RSI

- Тенденция перекрестного MACD-RSI после стратегии с системой оптимизации полос Боллинджера

- Многопоказательная стратегия оптимизации динамической торговли

- Многоиндикаторная динамическая стратегия торгового тренда стоп-лосс

- Прорыв в многофильтровом тренде Умная стратегия торговли скользящей средней

- Стратегия оптимизации динамического тренда и импульса с индикатором G-канала

- Многоиндикаторная тенденция после торговли опционами

- Стратегия RSI-EMA-ATR для торговли волатильностью с использованием нескольких индикаторов

- Количественная стратегия торговли на основе скользящих средних и полос Боллинджера

- Стратегия прорыва Bollinger Bands

- Стратегия двойного временного рамок

- Стратегия прорыва MACD BB

- Wavetrend Большая амплитуда перепроданная стратегия торговли ребоундом

- Стратегия перекрестного использования MACD

- Оптимизированная стратегия MACD для отслеживания тренда с управлением рисками на основе ATR

- Длинная краткосрочная стратегия

- Экстремальная стратегия BBSR

- Стратегия высокочастотного реверсивного трейдинга на основе индикатора импульса RSI

- Стратегия прорыва Bollinger Bands

- Стратегия Donchian Channel и Larry Williams по индексу крупной торговли

- SPARK Динамическое размещение позиций и стратегия торговли на двойных индикаторах

- Кроссовер скользящей средней + стратегия импульса медленной линии MACD

- Динамическая стратегия DCA на основе объема

- Стратегия MACD Valley Detector

- Стратегия выхода из N Bars

- Стратегия торговли высокочастотными криптовалютами с низким риском и стабильностью на основе RSI и MACD

- Стратегия экстремального сигнала Bollinger Bands Stochastic RSI

- Двусторонняя стратегия торговли по РСИ