Стратегия высокочастотного реверсивного трейдинга на основе индикатора импульса RSI

Автор:Чао Чжан, Дата: 2024-04-18 16:45:25Тэги:РСИ

Обзор

Эта стратегия использует индикатор RSI для измерения импульса цен и определяет сроки входа, рассчитывая стандартное отклонение изменений в RSI. Она входит в длинную позицию, когда импульс RSI превышает порог стандартного отклонения и меньше, чем предыдущий импульс, умноженный на фактор истощения, и входит в короткую позицию при противоположных условиях. Стратегия использует лимитные ордера для выхода, контролируя риск путем установления целевой прибыли и стоп-лосс. Стратегия выполняется на каждом ценовом тике, чтобы захватить все потенциальные движения цен.

Принцип стратегии

- Вычислить индикатор RSI для измерения динамики цен.

- Вычислить стандартное отклонение изменений в RSI для определения пороговых значений входа.

- Вычислить импульс RSI, который является изменением RSI.

- Ввести длинную позицию, когда импульс RSI превышает порог стандартного отклонения и меньше предыдущего импульса, умноженного на коэффициент истощения.

- Ввести короткую позицию, когда импульс RSI ниже порога отрицательного стандартного отклонения и больше предыдущего импульса, умноженного на коэффициент истощения.

- Используйте лимитные ордера для выхода, устанавливая целевую прибыль и стоп-лосс.

- Стратегия выполняется на каждом ценовом тике, чтобы улавливать все потенциальные движения цен.

Преимущества стратегии

- Высокочастотное исполнение, способное захватить больше торговых возможностей.

- Используя импульс RSI и пороги стандартного отклонения, способны вступать в сделки, когда ценовая тенденция ясна.

- Введение фактора истощения, чтобы избежать вступления в сделки в экстремальных условиях, снижение риска.

- Используя ограничительные приказы для выхода, способный лучше контролировать риск.

- Программированная торговля с высокой эффективностью исполнения, избегая вмешательства человеческих эмоций.

Стратегические риски

- Высокочастотная торговля может привести к более высоким затратам на транзакции.

- Индикатор RSI может стать тусклым, в результате чего торговые сигналы потерпят неудачу.

- Настройки порога стандартного отклонения и коэффициента исчерпания должны быть оптимизированы в соответствии с рыночными условиями, в противном случае это может привести к частой торговле или упущенным торговым возможностям.

- Выход из лимитного ордера может привести к более длительному периоду хранения, что приводит к увеличению риска.

- Стратегия может плохо работать в экстремальных рыночных условиях.

Направления оптимизации стратегии

- Ввести больше показателей, таких как показатели ценового действия, для повышения точности торговых сигналов.

- Оптимизировать настройки порога стандартного отклонения и коэффициента истощения для адаптации к различным рыночным условиям.

- Внедрить управление позициями, регулируя размер позиций в зависимости от волатильности рынка для контроля риска.

- Подумайте о том, чтобы ввести фильтр трендов, торговать, когда тенденция ясна, и избегать частой торговли на волатильных рынках.

- Оптимизировать настройки целевой прибыли и стоп-лосс-тиков для улучшения соотношения прибыли и убытка стратегии.

Резюме

Эта стратегия использует импульс RSI и пороги стандартного отклонения для выполнения реверсионной торговли в среде с высокой частотой. Внедряя фактор истощения и выход ограничительного ордера, стратегия способна захватить торговые возможности, вызванные движением цен, контролируя риск. Тем не менее, стратегия все еще нуждается в дальнейшей оптимизации в фактическом применении, например, внедрение большего количества индикаторов, оптимизация настроек параметров, внедрение управления позициями и фильтрации трендов и т. д., чтобы улучшить стабильность и рентабельность стратегии.

/*backtest

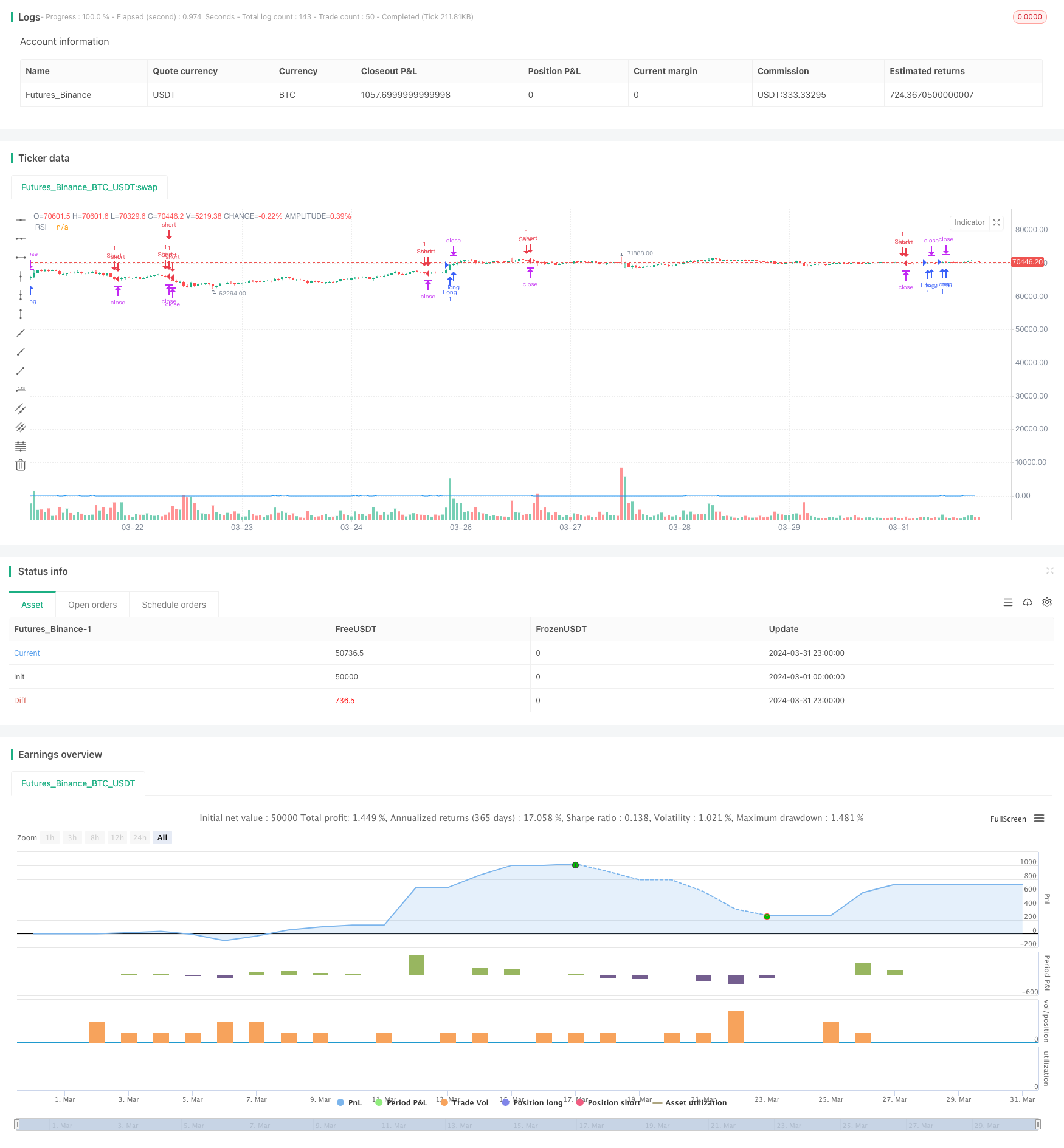

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("MCOTs Intuition Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, initial_capital=50000, calc_on_every_tick=true)

// Input for RSI period

rsiPeriod = input(14, title="RSI Period")

// Input for standard deviation multiplier

stdDevMultiplier = input(1.0, title="Standard Deviation Multiplier")

// Input for exhaustion detection

exhaustionMultiplier = input(1.5, title="Exhaustion Multiplier")

// Input for profit target and stop loss in ticks

profitTargetTicks = input(8, title="Profit Target (ticks)")

stopLossTicks = input(32, title="Stop Loss (ticks)")

// Calculate RSI

rsiValue = ta.rsi(close, rsiPeriod)

// Calculate standard deviation of RSI changes

rsiStdDev = ta.stdev(ta.change(rsiValue), rsiPeriod)

// Calculate momentum

momentum = ta.change(rsiValue)

// Conditions for entering a long position

longCondition = momentum > rsiStdDev * stdDevMultiplier and momentum < momentum[1] * exhaustionMultiplier

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit Long", "Long", limit=close + profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Long", "Long", stop=close - stopLossTicks * syminfo.mintick)

// Conditions for entering a short position

shortCondition = momentum < -rsiStdDev * stdDevMultiplier and momentum > momentum[1] * exhaustionMultiplier

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit Short", "Short", limit=close - profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Short", "Short", stop=close + stopLossTicks * syminfo.mintick)

// Plotting RSI value for reference

plot(rsiValue, title="RSI", color=color.blue)

- Улучшенная стратегия реверсии среднего значения с использованием полос Боллинджера и интеграцией RSI

- Дивергенция РСИ с поддержкой/сопротивлением

- Адаптивная тенденция после стратегии с динамической системой управления снижением

- Стратегия перекрестного отслеживания тенденций по мультитехническим показателям: RSI и стохастическая система синхронной торговли RSI

- Тенденция перекрестного MACD-RSI после стратегии с системой оптимизации полос Боллинджера

- Многопоказательная стратегия оптимизации динамической торговли

- Многоиндикаторная динамическая стратегия торгового тренда стоп-лосс

- Прорыв в многофильтровом тренде Умная стратегия торговли скользящей средней

- Стратегия оптимизации динамического тренда и импульса с индикатором G-канала

- Многоиндикаторная тенденция после торговли опционами

- Стратегия RSI-EMA-ATR для торговли волатильностью с использованием нескольких индикаторов

- Стратегия ловца трендов

- Количественная стратегия торговли на основе скользящих средних и полос Боллинджера

- Стратегия прорыва Bollinger Bands

- Стратегия двойного временного рамок

- Стратегия прорыва MACD BB

- Wavetrend Большая амплитуда перепроданная стратегия торговли ребоундом

- Стратегия перекрестного использования MACD

- Оптимизированная стратегия MACD для отслеживания тренда с управлением рисками на основе ATR

- Длинная краткосрочная стратегия

- Экстремальная стратегия BBSR

- Стратегия индекса относительной силы RSI

- Стратегия прорыва Bollinger Bands

- Стратегия Donchian Channel и Larry Williams по индексу крупной торговли

- SPARK Динамическое размещение позиций и стратегия торговли на двойных индикаторах

- Кроссовер скользящей средней + стратегия импульса медленной линии MACD

- Динамическая стратегия DCA на основе объема

- Стратегия MACD Valley Detector

- Стратегия выхода из N Bars

- Стратегия торговли высокочастотными криптовалютами с низким риском и стабильностью на основе RSI и MACD

- Стратегия экстремального сигнала Bollinger Bands Stochastic RSI