Estrategia de cruce de oscilador estocástico y media móvil con stop loss y filtro estocástico

El autor:¿ Qué pasa?, Fecha: 2024-04-26 16:10:11Las etiquetas:- ¿Qué es?La SMA

Resumen general

Esta estrategia combina el oscilador estocástico con un promedio móvil, generando señales comerciales observando las condiciones de sobrecompra y sobreventa del indicador estocástico y la tendencia del promedio móvil. Produce una señal corta cuando el indicador estocástico está en la zona de sobrecompra y la media móvil está a la baja, y una señal larga cuando está en la zona de sobreventa y la media móvil está al alza. Además, la estrategia introduce un filtro de indicadores estocásticos, que también puede generar señales comerciales correspondientes cuando la línea estocástica K cruza la línea D después de permanecer por debajo de 50 durante un cierto número de líneas K. La estrategia también establece un Stop Loss para controlar el riesgo.

Principio de la estrategia

-

Calcule el oscilador estocástico para obtener la línea K y la línea D. Los parámetros son ajustables, incluido el período estocástico, el suavizado K, el suavizado D, la zona de sobrecompra y la zona de sobreventa.

-

Calcular la media móvil, utilizando el precio de cierre por defecto, con un período ajustable.

-

Cuando la línea K se mantiene por debajo de 50 durante un cierto número de K líneas, genera una señal de filtro.

-

Condiciones para generar una señal larga: el indicador estocástico cruza hacia arriba en la zona de sobreventa O el indicador estocástico filtra la señal Y la media móvil es hacia arriba.

-

Condiciones para generar una señal corta: el indicador estocástico cruza hacia abajo en la zona de sobrecompra O el indicador estocástico filtra la señal Y la media móvil es hacia abajo.

-

Condición de cierre de la posición larga: la línea estocástica K cruza por encima de la media móvil Y la media gira hacia abajo.

-

Condición de cierre de posición corta: la línea estocástica K cruza por debajo de la media móvil Y la media gira hacia arriba.

-

La gestión de posiciones utiliza un porcentaje fijo de fondos, 10% por defecto.

Análisis de ventajas

-

Al combinar las características de sobrecompra/sobreventa y tendencia, puede perseguir y matar en una tendencia.

-

El filtro del indicador estocástico evita el comercio frecuente en mercados oscilantes.

-

La configuración Stop Loss ayuda a controlar las reducciones.

-

La estructura del código es clara, los parámetros son ajustables y es adecuado para una mayor optimización.

Análisis de riesgos

-

El Oscilador Estocástico tiene un cierto retraso, que puede perder los mejores puntos de compra y venta.

-

La exactitud de la captura de órdenes en los puntos de inflexión de la tendencia es deficiente y la frecuencia de los stop-loss puede ser alta.

-

La gestión de fondos de tipo fijo tiene una gran reducción en el caso de pérdidas consecutivas.

Dirección de optimización

-

Introduzca más condiciones de filtrado, como el comportamiento de los precios, otros indicadores auxiliares, etc., para mejorar la precisión de la señal.

-

Divide las señales en fuertes y débiles, y aumenta las posiciones cuando aparecen señales fuertes.

-

Optimizar el juicio de los puntos de inflexión de tendencia para capturar más movimientos del mercado.

-

Optimizar la gestión de las posiciones, considerar el ajuste de las posiciones en función de los ratios de pérdidas y ganancias variables, etc.

-

Prueba diferentes combinaciones de parámetros para encontrar los parámetros óptimos.

Resumen de las actividades

Basada en el Oscilador Estocástico, esta estrategia combina promedios móviles para juzgar tendencias, al tiempo que también utiliza la función de filtrado del propio Indicador Estocástico, generando señales comerciales relativamente confiables. La idea general de la estrategia es clara y adecuada para su uso en mercados de tendencia. Sin embargo, debido al retraso del Oscilador Estocástico, su rendimiento en los puntos de inflexión del mercado puede ser pobre, y su adaptabilidad y robustez general necesitan un mayor examen.

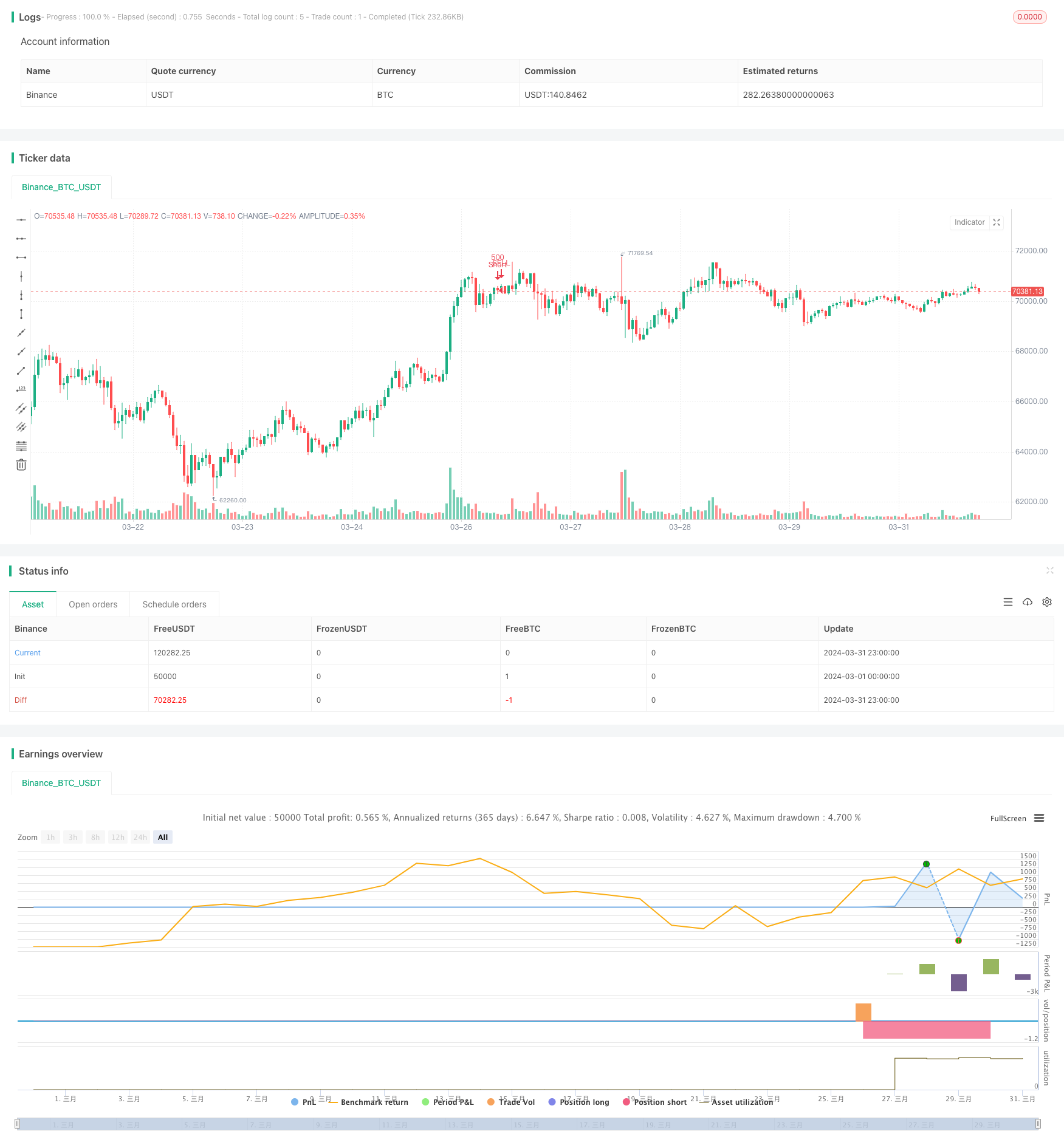

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Pablo_2uc

//@version=5

strategy("Estrategia Estocástico + MA con Stop Loss y Filtro Estocástico", overlay=true)

// Parámetros del Estocástico

length = input.int(14, title="Longitud Estocástico")

smoothK = input.int(3, title="Suavizado K")

smoothD = input.int(3, title="Suavizado D")

oversold = input.int(20, title="Sobreventa")

overbought = input.int(80, title="Sobrecompra")

// Parámetros de la Media Móvil

maLength = input.int(9, title="Longitud MA")

maSource = input(close, title="Fuente MA")

// Capital inicial

capital = 5000

// Tamaño de posición (10% del capital)

positionSize = capital * 0.10

// Stop Loss (2% del precio de entrada)

stopLossPercent = input.int(2, title="Stop Loss (%)") / 100

// Número de ruedas para el filtro estocástico

filterPeriods = input.int(12, title="Ruedas de Filtro Estocástico")

// Cálculo del Estocástico

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

// Cálculo de la Media Móvil

ma = ta.sma(maSource, maLength)

// Filtro estocástico

stochasticFilter = ta.sma(k > 50 ? 1 : 0, filterPeriods)

// Condiciones de entrada en largo y corto

longCondition = (ta.crossunder(k, oversold) or ta.crossover(stochasticFilter, 1)) and ma > ma[1]

shortCondition = (ta.crossover(k, overbought) or ta.crossover(stochasticFilter, 1)) and ma < ma[1]

// Condiciones de salida

exitLongCondition = ta.crossover(k, ma) and ma < ma[1]

exitShortCondition = ta.crossunder(k, ma) and ma > ma[1]

// Estrategia

if (longCondition)

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Exit Long", "Long", stop=close * (1 - stopLossPercent))

if (shortCondition)

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Exit Short", "Short", stop=close * (1 + stopLossPercent))

// Cierre de posiciones

if (exitLongCondition)

strategy.close("Long")

if (exitShortCondition)

strategy.close("Short")

- Se trata de la suma de las pérdidas de los valores de los valores de las pérdidas de los valores de las pérdidas de los valores de las pérdidas de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de las pérdidas de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de los valores de las pérdidas de los valores de los valores de los valores de los valores de los valores de los valores de los valores de los valores de las

- Estrategia de negociación de la media móvil doble de la SMA

- Estrategia de gestión de riesgos adaptativa basada en una doble media móvil de cruz de oro

- Estrategia de negociación de parámetros adaptativos de doble media móvil cruzada

- Estrategia cruzada de la MA

- Estrategia de cruce de medias móviles basada en medias móviles dobles

- Estrategia de cruce de la media móvil doble de la MA, SMA

- La media móvil cruzada con la estrategia de ganancias múltiples

- Estrategia de cruce de la media móvil

- Estrategia de cruce de dos medias móviles

- Estrategia de cruce de impulso de la nube con promedios móviles y confirmación de volumen

- Estrategia de ruta en zigzag de la HTF

- WaveTrend Cruza la estrategia de LazyBear

- El CCI, el DMI y la estrategia de corto plazo híbrida MACD

- Estrategia de negociación de AlphaTradingBot

- Las Vegas SuperTrend Estrategia mejorada

- Estrategia de negociación cuantitativa basada en la media móvil modificada del casco y Ichimoku Kinko Hyo

- Estrategia de reversión de tendencia del RSI

- Estrategia de negociación del indicador de cruce estocástico de impulso

- Estrategia cuantitativa del RSI y de la señal cruzada de la doble EMA

- Teoría de las ondas de Elliott 4-9 Detección automática de ondas de impulso Estrategia de negociación

- Estrategia de negociación de volatilidad escalable durante el día

- KRK aDa Estrategia de reversión media lenta estocástica con mejoras de IA

- Comercio de tendencias en tiempo real basado en puntos de pivote y pendiente

- EMA23/EMA50 Estrategia de negociación cuantitativa de doble media móvil cruzada

- Estrategia de captura de tendencias con ruptura de línea horizontal

- La media móvil cruzada con la estrategia de ganancias múltiples

- Estrategia MACD Cruz de Oro y Cruz de la Muerte

- El valor de las operaciones de mercado se calcula en función de las operaciones de mercado.

- Estrategia de captura de tendencias

- Estrategia de negociación cuantitativa basada en medias móviles y bandas de Bollinger