A estratégia de negociação de reversão de alta frequência baseada no indicador RSI de impulso

Autora:ChaoZhang, Data: 2024-04-18 16:45:25Tags:RSI

Resumo

Esta estratégia utiliza o indicador RSI para medir o ímpeto do preço e determina os horários de entrada, calculando o desvio padrão das mudanças no RSI. Ele entra em uma posição longa quando o ímpeto do RSI excede o limiar do desvio padrão e é menor do que o ímpeto anterior multiplicado por um fator de exaustão, e entra em uma posição curta sob as condições opostas. A estratégia usa ordens de limite para saída, controlando o risco, definindo o objetivo de lucro e tiques de stop loss. A estratégia é executada em cada tique de preço para capturar todos os movimentos de preços potenciais.

Princípio da estratégia

- Calcular o indicador RSI para medir a dinâmica dos preços.

- Calcular o desvio-padrão das alterações do RSI para determinar os limiares de entrada.

- Calcule o impulso do RSI, que é a mudança no RSI.

- Entrar numa posição longa quando o momento do RSI exceder o limiar do desvio padrão e for inferior ao momento anterior multiplicado por um fator de exaustão.

- Entrar numa posição curta quando o ímpeto do RSI estiver abaixo do limiar de desvio padrão negativo e for superior ao ímpeto anterior multiplicado por um fator de exaustão.

- Usar ordens de limite para saída, estabelecendo meta de lucro e tiques de stop loss.

- A estratégia é executada em cada marca de preço para capturar todos os movimentos de preços potenciais.

Vantagens da estratégia

- Execução de alta frequência, capaz de capturar mais oportunidades de negociação.

- Utilizando o ímpeto do RSI e limiares de desvio padrão, capaz de entrar em negociações quando a tendência de preços é clara.

- Introdução de um fator de exaustão para evitar a entrada em operações em condições extremas, reduzindo o risco.

- Usando ordens de limite para saída, capaz de controlar melhor o risco.

- Negociação programática com alta eficiência de execução, evitando a interferência das emoções humanas.

Riscos estratégicos

- A negociação de alta frequência pode conduzir a custos de transação mais elevados.

- O indicador RSI pode tornar-se maçante, fazendo com que os sinais de negociação falhem.

- As definições do limiar de desvio-padrão e do factor de exaustão devem ser otimizadas em função das condições de mercado, caso contrário, podem conduzir a negociações frequentes ou a oportunidades de negociação perdidas.

- A saída da ordem limite pode resultar em períodos de detenção mais longos, assumindo mais risco.

- A estratégia pode ter um desempenho fraco em condições de mercado extremas.

Orientações para a otimização da estratégia

- Introduzir mais indicadores, como os indicadores de ação de preços, para melhorar a precisão dos sinais de negociação.

- Otimizar as definições do limiar de desvio-padrão e do fator de esgotamento para se adaptarem às diferentes condições do mercado.

- Introduzir a gestão de posições, ajustando o tamanho das posições em função da volatilidade do mercado para controlar o risco.

- Considere introduzir a filtragem de tendências, negociar quando a tendência estiver clara e evitar negociações frequentes em mercados voláteis.

- Otimizar as definições do objectivo de lucro e das marcas de stop loss para melhorar a relação lucro/perda da estratégia.

Resumo

Esta estratégia utiliza o ímpeto do RSI e os limiares de desvio padrão para executar negociações de reversão em um ambiente de alta frequência. Ao introduzir um fator de exaustão e saída de ordem de limite, a estratégia é capaz de capturar oportunidades de negociação trazidas pelos movimentos de preços enquanto controla o risco. No entanto, a estratégia ainda precisa de mais otimização na aplicação real, como a introdução de mais indicadores, otimização de configurações de parâmetros, introdução de gerenciamento de posição e filtragem de tendências, etc., para melhorar a estabilidade e lucratividade da estratégia.

/*backtest

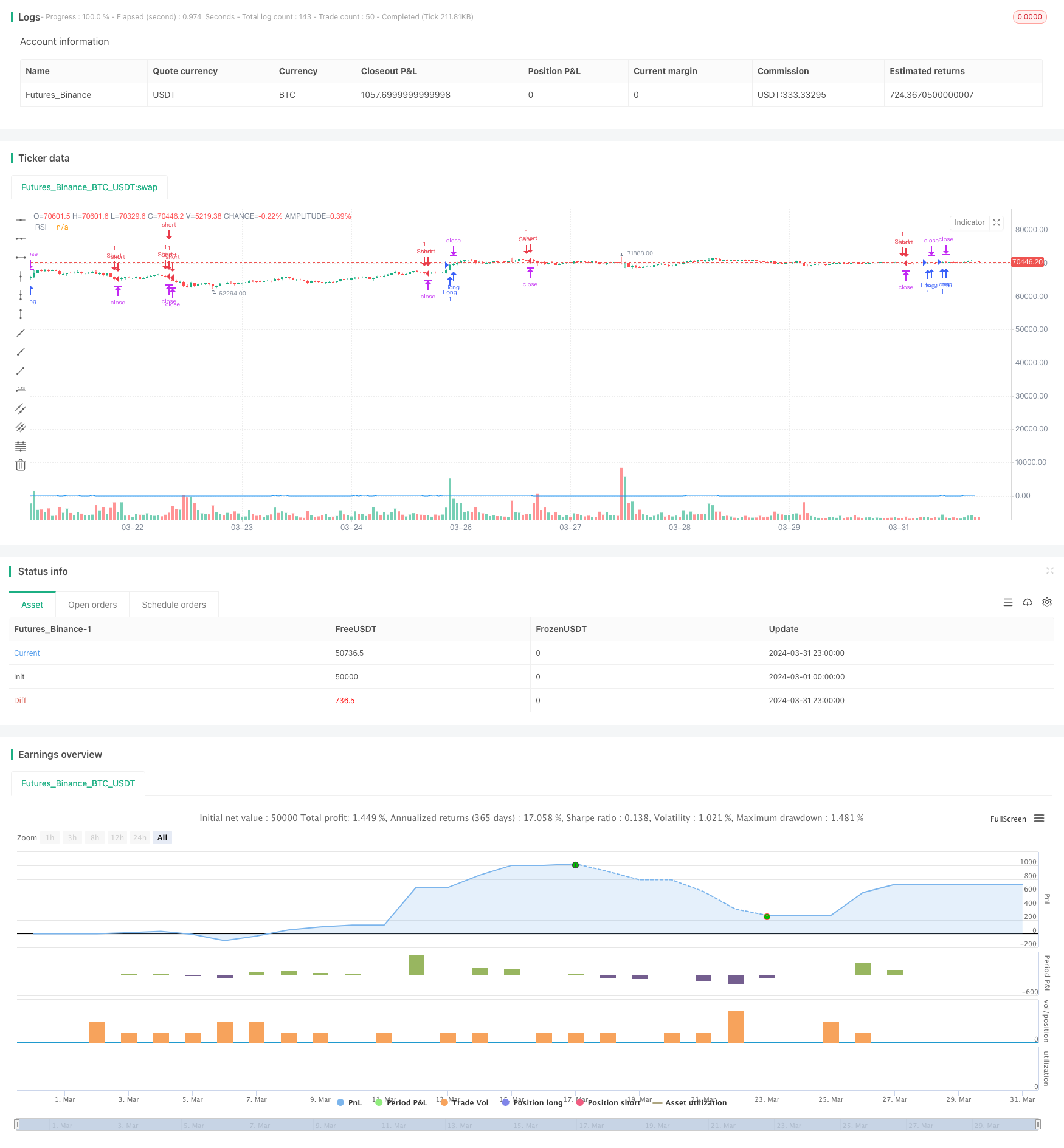

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("MCOTs Intuition Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, initial_capital=50000, calc_on_every_tick=true)

// Input for RSI period

rsiPeriod = input(14, title="RSI Period")

// Input for standard deviation multiplier

stdDevMultiplier = input(1.0, title="Standard Deviation Multiplier")

// Input for exhaustion detection

exhaustionMultiplier = input(1.5, title="Exhaustion Multiplier")

// Input for profit target and stop loss in ticks

profitTargetTicks = input(8, title="Profit Target (ticks)")

stopLossTicks = input(32, title="Stop Loss (ticks)")

// Calculate RSI

rsiValue = ta.rsi(close, rsiPeriod)

// Calculate standard deviation of RSI changes

rsiStdDev = ta.stdev(ta.change(rsiValue), rsiPeriod)

// Calculate momentum

momentum = ta.change(rsiValue)

// Conditions for entering a long position

longCondition = momentum > rsiStdDev * stdDevMultiplier and momentum < momentum[1] * exhaustionMultiplier

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit Long", "Long", limit=close + profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Long", "Long", stop=close - stopLossTicks * syminfo.mintick)

// Conditions for entering a short position

shortCondition = momentum < -rsiStdDev * stdDevMultiplier and momentum > momentum[1] * exhaustionMultiplier

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit Short", "Short", limit=close - profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Short", "Short", stop=close + stopLossTicks * syminfo.mintick)

// Plotting RSI value for reference

plot(rsiValue, title="RSI", color=color.blue)

- Supertendência de Dual Timeframe com sistema de otimização do RSI

- Sistema de negociação com integração ATR e MACD

- Estratégia de negociação inteligente de RSI de duplo período de tempo

- O valor da posição em risco deve ser calculado de acordo com o método de cálculo da posição em risco, de acordo com o método de cálculo da posição em risco.

- Tendência de adaptação dinâmica de vários períodos reforçada na sequência do sistema de negociação

- Sistema de negociação de tendência adaptativa de múltiplas estratégias

- Estratégia de negociação equilibrada de rotação longa-curta baseada no tempo

- Estratégia de negociação quantitativa de tendência dinâmica MACD avançada

- RSI Sistema de negociação inteligente adaptativo baseado em momento com gestão de riscos a vários níveis

- Estratégia de negociação dinâmica do oscilador RSI adaptativo com otimização de limiar

- Tendência sinérgica de RSI e AO na sequência de uma estratégia quantitativa de negociação

- Estratégia de captura de tendências

- Estratégia quantitativa de negociação baseada em médias móveis e bandas de Bollinger

- Estratégia de ruptura das bandas de Bollinger

- Estratégia de impulso de duplo prazo

- Estratégia de ruptura do MACD BB

- Estratégia de negociação da rede de rebote de grande amplitude Wavetrend

- Estratégia de cruzamento do MACD

- Otimizada estratégia de seguimento da tendência do MACD com gestão de risco baseada no ATR

- ZeroLag MACD Estratégia curta longa

- BBSR Estratégia Extrema

- Estratégia do índice de força relativa do RSI

- Estratégia de ruptura das bandas de Bollinger

- Donchian Channel e Larry Williams Estratégia do Grande Índice de Comércio

- SPARK Dimensão dinâmica das posições e estratégia de negociação de indicadores duplos

- Média móvel cruzada + estratégia de impulso da linha lenta do MACD

- Estratégia dinâmica de DCA baseada no volume

- Estratégia do detector de vale do MACD

- N Bars estratégia de fuga

- Estratégia de negociação de alta frequência de criptomoedas estável de baixo risco baseada no RSI e no MACD

- Bollinger Bands Estocástico RSI Estratégia de sinal extremo